Dividendenaktien sind für viele Anleger eine attraktive Möglichkeit, kontinuierliches Einkommen zu generieren und gleichzeitig von potenziellen Kursgewinnen zu profitieren. Besonders in turbulenten Marktphasen gewinnen Aktien mit stabilen und hohen Dividendenzahlungen an Bedeutung, da sie finanzielle Sicherheit und Planbarkeit bieten. Energy Transfer, ein bedeutendes US-amerikanisches Energieunternehmen, gilt vielen Investoren als ein Musterbeispiel für eine verlässliche Dividendenaktiens. Doch ist Energy Transfer wirklich die beste Wahl für Anleger, die nach lukrativen und nachhaltigen Dividenden suchen? In diesem Beitrag vergleichen wir Energy Transfer mit einer vielversprechenden Alternative und helfen Ihnen dabei, fundierte Entscheidungen für Ihr Kapital zu treffen. Energy Transfer ist eines der größten Midstream-Energieunternehmen in den USA mit einem umfangreichen Netzwerk an Pipelines, Speichern und Verteilungsanlagen.

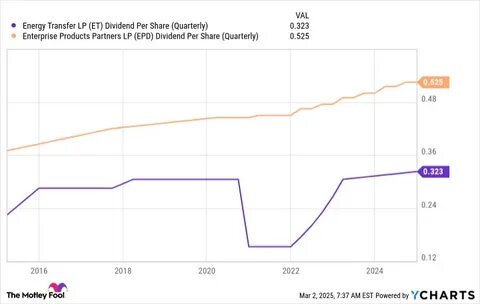

Das Unternehmen erzielt stabile Cashflows aus langfristigen Verträgen, die oft an den Energiebedarf gekoppelt sind. Diese Strukturen ermöglichen es Energy Transfer, regelmäßig Dividenden auszuschütten – derzeit mit einer Dividendenrendite, die deutlich über dem Marktdurchschnitt liegt. Gerade in Niedrigzinsphasen bietet Energy Transfer damit für einkommensorientierte Anleger einen vermeintlich attraktiven Wert. Die Dividendenhistorie von Energy Transfer ist teils tragfähig, allerdings gab es auch Phasen, in denen die Ausschüttungen unter Druck gerieten. Insbesondere volatile Rohstoffpreise und regulatorische Rahmenbedingungen können das Geschäftsmodell belasten.

Zudem sind Investments in Energieinfrastrukturen von makroökonomischen Einflüssen abhängig, wie politischen Entscheidungen zum Klimaschutz und der Energiewende. Dadurch entstehen Risiken, die potenziell die Stabilität der Dividenden gefährden können. Für Investoren, die verstärkt auf Nachhaltigkeit und langfristige Sicherheit setzen, ist die Analyse solcher Risiken zentral. Es lohnt sich daher, sich nicht nur auf die aktuelle Dividendenrendite zu konzentrieren, sondern auch die Fundamentaldaten und Zukunftsaussichten des Unternehmens zu betrachten. Neben Energy Transfer gibt es alternative Aktien mit hohen Dividendenrenditen, die weniger anfällig für konjunkturelle Schwankungen oder regulatorische Veränderungen sind.

Besonders attraktiv sind Unternehmen aus anderen defensiven Branchen wie Versorger, Basiskonsumgüter oder Gesundheitswesen. Diese Sektoren profitieren oft von stabilen Umsätzen, die unabhängig von konjunkturellen Zyklen sind. Ein Beispiel für eine solche Alternative ist ein Versorgungsunternehmen, das durch regulierte Einnahmeströme und weltweite Präsenz überzeugende Dividendenrenditen anbietet und dabei ein stetiges Wachstum verzeichnet. Diese Unternehmen profitieren häufig von hoher Nachfrage nach Grunddienstleistungen und profitieren von steigender Urbanisierung sowie Energiewandel durch Investitionen in erneuerbare Energien. Diese Aktien zeichnen sich durch eine solide Bilanz, eine nachhaltige Gewinnentwicklung und eine konservative Ausschüttungspolitik aus, sodass Dividenden auch in wirtschaftlich herausfordernden Zeiten zahlbar bleiben.

Darüber hinaus investieren viele dieser Unternehmen aktuell in zukunftsorientierte Technologien, was sowohl ökologische als auch wirtschaftliche Chancen eröffnet. Für Dividendeninvestoren ist es daher ratsam, eine ausgewogene Strategie zu verfolgen, die neben kurzfristigen Renditeaspekten auch Sicherheit, Wachstumspotential und Risikominimierung berücksichtigt. Eine breite Diversifikation über verschiedene Branchen und Regionen hinweg kann dazu beitragen, Schwankungen auszugleichen und eine stabile Einkommensquelle zu gewährleisten. Vergleicht man Energy Transfer mit diesen hochwertigen Alternativen, zeigt sich, dass letztere meist eine geringere Schwankungsanfälligkeit und eine nachhaltigere Dividendenentwicklung aufweisen. So können Investoren von attraktiven Renditen profitieren, ohne die Risiken aus hohen Verschuldungsgraden oder energiepolitischen Restriktionen übermäßig zu tragen.

Zudem ist die steuerliche Behandlung und das Ausschüttungsverhalten bei der Auswahl entscheidend. Einige Aktien zahlen quartalsweise oder monatlich Dividenden, was die Liquidität und Planung für Anleger verbessern kann. Bei Energy Transfer erfolgt die Ausschüttung meist quartalsweise, was branchenüblich ist. Jedoch lohnt sich ein genauer Blick auf das Dividendenwachstum: Wachstumswerte bieten potentiell steigende Dividenden, die Kaufkraft erhalten oder sogar erhöhen. Ein weiterer Aspekt ist die Bewertung der Aktie an der Börse.

Manchmal kann eine sehr hohe Dividendenrendite auch ein Warnsignal sein, wenn sie auf einem sinkenden Kurs basiert. Anleger sollten deshalb neben der Rendite auch die Gesamtrendite und Kursentwicklung im Blick behalten, um Überbewertungen oder Unterbewertungen zu vermeiden. Nicht zuletzt spielt die Unternehmensstrategie eine bedeutende Rolle. Energy Transfer investiert derzeit verstärkt in den Ausbau von Infrastruktur und neue Technologien, um den Anforderungen der Energiewende gerecht zu werden. Diese Strategie kann Chancen eröffnen, birgt aber auch Risiken bezüglich der künftigen Profitabilität und der Ausgestaltung regulatorischer Anforderungen.

Eine attraktive Alternative punktet häufig mit einer bewährten Dividendenpolitik, einer stabilen Marktposition und einem Management mit klarer Vision für nachhaltiges Wachstum. Gerade in einem unsicheren Marktumfeld bevorzugen viele Anleger diese Kombination aus Sicherheit und Perspektive gegenüber dem hohen Risiko von konjunkturabhängigen Energieunternehmen. Abschließend lässt sich festhalten, dass Energy Transfer zwar eine interessante Dividendenrendite bietet, jedoch nicht ohne Risiken ist. Investoren sollten eine umfassende Analyse der individuellen Risikobereitschaft, der zeitlichen Anlageziele und der Marktbedingungen vornehmen. Alternativen mit ähnlich attraktiven Erträgen und geringerem Risiko aus defensiven Branchen könnten eine erwägenswerte Ergänzung oder Alternative sein.

Durch eine kluge Auswahl und Diversifikation lässt sich das Portfolio gegen unerwartete Marktschwankungen absichern, während gleichzeitig eine attraktive Verzinsung des eingesetzten Kapitals erzielt wird. Die richtige Wahl der Dividendenaktie ist somit kein einfacher Entscheid, sondern bedarf einer genauen Abwägung von Rendite, Stabilität und Zukunftsperspektiven.