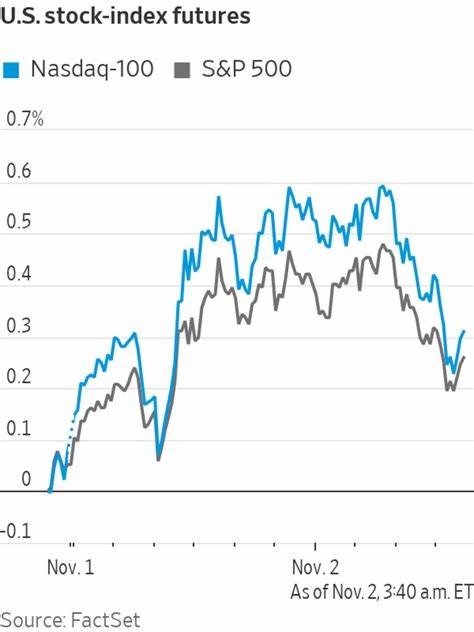

Die amerikanischen Aktienfutures haben sich inmitten wachsender Unsicherheit an den Finanzmärkten leicht nach unten bewegt, während Investoren gespannt auf die bevorstehenden Kommentare mehrerer Mitglieder der US-Notenbank Federal Reserve warten. Dieses Verhalten verdeutlicht die zunehmende Sensibilität der Marktteilnehmer gegenüber geldpolitischen Signalen und festigt die Rolle der Fed als zentralen Impulsgeber für die Kursentwicklung an den Börsen. Neben den geldpolitischen Erwartungen sorgen auch die steigenden Renditen von US-Staatsanleihen für erhöhten Gesprächsstoff und Einfluss auf die Marktstimmung. Ein wesentlicher Auslöser für das jüngste Kursrücksetzten an den US-Börsen ist der Anstieg der Renditen für zehnjährige US-Staatsanleihen auf 4,48 Prozent. Diese Entwicklung hat direkte Konsequenzen auf die Fundamentaldaten von Unternehmen und Investitionsentscheidungen.

Höhere Renditen erhöhen die Kapitalkosten für Unternehmen und wirken sich dämpfend auf Bewertungskennzahlen für Aktien, insbesondere in zinssensiblen Branchen, aus. Insbesondere Technologiewerte, die in der Vergangenheit von niedrigen Zinsen profitierten, sehen sich nun einem Gegenwind ausgesetzt. Parallel dazu beobachtet die Märkte die politische Landschaft der Vereinigten Staaten mit großer Aufmerksamkeit. So bewegt das Vorhaben, umfassende Steuersenkungen durch den Kongress zu bringen, die Gemüter nicht nur auf politischer Ebene. Experten schätzen, dass die geplanten Steuererleichterungen zwischen drei und fünf Billionen US-Dollar zur bereits bestehenden Bundesverschuldung in Höhe von 36,2 Billionen Dollar hinzufügen könnten.

Dieses Mehr an Staatsschulden sorgt für anhaltende Bedenken hinsichtlich der fiskalischen Nachhaltigkeit und übt Druck auf die Bonitätsbewertung der USA aus, wie jüngste Herabstufungen durch die Ratingagenturen Moody's, Fitch und S&P belegen. Die Reaktionen der Anleihemärkte spiegeln diese Unsicherheit wider. Im Zusammenhang mit der erwarteten geldpolitischen Ausrichtung behält die Investmentwelt die Äußerungen von hochrangigen Fed-Vertretern genau im Blick. Besonders der Präsident der Federal Reserve Bank von St. Louis, Alberto Musalem, dessen Prognosen traditionell rezipiert werden, wird mit Spannung erwartet.

Die Markterwartungen deuten auf mindestens zwei Zinssenkungen von jeweils 25 Basispunkten bis Ende 2025, mit dem ersten Schritt bereits im September, hin. Dieses Szenario stellt einen Wendepunkt im geldpolitischen Zyklus dar, nach einer Phase von Zinserhöhungen. Die aktuelle Marktreaktion auf diese Konstellation lässt sich als ein „Pausieren und Konsolidieren“ interpretieren, wie Analysten von Natixis Investment Managers betonen. Nach einer anhaltenden Aufwärtsbewegung sehen viele Marktteilnehmer die Notwendigkeit, Gewinne mitzunehmen und das Geschehen im Kontext der Bewertungen und der fundamentalen Daten neu zu justieren. Ein leichter Rückgang an den führenden US-Indizes, wie dem Dow Jones Industrial Average, dem S&P 500 und dem Nasdaq Composite, ist dabei nicht ungewöhnlich und kann als normale Marktmechanik bei erhöhter Volatilität verstanden werden.

Interessant ist auch die sektorale Entwicklung innerhalb des S&P 500. Während acht von elf Branchen Verluste verzeichnen, zeigen sich Versorgungsunternehmen, Gesundheitswesen und Konsumgüter als vergleichsweise robust. Dies deutet auf eine Rotation der Investitionen hin, bei der defensive Sektoren angesichts steigender Zinsen und erhöhter wirtschaftlicher Unsicherheiten bevorzugt werden. Im Gegensatz dazu sind Energie-, Kommunikationsdienstleistungs- und zyklische Konsumwerte besonders betroffen. Im Bereich der Einzelaktien spiegeln die Bewegungen die wechselhaften Erwartungen wider.

So verzeichnet Home Depot trotz besser als erwarteter Quartalszahlen einen Kursrückgang, während Tesla, gestützt durch die bekräftigte CEO-Verpflichtung von Elon Musk für die kommenden fünf Jahre, leichte Kursgewinne verzeichnet. Zudem steht der Technologieriese Nvidia im Fokus, da das Unternehmen seine Quartalsergebnisse Ende Mai veröffentlicht und somit weitere Impulse für die Technologiewerte ausgehen könnten. Die Marktdynamik an den US-Börsen wird zusätzlich durch das Verhältnis von steigenden und fallenden Aktien auf der New York Stock Exchange sichtbar. Ein Decline-Advance-Ratio von 1,37:1 zeigt, dass mehr Titel im Abschwung sind als im Aufwind, was – obwohl nicht dramatisch – auf eine gewisse Vorsicht und Zurückhaltung unter den Anlegern hindeutet. Neue Kursrekorde sind mit 219 Neunhochständen im Vergleich zu 33 Neu-Tiefs dennoch weiterhin vorhanden, was zeigt, dass die Basis für weitere Marktbewegungen intakt bleibt.

Neben den kurz- bis mittelfristigen Effekten auf die Kurse, haben die Entwicklungen auch einen Einfluss auf die breitere Anlegerpsychologie. Steigende Zinsen und negative Bonitätsmeldungen können eine risk-aversive Haltung fördern, womit sicherere Anlagen wie Staatsanleihen oder defensive Aktien wieder bevorzugt werden. Diese Dynamik kann die Liquidität in risikoreicheren Segmenten beeinträchtigen und zu volatileren Phasen führen. Ein weiterer wichtiger Beweggrund für die Marktreaktionen liegt in der globalen Konjunktur. Die USA stehen vor einer komplexen Gemengelage aus anhaltenden geopolitischen Spannungen, Handelskonflikten sowie Inflationsdruck und gleichzeitigem Wunsch nach Wachstum.

In einem solchen Umfeld sind geldpolitische Signale besonders bedeutsam, da sie die Richtung vorgeben, wie die Zentralbank mit den Risiken umgeht. Die kommende Woche mit mehreren erwarteten Fed-Statements ist daher eine entscheidende Zeitmarke für Investoren. Zusammenfassend erlebt der US-Aktienmarkt aktuell eine Phase der Unsicherheit, geprägt durch ein Zusammenspiel aus geldpolitischer Erwartungshaltung, fiskalpolitischen Herausforderungen und sich verändernden Rahmenbedingungen auf globaler Ebene. Die leichte Abwärtsbewegung der Futures vor den Fed-Kommentaren verdeutlicht die Vorsicht und das Bedürfnis nach Klarheit. Während einige Sektoren und Titel weiterhin Chancen darstellen, ist eine erhöhte Wachsamkeit für die Entwicklungen rund um Zinsen und öffentliche Verschuldung ratsam.

Anleger sollten diese Bedingungen als Anlass nehmen, ihre Portfolios kritisch zu prüfen und möglicherweise eine ausgewogenere Aufstellung mit defensive Positionen zu erwägen. Die kommenden Wochen mit weiteren wirtschaftlichen Daten und Fed-Äußerungen werden wichtige Hinweise darauf liefern, ob die Märkte ihre Erholung fortsetzen oder eine tiefere Korrektur einsetzen wird. Für Investoren lohnt es sich, Entwicklungen genau zu verfolgen, um adäquat auf Chancen und Risiken reagieren zu können.