Einkommensteuer vs. Kapitalertragssteuer: Unterschiede, die man kennen sollte In der Welt der Finanzen und Steuerpolitik sind zwei Begriffe von zentraler Bedeutung: die Einkommensteuer und die Kapitalertragssteuer. Obwohl sie beide einen wesentlichen Einfluss auf das Nettoeinkommen eines Individuums oder eines Unternehmens haben, unterscheiden sie sich in ihrer Funktionsweise und ihren Auswirkungen auf die Steuerpflichtigen. In diesem Artikel werden wir die grundlegenden Unterschiede zwischen Einkommensteuer und Kapitalertragssteuer beleuchten und aufzeigen, wie sie die steuerlichen Verpflichtungen der Bürger beeinflussen. Um die Unterschiede zwischen diesen beiden Steuerarten zu verstehen, ist es wichtig, zunächst zu definieren, was jede dieser Steuern genau ist.

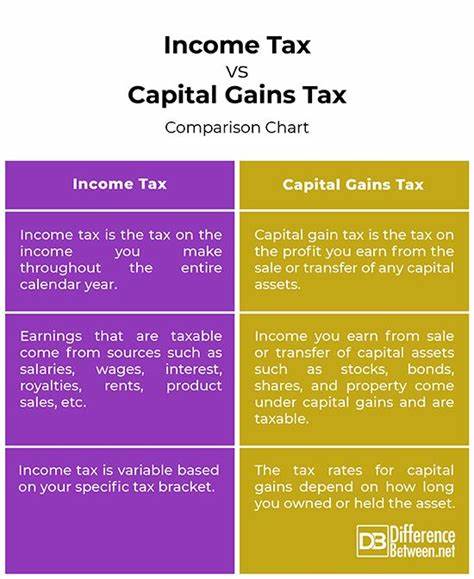

Die Einkommensteuer wird auf das Einkommen von natürlichen Personen sowie von juristischen Personen erhoben. Dies umfasst Gehälter, Löhne, Mieten, Zinsen, Dividenden und andere Einkommensarten. Die Einkommensteuer ist in vielen Ländern progressiv, was bedeutet, dass die Steuersätze mit steigendem Einkommen zunehmen. In Deutschland beispielsweise reichen die Einkommensteuersätze von 0 Prozent bis zu 45 Prozent, abhängig vom jährlichen steuerpflichtigen Einkommen. Die Kapitalertragssteuer hingegen wird auf den Gewinn erhoben, der aus der Veräußerung von Vermögenswerten resultiert.

Dies sind typischerweise Investitionen in Aktien, Immobilien, Fonds oder andere Kapitalanlagen. Die Kapitalertragssteuer unterscheidet sich von der Einkommensteuer dadurch, dass sie in der Regel nur auf realisierte Gewinne angewendet wird, also auf Gewinne, die durch den Verkauf eines Vermögenswerts erzielt wurden. In Deutschland unterliegt der Gewinn aus der Veräußering von Kapitalanlagen einer pauschalen Abgeltungssteuer von 25 Prozent, zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Ein entscheidender Unterschied zwischen Einkommensteuer und Kapitalertragssteuer liegt in der Art und Weise, wie die jeweils anfallenden Steuern berechnet werden. Während die Einkommensteuer auf das gesamte Jahreseinkommen angewendet wird, wird die Kapitalertragssteuer nur auf den Gewinn aus dem Verkauf eines Vermögenswerts erhoben.

Dies bedeutet, dass ein Investor, der einen Gewinn aus dem Verkauf einer Immobilie realisiert, diesen Gewinn versteuern muss, während sein reguläres Einkommen möglicherweise nicht in derselben Höhe besteuert wird. Dies kann für Steuerplaner wichtig sein, da die Höhe der zu zahlenden Steuer erheblich variieren kann, abhängig davon, wie und wann Vermögenswerte verkauft oder gehalten werden. Ein weiterer bedeutender Punkt ist die Dauer, für die ein Vermögenswert gehalten werden muss, um unterschiedlichen Steuerbehandlungen zu unterliegen. In Deutschland greift bei der Kapitalertragssteuer eine besondere Regelung, die besagt, dass Gewinne aus Privatverkäufen steuerlich privilegiert sind, wenn der Vermögenswert länger als ein Jahr gehalten wurde. Verkäufe, bei denen die Haltefrist weniger als ein Jahr beträgt, unterliegen dem regulären Einkommensteuersatz.

Dies führt dazu, dass viele Anleger motiviert sind, ihre Investitionen langfristig zu halten, um von einem geringeren Steuersatz zu profitieren. Zusätzlich spielt auch die Höhe der persönlichen Einkünfte eine wichtige Rolle bei der Berechnung der Steuerlast. Wie bereits erwähnt, ist die Einkommensteuer progressiv, sodass hohe Einkommen in höhere Steuersätze fallen. Im Gegensatz dazu sind die Steuersätze für die Kapitalertragssteuer unabhängig vom persönlichen Einkommen und werden stattdessen auf den Gewinn aus dem Verkauf eines Vermögenswerts angewendet. Dies hat zur Folge, dass Anleger, die hohe Gewinne aus dem Verkauf von Vermögenswerten erzielen, unabhängig von ihrem Einkommen gleich besteuert werden.

Die Effektivität der Steuerplanung kann durch das Verständnis der Unterschiede zwischen Einkommensteuer und Kapitalertragssteuer verbessert werden. Steuerzahler sollten sich bewusst sein, wie sie durch geschickte Planung und das Halten ihrer Vermögenswerte für die erforderlichen Zeiträume ihre Steuerlast optimieren können. Ein längerfristiger Ansatz kann insbesondere für Investoren in Aktien oder Immobilien von Vorteil sein, da sie in der Lage sind, die Kapitalertragssteuer zu minimieren, wenn sie ihre Vermögenswerte günstig verkaufen. Auf politischer Ebene sind Diskussionen über Einkommensteuer und Kapitalertragssteuer von großer Bedeutung. Diese beiden Steuerarten stehen oft im Fokus von Reformvorschlägen und politischen Debatten.

Einige Experten argumentieren, dass die Kapitalertragssteuer angehoben werden sollte, um ein faireres Steuersystem zu schaffen und um die Nachteile für Arbeiter und Angestellte, die ihre Einkommen höchsten Steuersätzen unterwerfen müssen, auszugleichen. Eine solche mögliche Reform könnte dazu führen, dass Anleger, die durch intelligente Spekulationen und Investitionen hohe Gewinne erzielen, ebenfalls stärker zur Kasse gebeten werden. Auf der anderen Seite wird auch die Notwendigkeit betont, das Investmentklima günstig zu gestalten, um Anreize für langfristige Investitionen zu schaffen und damit das Wirtschaftswachstum zu fördern. Dabei ist wichtig, einen Ausgleich zwischen diesen beiden Zielen zu finden. Ein weiterer kritischer Punkt in der Diskussion über Einkommensteuer und Kapitalertragssteuer ist die Frage der Steuervermeidung.

Bei beiden Steuerarten gibt es Regelungen, die es Steuerzahlern ermöglichen, ihre Steuerlast legal zu minimieren. Während einige von steuerlich geförderten Altersvorsorgeplänen oder Investitionsfonds profitieren können, befürchten andere, dass reiche Individuen und Unternehmen aggressive Steuerstrategien anwenden, um den ihnen auferlegten Steuerpflichten zu entkommen. Zusammenfassend lässt sich sagen, dass die Unterschiede zwischen Einkommensteuer und Kapitalertragssteuer von erheblichem Einfluss auf die finanzielle Situation von Steuerzahlern sind. Während die Einkommensteuer auf das gesamte Jahreseinkommen angewendet wird, wird die Kapitalertragssteuer nur auf realisierte Gewinne aus Vermögenswerten erhoben. Die Entscheidung, wie lange Investitionen gehalten werden und wann diese verkauft werden, kann entscheidend für die Höhe der zu zahlenden Steuern sein.

Das Verständnis dieser Unterschiede ist nicht nur für Steuerzahler von Bedeutung, sondern auch für Politiker und Finanzberater, die sich mit der besten Strategie zur Optimierung der Steuerlast für ihre Klienten und für zukünftige Steuerreformen auseinandersetzen. In einer zunehmend technologisierten und globalisierten Welt sind Diskussionen über Steuergerechtigkeit und die Notwendigkeit von Reformen dadurch relevanter denn je geworden. Es bleibt abzuwarten, wie sich diese Diskussionen in den kommenden Jahren entwickeln und welche Maßnahmen letztendlich ergriffen werden, um sowohl für Arbeitnehmer als auch für Investoren ein faires Steuersystem zu schaffen.