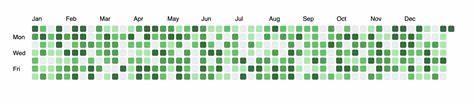

Nach fünfzehn Jahren intensiver Tätigkeit als Angel Investor habe ich im Jahr 2024 zum ersten Mal eine bewusste Pause eingelegt. Es war die längste Unterbrechung meiner Investitionstätigkeit seit Beginn meiner Reise in der Start-up-Welt 2009. Diese Entscheidung kam nicht über Nacht, sondern war geprägt von umfangreichen Reflexionen über meine bisherigen Erfahrungen, Erwartungen und tatsächlichen Resultate. Zu oft wird das Thema Angel Investing intransparent behandelt, weshalb ich es wichtig finde, offen über die Beweggründe meiner Entwicklung und die aktuellen Veränderungen zu sprechen. Daraus ergeben sich auch wertvolle Perspektiven, die über das reine Investieren hinausgehen und zeigen, wie man seine Leidenschaft für Innovation auf andere Weise ausleben kann.

Zu Beginn meiner Angel-Investing-Karriere standen für mich drei zentrale Motivationen im Vordergrund. Zum einen der Spaß daran, intensiv mit Gründern zusammenzuarbeiten und den Aufbau von Unternehmen mitzugestalten. Zum anderen der Wunsch, an vorderster Front der Innovation zu stehen und aus erster Hand neue Trends und Technologien kennenzulernen. Und letztlich spielte auch das Investieren aus finanzieller Sicht eine Rolle, um das eigene Geld sinnvoll anzulegen und idealerweise attraktive Renditen zu erzielen. Diese Ziele gaben meiner Tätigkeit die nötige Motivation und Richtung.

Doch mit der Zeit zeigten sich auch die Schattenseiten und Herausforderungen dieses Modells. Angel Investing folgt klaren Prinzipien der Portfolio-Theorie, was bedeutet, dass man breit gestreut investieren muss, um das enorme Risiko einzelner Frühphasenbeteiligungen abzufedern. Die gängige Empfehlung lautet, mindestens 20 bis 30 Investments zu tätigen, um die Chance auf einen überdurchschnittlichen Erfolg zu erhöhen. Diese Diversifikation führte bei mir allerdings genau zu einem Problem: Die Zahl meiner Investments wuchs auf über 50 Unternehmen an, was die Möglichkeit vertiefter Zusammenarbeit nahezu ausschloss. Während ich anfangs noch wenige Stunden monatlich für die Unterstützung von Gründern aufwenden konnte, wuchs der Aufwand immer weiter an.

Plötzlich war ich mit unterschiedlichsten Herausforderungen konfrontiert: von der Beratung bei wichtigen Personalentscheidungen über die Hilfe bei Finanzierungsgesprächen bis hin zu komplexen Konfliktsituationen zwischen Gründern. Parallel dazu erreichten mich weiterhin zahlreiche Pitch-Anfragen. Diese Breite zwang mich zu sehr oberflächlichen Interaktionen, was dem entgegenstand, was ich ursprünglich gesucht hatte – nämlich eine enge und sinnvolle Beziehung zu den Gründern und ihren Teams aufzubauen. Ein zweiter zentraler Beweggrund für meinen Rückzug war die Erkenntnis, dass Angel Investing zum Lernen und Verstehen der Branche nicht mehr das beste Mittel ist. Anfangs hatte ich angenommen, dass ich durch das Mitwirken in diversen Gründerteams und den Einblick in verschiedene Unternehmen einen besonderen Zugang zu Innovationen und Trends erhalten würde.

Im Nachhinein musste ich jedoch feststellen, dass diese Lernchancen überraschend begrenzt sind. Der Großteil der Updates und Informationen von Start-ups erfolgt in standardisierten, oft sehr oberflächlichen Berichten, die wenig von den täglichen Herausforderungen und strategischen Entscheidungen widerspiegeln. Tiefsinnige Einsichten gewinnt man eher durch direkte, engagierte Tätigkeiten wie beratende Funktionen in Boards, das Lehren, Schreiben oder die aktive Teilnahme an Branchenevents. In diesen Rollen ist man unmittelbar eingebunden und erlebt die ungeschminkte Realität von Geschäftsentwicklungen, was einen ganz anderen Lernprozess ermöglicht. Zudem stellt eine solche direkte Zusammenarbeit oft einen weitaus größeren Mehrwert für alle Beteiligten dar als ein passives Investment.

Nicht zuletzt wurde die finanzielle Seite des Angel Investing immer weniger attraktiv und nachvollziehbar. Während Venture Capitalists durch Managementgebühren ein Einkommen für ihre Arbeit erhalten, agieren Angel Investoren meist unbezahlt und tragen das volle Risiko für ihr Kapital. Hinzu kommt der sehr lange Zeithorizont von oft über zehn Jahren bis zu einem möglichen Exit. Diese Kombination macht das Modell aus meiner Sicht besonders herausfordernd, vor allem in einem wirtschaftlichen Umfeld, das von starken Schwankungen geprägt ist. Die letzten Jahre haben dies besonders deutlich gemacht.

Seit dem Ende der Phase extrem niedriger Zinsen hat sich das Umfeld für Start-ups dramatisch verändert. Beispielsweise habe ich erlebt, wie ein Unternehmen, in das ich früh beteiligt war und dessen Aktien zeitweise einen Millionenwert hatten, bei einer sogenannten Fire-Sale-Akquisition alle frühen Investoren mit leeren Händen zurückließ. Andere Start-ups verfolgten ähnliche Wege, bei denen frühe Investoren durch sogenannte „Recaps“ stark verwässert oder vollständig ausgebootet wurden. Es war ernüchternd festzustellen, dass oft spätere Investoren oder Marktentwicklungen die Gewinner des Spiels sind, während die risikoübernehmenden Early-Stage-Investoren benachteiligt werden. Ein weiterer Faktor ist, dass ich persönlich bislang mehr Geld durch das Gründen von Unternehmen als durch Angel Investing verdient habe.

Das zeigt mir, dass der direkte Einfluss auf unternehmerische Ergebnisse einen immensen Wert besitzt, den das bloße Bereitstellen von Kapital nicht leisten kann. Die Kombination aus Risiko, Kapitalbindung, Zeitaufwand und vor allem die Gefahr der Verwässerung machen es erforderlich, extrem attraktive Renditen zu erzielen, um das Investieren wirtschaftlich zu rechtfertigen. Meine Erfahrungen haben jedoch gezeigt, dass diese Renditen nicht in dem Maße zustande kommen, wie es nötig wäre. Nach dem Ende meiner aktiven Angel-Investmentphase habe ich mich bewusst für Alternativen entschieden, die meinen ursprünglichen Beweggründen besser entsprechen. Statt Breite setze ich jetzt auf Tiefe und konzentrierte Zusammenarbeit.

So bin ich etwa Vorstandsmitglied bei einem Unternehmen, mit dem ich seit mehr als einem Jahrzehnt verbunden bin. Dort kann ich konstruktiv mitwirken, Entscheidungen beeinflussen und einen nachhaltigen Beitrag leisten. Zudem habe ich im Bereich der Frauen-Gesundheit ein weiteres Start-up mitgegründet und übernehme dort die Rolle als Aufsichtsratsvorsitzender. In diesen Positionen erlebe ich die Nähe und den Einfluss auf Entwicklungsvorgänge, wie ich es mir immer gewünscht habe. Ein weiterer Schwerpunkt liegt für mich auf dem Lernen und Teilen von Wissen.

Um weiterhin am Puls der Zeit zu bleiben und Inspiration zu gewinnen, hoste ich einen Podcast, schreibe regelmäßig Newsletter und Blogs und engagiere mich als Lehrbeauftragter an renommierten Universitäten. Diese Aktivitäten bieten nicht nur eine wertvolle Plattform zum Austausch, sondern ermöglichen auch eine kontinuierliche Horizonterweiterung. Zu guter Letzt investiere ich heute als Limited Partner in professionell geführte Venture-Capital-Fonds. Indem ich Profis die aktive Investition überlasse, reduziere ich mein eigenes Risiko und den Zeitaufwand, während ich dennoch von Erfolgspotenzialen im Start-up-Bereich profitieren kann. Auch wenn ich diese Strategie erst seit wenigen Jahren verfolge, bin ich gespannt, ob sich die Renditen gegenüber direkten Angel-Investments als überlegen erweisen.

Die Tür zum Angel Investing bleibt für mich allerdings nicht endgültig geschlossen. Sollte ich in Zukunft wieder aktiv investieren, wird es sicherlich in einem veränderten Rahmen und mit neuer Herangehensweise sein, die sowohl tiefgründige Beziehungen als auch einen echten Mehrwert für Gründer ermöglichen. Im Moment genieße ich jedoch die Klarheit, die eine konzentrierte Ausrichtung gewährt. Manchmal ist die beste Investition eben, nicht zu investieren. Zusammenfassend hat meine langjährige Erfahrung als Angel Investor gezeigt, dass das Engagement in Start-ups nicht nur Gewinne und spannende Einblicke bedeutet, sondern auch erhebliche emotionale und zeitliche Belastungen sowie finanzielle Unsicherheiten mit sich bringt.

Die Suche nach einem ausgewogeneren Verhältnis zwischen Engagement, Lernen und Effektivität hat mich dazu bewegt, neue Wege einzuschlagen, die meinen eigenen Zielen und Werten besser entsprechen. Für alle, die sich für Angel Investing interessieren, ist es daher wichtig, sowohl die Chancen als auch die vielen Herausforderungen realistisch einzuschätzen und persönliche Prioritäten immer wieder kritisch zu hinterfragen.