Der Aktienmarkt steht möglicherweise vor einer Phase erhöhter Volatilität, wie ein Schlüsselchart der S&P 500-Indexentwicklung verdeutlicht. Nach einer beeindruckenden Rally von 14 Prozent in kurzer Zeit bewegt sich der Markt gefährlich nahe an zwei markanten technischen Widerstandslinien: dem 50-Tage- und dem 200-Tage-Durchschnitt. Diese gleitenden Durchschnitte sind in der Technischen Analyse wichtige Orientierungspunkte, die häufig als Barrieren dienen, an denen Käufer überfordert werden und Verkäufer das Zepter übernehmen. Gerade in einer Abwärtsbewegung, wie sie sich seit März und April mit einer Serie von niedrigeren Hochs und Tiefs bemerkbar macht, senden diese Niveaus Hafen für neue Unsicherheiten und mögliche Trendwenden. Der S&P 500 war in den letzten Wochen durch mehrere positive technische Signale gekennzeichnet.

Ein sogenannter Breadth-Thrust, der von einigen Analysten als Kaufsignal interpretiert wird, sowie ein Rückgang der Volatilität schürten Hoffnungen auf einen stabilen und nachhaltigen Aufschwung am Markt. Doch diese Indikatoren dürfen nicht isoliert betrachtet werden. Wenn bedeutende Widerstandsniveaus anstehen, kann die Dynamik schnell kippen, da Anleger Gewinne realisieren oder auf neu eintretende wirtschaftliche Daten reagieren. Die 50-Tage-Gleitlinie liegt aktuell knapp über dem Indexniveau und stellt mit einem ungefähren Aufwärtspotenzial von nur 1,2 Prozent eine erste Hürde dar. Deutlich kritischer ist die 200-Tage-Linie, bei der es sich um einen der am meisten beachteten langfristigen Indikatoren handelt.

Sie repräsentiert mit rund 3,6 Prozent Aufwärtspotenzial eine stabile Marke, die in der Börsengeschichte oftmals als Dreh- und Angelpunkt zwischen Auf- und Abwärtstrends fungiert. So wird die 200-Tage-Marke oft als Maßstab für den primären Trend benutzt. Bei anhaltenden Abwärtstrends agiert sie als Widerstand, der Anleger zum Verkaufsdruck bewegt. Gerade weil die aktuelle 200-Tage-Linie etwa dem Niveau entspricht, auf dem der Markt im März seinen Höchststand markierte, verstärkt sich die Wirkung dieses „Widerstandskonfluenz“. Experten wie Ari Wald, Chef der technischen Analyse bei Oppenheimer & Co.

, beschreiben die Marktstruktur als fragile Situation, in der die erste Quartalsschwäche nicht als bloße Korrektur binnen eines Bullenmarktes gewertet wird, sondern als mögliches Signal für eine längerfristige Konsolidierungsphase. In einem solchen Szenario sinkt die Attraktivität des Risikoprofils für Anleger, während kurzfristige Gewinnmitnahmen zunehmen könnten. Dies wäre eine natürliche Reaktion der Marktteilnehmer auf die Aussicht, dass die jüngsten Kurssteigerungen auf rutschigem Fundament stehen. Darüber hinaus gibt es eine Reihe wirtschaftlicher Eckdaten, die die aktuelle Situation zusätzlich komplizieren. Wichtige Veröffentlichungen wie das Bruttoinlandsprodukt (BIP) für das erste Quartal, der Arbeitsmarktbericht für April sowie die Ergebnisse der ersten Quartalszahlen von Unternehmen agieren als Katalysatoren.

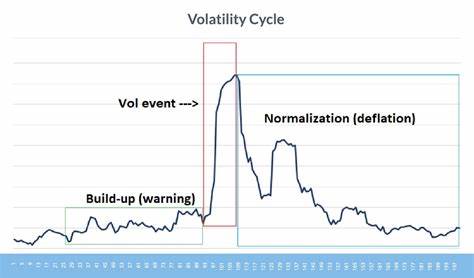

Jeder dieser Faktoren hat das Potenzial, die psychologische Erwartungshaltung der Investoren zu verändern und damit den Kursverlauf der Indizes maßgeblich zu beeinflussen. Die Zusammensetzung der Volatilität hat sich in den letzten Wochen ebenfalls geändert. Ein Absinken der Volatilität, das im ersten Moment als Ruhephase gelten kann, wird immer wieder von Phasen intensiver Schwankungen abgelöst, sobald die Nachfrage nach Absicherung wächst oder überraschende Nachrichten eintreffen. Der sogenannte VIX-Index, der als Barometer für die erwartete Volatilität gilt, liegt derzeit auf einem Niveau, das vorsichtig interpretiert werden muss. Ein niedriger Volatilitätswert kann nämlich auch von einer trügerischen Sicherheit zeugen, die bei Marktkrisen rasch umschlägt.

Neben den technischen Ebenen und den wirtschaftlichen Daten nehmen also auch die psychologischen und sentimentalen Marktfaktoren erheblichen Einfluss. Der konvergierende Widerstand im Bereich von 5.750 Punkten stellt einen Brennpunkt für mögliche Kursreaktionen dar. Marktstrategen wie David Keller von Sierra Alpha Research erwarten angesichts der starken Aufwärtsbewegung mindestens eine taktische Rücksetzer-Phase, um die bisherigen Gewinne zu konsolidieren und die Marktentwicklungen gesund zu verdauen. Nicht zuletzt wirkt sich die Kombination aus geopolitischen Unwägbarkeiten, Zinsentwicklungen und einem übergeordneten Wirtschaftszyklus auf die Marktstimmung aus.

Steigende Zinsen, beeinflusst durch die Geldpolitik der Zentralbanken, erhöhen die Kapitalkosten und können die Unternehmensgewinne unter Druck setzen. Im Zusammenspiel mit dem bevorstehenden Widerstandsrücken der gleitenden Durchschnitte ergibt sich ein potenziell explosives Szenario für Investoren, die ihre Portfolios neu bewerten müssen. Vor diesem Hintergrund gilt es für Anleger, vorsichtig zu agieren und sowohl technische wie fundamentale Signale sorgfältig abzuwägen. Das Erreichen der 50- und 200-Tage-Durchschnittslinien könnte als Wendepunkt dienen, der kurzfristig zu Gewinnmitnahmen und erhöhten Schwankungen führt. Gleichwohl bietet diese Marktkonstellation auch Chancen für zukünftige Positionierungen – etwa bei einem klaren Durchbruch über diese Widerstände mit anschließendem Volumenanstieg und einer Neubewertung der wirtschaftlichen Rahmenbedingungen.

Insgesamt zeigt der eine Chart des S&P 500 eindrücklich, dass die Phase der relativen Ruhe am Aktienmarkt womöglich ein Ende findet. Die Kombination aus technischen Widerständen, makroökonomischen Daten und Marktpsychologie deutet auf eine bevorstehende volatilere Marktlage hin, die Anleger nicht überraschen sollte. Eine differenzierte Analyse, bei der technische Indikatoren mit fundamentalen Wirtschaftsfaktoren kombiniert werden, bleibt der Schlüssel zu einer erfolgreichen Navigation in diesen unruhigen Zeiten. Die Märkte setzen sich aus vielfältigen Kräften zusammen – wer diese erkennt und versteht, kann seine Anlagestrategie gezielt anpassen und somit Risiken minimieren sowie Chancen bestmöglich nutzen.