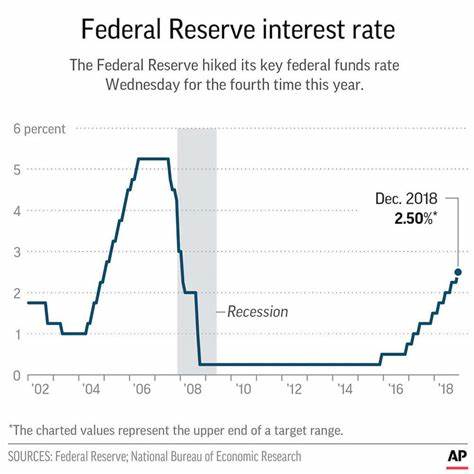

Die Zinsen in den USA: Wohin geht die Reise? Die jüngsten Änderungen der Zinspolitik der Federal Reserve (Fed) haben die öffentliche Aufmerksamkeit auf ein Thema gelenkt, das nicht nur Ökonomen und Investoren, sondern auch den durchschnittlichen Bürger interessiert: die Zinsen. Mitte September 2024 traf die Fed eine bedeutende Entscheidung und senkte den Leitzins um einen halben Punkt, womit dieser nun zwischen 4,75 % und 5 % liegt. Diese Entscheidung wird als der Beginn einer neuen Ära betrachtet, in der die Fed bereit ist, proaktiv auf die wirtschaftlichen Bedingungen zu reagieren und möglicherweise eine Reihe von Zinssenkungen einzuleiten. Doch was bedeuten diese Veränderungen für die US-Wirtschaft und die täglichen Finanzen der Verbraucher? Jerome Powell, der Vorsitzende der Federal Reserve, äußerte sich nach der Sitzung der Fed zu den Beweggründen hinter dieser Entscheidung. In den letzten Jahren hatte die Fed eine abwartende Haltung eingenommen, um die Inflation zu beobachten und die wirtschaftlichen Indikatoren im Auge zu behalten.

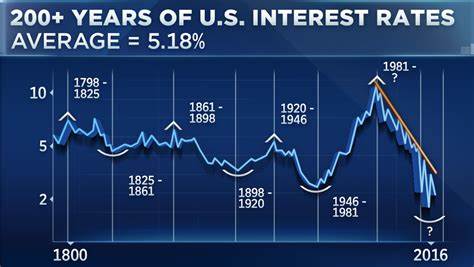

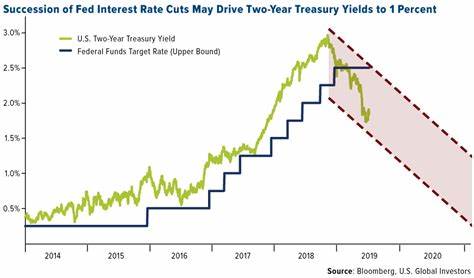

Jetzt jedoch, mit dem Rückgang der Inflation und einer robusten Arbeitsmarktlage, scheinen die Risiken für die Beschäftigung zuzunehmen. Powell erklärte, die Fed wolle die wirtschaftliche Stabilität aufrechterhalten und gleichzeitig sicherstellen, dass die Beschäftigung nicht weiter unter Druck gerät. Ein wesentlicher Punkt, der aus den Projektionen der Fed hervorgeht, ist die Erwartung, dass es bis Ende 2024 zu weiteren Zinssenkungen kommen könnte. Börsenanalysten und Wirtschaftsexperten deuten diese Maßnahmen als Versuch der Fed, die Wirtschaft zu stimulieren und das Wachstum anzukurbeln. Der sogenannte „dot plot“, in dem die Mitglieder des Geldpolitischen Ausschusses ihre Zinserwartungen festhalten, zeigt, dass die Fed bis Ende 2025 mit einem Zinsniveau von etwa 3,4 % rechnet.

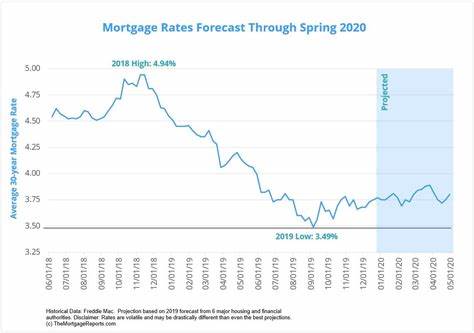

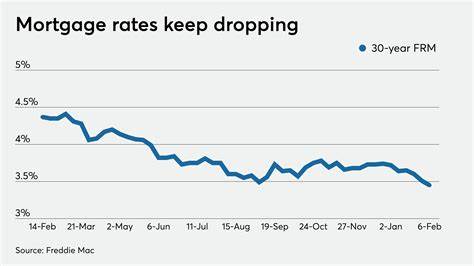

Diese Prognosen lassen Raum für Optimismus, denn sie könnten auf einen längeren Zeitraum niedriger Zinsen hinweisen, was wiederum das Investitionsklima fördern könnte. Aber was bedeutet dies konkret für den Bürger? Zunächst einmal ist das eine positive Nachricht für Verbraucher, die an der Finanzierung eines Hauses, eines Autos oder an anderen Krediten interessiert sind. Zinssenkungen führen normalerweise zu niedrigeren Kreditkosten, was vielen Menschen helfen kann, ihre großen Anschaffungen zu finanzieren. Zum Beispiel können Hypothekenzinsen und die Kosten für Autokredite sinken, was den Kauf von Eigenheimen und Fahrzeugen attraktiver macht. Auf der anderen Seite bleiben jedoch einige Herausforderungen bestehen.

Aufgrund der Tatsache, dass die Zinssätze in der Regel erst mit einer Verzögerung auf Veränderungen des Fed-Zinssatzes reagieren, können Verbraucher möglicherweise nicht sofort von den Zinssenkungen profitieren. Viele Kreditgeber haben die potenziellen Zinssenkungen bereits vorher eingepreist, was bedeutet, dass die finanziellen Vorteile möglicherweise nicht sofort spürbar sind. Immobilienkäufer könnten vorübergehend in einer Warteschleife stecken bleiben, während sie darauf warten, dass die Zinsen tatsächlich sinken. Zusätzlich könnte eine Zinssenkung auch nachteilige Auswirkungen auf Sparer haben. In einer Zeit, in der die Zinssätze für Spareinlagen relativ hoch waren, könnte ein Rückgang der Leitzinsen dazu führen, dass die Renditen auf Sparkonten sinken.

Experten haben prognostiziert, dass die besten Sparkonten um bis zu 0,75 Prozentpunkte an Zinsen verlieren könnten, was für Menschen, die auf sichere Anlageformen setzen, eine unwillkommene Entwicklung darstellen könnte. Eine Zinssenkung wirkt sich nicht nur auf Kredite und Ersparnisse aus, sondern hat auch weitreichende Auswirkungen auf die Finanzmärkte. Historisch gesehen reagieren die Aktienmärkte schnell auf Veränderungen in der Zinspolitik. Beim letzten Mal, als Powell Hinweise auf mögliche Zinserhöhungen gab, reagierte der Markt mit einem deutlichen Rückgang. Diese Volatilität kann Unsicherheiten bei Investoren schaffen, die nach stabilen Anlagemöglichkeiten suchen.

Eine Zinssenkung kann jedoch auch positiven Einfluss auf die Aktienkurse haben, da günstigere Kreditkosten das Unternehmenswachstum fördern können. Ein weiterer Aspekt, der bei der Betrachtung der Zinspolitik berücksichtigt werden sollte, ist die mögliche Strategie der Fed in Bezug auf die Inflation. In den letzten Jahren hatte die Fed Schwierigkeiten, die Inflation auf ihr Zielniveau von 2 % zu senken. Mittlerweile scheint das Inflationsrisiko jedoch weniger zu sein, und die Fed projezierte eine neutralere langfristige Zinspolitik. Diese Entwicklungen können zeigen, dass die Fed gut vorbereitet ist, um auf Veränderungen zu reagieren, die sich aus wirtschaftlichen Schwankungen ergeben können.

Insgesamt stellt sich die Frage: Wie wird sich die Zinspolitik in den kommenden Jahren entwickeln? Die nächste Sitzung der Federal Reserve findet kurz nach den Präsidentschaftswahlen in den USA am 6. und 7. November 2024 statt. Es bleibt abzuwarten, ob die Fed in dieser Sitzung eine weitere Zinssenkung ankündigen wird, aber die gegenwärtige Richtung deutet darauf hin, dass die Zentralbank die Wirtschaft weiterhin ankurbeln möchte. Die Bürger sollten jedoch wachsam bleiben und sich der Entwicklungen auf dem Markt bewusst sein.

Ob rohstoffpreisbedingt oder durch geopolitische Risiken - viele Faktoren können die wirtschaftlichen Bedingungen beeinflussen und somit auch die Zinspolitik. Die Entscheidungen der Federal Reserve haben weitreichende Auswirkungen auf das tägliche Leben der Menschen, von den monatlichen Hypothekenzahlungen bis hin zu den Zinsen auf Kreditkarten und Verbraucherkredite. Insgesamt ist die Zinspolitik der Federal Reserve ein komplexes, aber entscheidendes Element der US-Wirtschaft. Während die Senkung der Zinsen eine willkommene Erleichterung für viele Verbraucher darstellt, ist es auch wichtig, die möglichen negativen Auswirkungen auf Ersparnisse und die Finanzmärkte im Auge zu behalten. Die kommenden Monate und Jahre werden entscheidend sein, um zu sehen, wie die Fed auf anhaltende wirtschaftliche Herausforderungen reagiert und welche Auswirkungen dies auf die Lebensqualität der Amerikaner hat.

In dieser Verantwortung wird die Fed weiterhin als eine der einflussreichsten Institutionen der US-Wirtschaft agieren und dazu beitragen, den Kurs in einer sich ständig verändernden wirtschaftlichen Landschaft zu steuern.