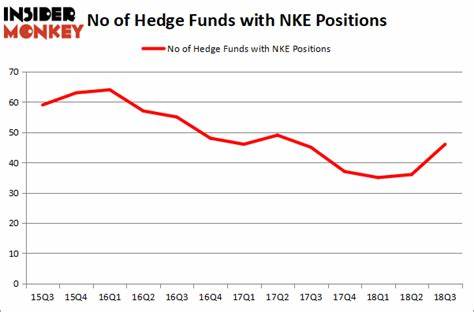

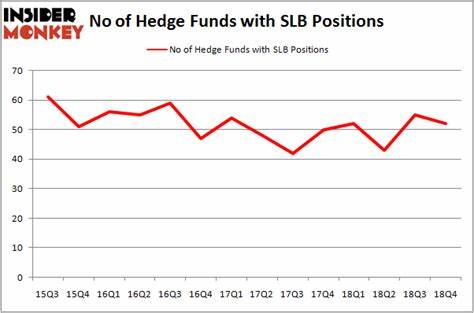

Expand Energy Corporation (NASDAQ: EXE) steht derzeit im Fokus zahlreicher Hedgefonds und Short Seller gleichermaßen. Das Unternehmen, ein unabhängiger Produzent von Erdgas in den Vereinigten Staaten, glänzt durch seine strategische Marktpositionierung und seine Ambitionen, die Produktion kontinuierlich zu steigern. Nichtsdestotrotz ist Expand Energy ein typisches Beispiel für eine Aktie, die gleichzeitig stark von institutionellen Investoren unterstützt und von Short Sellern ins Visier genommen wird – eine widersprüchliche Situation, die spannende Chancen und Risiken bietet. Die Tatsache, dass 71 Hedgefonds Expand Energy in ihren Portfolios halten, signalisiert eine hohe institutionelle Überzeugungskraft. Hedgefonds gelten als kluge und erfahrene Investoren, deren Beteiligungen oft als Qualitätsmerkmal für die Zukunftsaussichten eines Unternehmens gewertet werden.

Investitionen dieser Art weisen darauf hin, dass Expand Energy als vielversprechender Wert angesehen wird, der Potenzial für profitables Wachstum besitzt. Gleichzeitig liegt der Short Interest bei 3,54 Prozent, ein Indikator dafür, dass eine relevante Anzahl von Investoren auf fallende Kurse setzt. Diese Konstellation verdeutlicht die gespaltene Stimmung am Markt und führt zu erhöhter Volatilität. Short Seller agieren häufig als Skeptiker, die potenzielle Schwachstellen, Überbewertungen oder Branchenrisiken erkennen. Im Fall von Expand Energy könnte die Zurückhaltung der Short Seller auf Bedenken hinsichtlich der gesamtwirtschaftlichen Rahmenbedingungen, der Energiepreise oder möglicher operativer Herausforderungen zurückzuführen sein.

Obwohl die Erdöl- und Erdgasbranche eine konjunkturunabhängige Relevanz besitzt, unterliegen die Preise für Rohstoffe historischen Schwankungen, die mit geopolitischen Ereignissen, Nachfrageveränderungen und regulatorischen Vorgaben zusammenhängen. Trotz der industryweiten Skepsis gegenüber Öl- und Gasunternehmen, stieg das Interesse der Anleger an Expand Energy zuletzt deutlich an. Hierzu hat unter anderem das Kurserfolgspotenzial beigetragen, das sich aus der jüngsten Aufwertung durch die Analysten von KeyBanc ergibt. KeyBanc hat die Aktie von „Sector Weight“ auf „Overweight“ hochgestuft und einen Kursziel von 130 US-Dollar ausgegeben. Die Beurteilung von Analyst Tim Rezvan unterstreicht, dass Expand Energy aufgrund seiner Investment-Grade-Bewertung und der stabilen Aussichten im Bereich Erdgas gut positioniert ist, um nachhaltiges Wachstum zu erzielen.

Für das Geschäftsjahr 2025 hat das Management von Expand Energy eine Produktion von 7,2 Milliarden Kubikfuß Erdgasäquivalent pro Tag prognostiziert. Dies stellt eine bedeutende Produktionsmenge dar, die das Unternehmen in seiner internationalen Wettbewerbsfähigkeit stärkt. Die geplante Investition von 300 Millionen US-Dollar im Jahr 2026 soll dazu beitragen, die produktiven Kapazitäten nochmals signifikant zu erhöhen. Ein bemerkenswerter Treiber ist die steigende Nachfrage nach Erdgas in Datenzentren und im Bereich Flüssigerdgas (LNG). Diese Sektoren gelten als wachstumsstark und tragen dazu bei, eine stabile Preislandschaft für das Unternehmen zu sichern.

Expand Energy demonstriert gleichzeitig eine bemerkenswerte Flexibilität in seiner Geschäftsstrategie, indem es signalisierte, seine Investitionspläne entsprechend der Marktbedingungen anzupassen. Diese proaktive Haltung ist insbesondere in einem volatilen Energiewandelumfeld von Vorteil, da moderne Energieunternehmen zunehmend auf Nachhaltigkeit und regulatorische Veränderungen reagieren müssen. Die Aktienmärkte reagieren oft empfindlich auf die Kombination von hoher Hedgefonds-Beteiligung und signifikanten Short-Positionen. In solchen Fällen kann es zu plötzlichen und starken Kurssprüngen kommen, ausgelöst durch sogenannte Short Squeezes. Dies entsteht, wenn Short Seller gezwungen sind, ihre Wetten zu schließen und dadurch in steigende Aktien zu investieren, was die Kurse zusätzlich antreibt.

Bei Expand Energy könnte eine solche Dynamik Investoren attraktive Gelegenheiten eröffnen, sofern die unternehmerischen Fundamentaldaten weiterhin positiv bleiben. Auf der anderen Seite signalisiert ein Short Interest von 3,54 Prozent zwar kein extremes Niveau, aber dennoch ausreichend Sorge seitens der Short Seller, um das Risiko nicht zu unterschätzen. Diese Differenz zwischen optimistischen Hedgefonds und pessimistischen Short Sellern erzeugt eine spannende Spannung, die Investoren genau beobachten sollten. Marktteilnehmer sollten sowohl kurzfristige Risiken als auch langfristige Wachstumschancen im Blick behalten, um fundierte Handelsentscheidungen zu treffen. Expand Energy operiert in einer hart umkämpften Branche, die mit Herausforderungen wie regulatorischem Druck, technologischem Wandel und Umweltbewusstsein konfrontiert ist.

Gleichzeitig ermöglicht die Positionierung in der Erdgasproduktion, die zunehmend als Brückentechnologie auf dem Weg zu einer nachhaltigeren Energiezukunft gilt, gute Perspektiven. Der steigende Energiebedarf, vor allem im Bereich der LNG-Exports und digitale Infrastruktur, eröffnet Chancen für Unternehmen, die flexibel und innovationsfreudig agieren. Zusammenfassend lässt sich sagen, dass Expand Energy (EXE) eine Aktie mit einer einzigartigen Anlegerstruktur darstellt. Mit 71 Hedgefonds, die stark engagiert sind, und gleichzeitig einem Short Interest von über 3 Prozent bringt das Unternehmen Investoren sowohl Chancen als auch Warnsignale. Die jüngsten Analystenbewertungen und die klare Wachstumsstrategie des Managements sorgen für positive Impulse, während die von Short Sellern ausgehende Skepsis eine gewisse Vorsicht nahelegt.