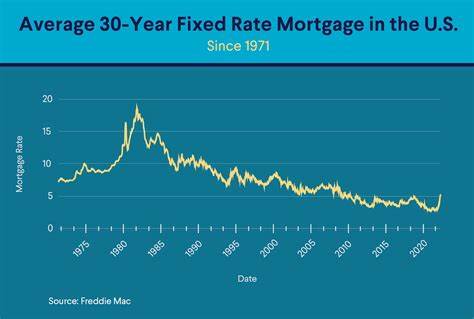

Am 8. Mai 2025 zeigen sich die Hypotheken- und Refinanzierungszinsen auf einem stabilen Niveau, das sowohl Käufer als auch Kreditnehmer in einer spannenden Phase des Immobilienmarktes begrüßen. Trotz der wirtschaftlichen Unsicherheiten und den globalen Herausforderungen halten sich die Zinssätze überraschend konstant, was für potenzielle Kreditnehmer wichtige Signale für Finanzierungsentscheidungen liefert. Die jüngsten Daten von Freddie Mac und Zillow zeigen, dass der durchschnittliche Zinssatz für eine 30-jährige Festhypothek bei rund 6,69 Prozent liegt, während die 15-jährige Festhypothek bei 5,97 Prozent notiert. Diese Werte verdeutlichen, dass es trotz der Schwankungen in der Wirtschaft bislang keine gravierenden Zinsänderungen gegeben hat.

Bei den variabel verzinsten Darlehen, wie etwa dem 5/1-ARM oder 7/1-ARM, liegen die Zinssätze mit etwa 7,00 beziehungsweise 7,24 Prozent etwas höher, was die höhere Flexibilität und das damit verbundene Risiko widerspiegelt. Die Stabilität der Hypothekenzinsen zum Beginn des Mai 2025 ist auch eng mit den aktuellen geldpolitischen Entscheidungen und Aussagen der US-Notenbank Federal Reserve verbunden. Bei der jüngsten Pressekonferenz unter der Leitung von Fed Chairman Jerome Powell wurde die anhaltende wirtschaftliche Unsicherheit betont. Obwohl die Zinssätze aktuell unverändert blieben, wird der Immobilienmarkt genaue Reaktionen auf künftige Fed-Entscheidungen beobachten. Die Geldpolitik und die daraus resultierenden Leitzinsänderungen sind maßgebliche Einflussfaktoren für die Entwicklung der Hypothekenzinsen.

Steigen die Leitzinsen, steigen in der Regel folglich auch die Kreditzinsen, da die Refinanzierungskosten der Banken erhöht werden. Die Unterschiede zwischen Kauf- und Refinanzierungszinsen sind ebenfalls interessant. Während die Kaufhypotheken in den letzten Tagen mit einem Durchschnittszins von 6,69 Prozent bei einer 30-jährigen Festhypothek zu Buche schlagen, liegen die Refinanzierungszinsen ganz leicht darüber bei etwa 6,77 Prozent. Diese scheinbar geringe Differenz erklärt sich aus den spezifischen Risiken und Kosten, die Banken bei Refinanzierungen berücksichtigen. So sind etwa zusätzliche Gebühren oder Bonitätsprüfungen relevant, die sich in etwas höheren Zinsen niederschlagen können.

Ein Überblick über die verschiedenen Hypothekendarlehensarten verdeutlicht die vielfältigen Möglichkeiten, die Kreditnehmer aktuell haben. Die 30-jährige Festhypothek bleibt aufgrund ihrer monatlich niedrigeren Raten und langfristigen Zinssicherheit die beliebteste Wahl. Sie bietet Planbarkeit und Sicherheit für die gesamte Laufzeit. Demgegenüber steht die 15-jährige Festhypothek, die zwar mit höheren monatlichen Belastungen verbunden ist, aber durch den niedrigeren Zinssatz und die kürzere Laufzeit zu geringeren Gesamtkosten führt. Diese Variante ist besonders sinnvoll für Kreditnehmer, die ihre Schulden schneller tilgen und insgesamt Zinskosten sparen möchten.

Variabel verzinste Darlehen wie der 5/1-ARM oder 7/1-ARM sind vor allem für diejenigen attraktiv, die ihre Zinsen zunächst für fünf oder sieben Jahre festschreiben wollen und danach mit möglichen Anpassungen rechnen. Obwohl hier das Anfangszinsniveau meist etwas höher liegt, bieten diese Varianten Flexibilität und oft günstigere Startbedingungen. Kreditnehmer sollten jedoch sorgfältig die Marktlage beobachten und eventuelle Zinserhöhungen einkalkulieren. Wie setzen sich die Hypothekenzinsen eigentlich zusammen? Die Zinsbildung ist ein Zusammenspiel aus individuellen und gesamtwirtschaftlichen Faktoren. Aufseiten des Kreditnehmers spielen die Bonität, das Verhältnis von Schulden zu Einkommen (Debt-to-Income-Ratio, DTI), die Höhe der Eigenkapitaleinlage sowie die Kreditlaufzeit eine Rolle.

Je besser die finanzielle Situation des Antragstellers, desto niedriger sind in der Regel die angebotenen Zinssätze. Banken honorieren beispielsweise hohe Kreditwürdigkeit, stabile Einkommensverhältnisse und eine umfangreiche Anzahlung mit attraktiveren Konditionen. Auf gesamtwirtschaftlicher Ebene sind es vor allem Zinspolitik und wirtschaftliche Lage, die die Zinsentwicklung maßgeblich bestimmen. Bei wirtschaftlicher Schwäche und niedrigem Wachstum tendieren die Hypothekenzinsen dazu, zu sinken, um Investitionen und Konsum zu fördern. Bei robustem Wirtschaftswachstum hingegen erhöht sich der Preis für Kredite, um eine Überhitzung der Märkte zu vermeiden.

Die Geldpolitik der Zentralbanken reagiert darauf mit der Anpassung der Leitzinsen, die den Rahmen für Kreditkosten setzen. Die Immobilienfinanzierung ist in den letzten Jahren zunehmend komplexer geworden. Neben den klassischen Festzins- und variabel verzinsten Darlehen gibt es zahlreiche Produktvarianten, die auf spezielle Bedürfnisse zugeschnitten sind. Beispielhaft sind VA-Darlehen (Veterans Affairs Loans) hervorzuheben, die speziell für Veteranen mit günstigen Konditionen angeboten werden. Mit Zinssätzen rund um 6,26 Prozent für 30-jährige Darlehen sind sie für viele berechtigte Kreditnehmer eine attraktive Alternative zu herkömmlichen Hypotheken.

Der Trend zu niedrigeren Zinssätzen bei kürzeren Laufzeiten spiegelt sich zudem im Unterschied zwischen 15- und 30-jährigen Darlehen wider. Je kürzer die Laufzeit, desto geringer ist das Risiko für den Kreditgeber, weshalb diese Darlehen oft mit geringeren Zinssätzen versehen sind. Kreditnehmer, die sich für eine 15-jährige Laufzeit entscheiden, profitieren daher von höheren Anfangskosten durch die monatlichen Raten, sparen dafür aber langfristig Zinsen und tilgen schneller. Refinanzierungen gewinnen angesichts der aktuellen Zinslage weiterhin an Bedeutung. Viele Kreditnehmer wägen ab, ob sie ihre bestehenden Verträge anpassen sollten, um von der stabilen Zinsentwicklung zu profitieren.

Dabei spielen vor allem die eigenen finanziellen Ziele eine Rolle. Wer beispielsweise vor Kurzem ein Darlehen mit einem deutlich höheren Zinssatz abgeschlossen hat, kann durch eine Refinanzierung bei aktuell niedrigeren Sätzen beträchtliche Einsparungen erzielen. Experten empfehlen häufig einen Refinanzierungszeitpunkt, sobald der neue Zinssatz mindestens ein Prozent unter dem aktuellen liegt, wobei auch Faktoren wie Laufzeit, Restschuld und anfallende Kosten für die Umschuldung berücksichtigt werden müssen. Die Refinanzierung bietet nicht nur die Möglichkeit zur Zinsoptimierung, sondern auch zur Anpassung der Kreditstruktur. So können Laufzeiten verändert, Tilgungsmodalitäten angepasst oder die Kreditsumme durch Aufnahme von zusätzlichem Eigenkapital verändert werden.

Gerade in einem volatilen Umfeld ist es wichtig, den individuellen finanziellen Spielraum im Auge zu behalten und strategisch intelligente Entscheidungen zu treffen. Für potenzielle Bauherren und Immobilienkäufer ist es grundsätzlich ratsam, mehrere Angebote von unterschiedlichen Banken und Kreditinstituten einzuholen. Vergleichsportale und unabhängige Beratung können helfen, das beste Angebot auf dem Markt zu identifizieren. Dabei lohnt es sich, nicht nur auf den Nominalzins zu achten, sondern auch auf eventuell anfallende Nebenkosten und Bedingungen wie Vorfälligkeitsentschädigungen oder flexible Rückzahlungsoptionen. Technologische Entwicklungen im Bereich der Immobilienfinanzierung machen es heute einfacher denn je, Zinsen und Angebote transparent zu vergleichen.

Online-Rechner, wie der von Yahoo Finance bereitgestellte Hypothekenrechner, unterstützen dabei, individuelle Szenarien durchzuspielen und die Auswirkungen verschiedener Zinssätze auf die monatlichen Belastungen zu verstehen. Solche Werkzeuge berücksichtigen neben dem reinen Zins auch Versicherungen, Steuern und weitere Nebenkosten, um ein vollständiges Bild der finanziellen Verpflichtungen zu zeichnen. Die Rolle der Kreditwürdigkeit kann nicht genug betont werden. Eine gute Bonität verbessert die Chancen auf bessere Konditionen enorm. Kreditnehmer sollten daher vor Abschluss eines Hypothekendarlehens ihre Bonität optimieren, beispielsweise durch Ausgleich offener Verbindlichkeiten und sorgfältige Dokumentation ihrer Einnahmen und Ausgaben.

Abschließend lässt sich festhalten, dass die Hypotheken- und Refinanzierungszinsen am 8. Mai 2025 trotz der wirtschaftlichen Herausforderungen stabil bleiben. Kreditnehmer profitieren von vergleichsweise konstanten Bedingungen, sollten jedoch die eingeführten Flexibilitäten der unterschiedlichen Darlehensarten und die individuellen persönlichen Umstände bei der Wahl ihres Finanzierungswegs berücksichtigen. Ein fundierter Vergleich, ausreichende Vorbereitung und gegebenenfalls eine professionelle Beratung bilden die Basis für eine erfolgreiche Immobilienfinanzierung oder Refinanzierung in diesem Jahr.