In Zeiten niedriger Zinsen und volatiler Finanzmärkte suchen viele Anleger nach sicheren Erträgen. Dividendenaktien galten lange Zeit als bewährte Quelle für stabile Einkünfte und wurden oft als Kern eines ausgewogenen Portfolios empfohlen. Doch das Bild hat sich in den letzten Jahren gewandelt. Das blinde Verfolgen von Dividendenrenditen ist nicht mehr uneingeschränkt sinnvoll und kann sogar zu verpassten Chancen und unnötigen Risiken führen. Stattdessen lohnt es sich, über alternative Anlagestrategien nachzudenken, die bessere Wachstumsaussichten und gleichzeitig attraktive Erträge bieten.

Dieser Beitrag erläutert, warum Dividendentitel heute nicht mehr die beste Option sind und stellt darauf abgestimmte, vielversprechende Investitionsmöglichkeiten vor. Die Dynamik am Kapitalmarkt verändert sich kontinuierlich, und Anleger sollten ihre Strategien entsprechend anpassen. Eine der Herausforderungen bei Dividendenaktien ist, dass Unternehmen mit hohen Dividenden oft in reiferen Branchen ansässig sind, in denen das Wachstumspotenzial begrenzt ist. Solche Unternehmen zahlen oft hohe Ausschüttungen, um Investoren zu binden, doch das kann auf lange Sicht die Finanzierung innovativer Projekte erschweren. Das heißt, in Zukunft fällt es ihnen möglicherweise schwerer, Marktanteile zu gewinnen oder sich an neue wirtschaftliche Gegebenheiten anzupassen.

Zudem sind Dividendenausschüttungen nicht immun gegenüber wirtschaftlichen Krisen. Viele Unternehmen haben während der Corona-Pandemie ihre Dividenden gekürzt oder komplett gestrichen. Wer ausschliesslich auf Dividenden setzt, verliert dann oft einen wichtigen Teil der Rendite, der bei einem rein wachstumsorientierten Investment eher durch Kurssteigerungen kompensiert werden könnte. Ein weiterer Punkt ist die sogenannte Dividendenrendite selbst als Maßstab. Eine hohe Dividendenrendite ist verlockend, doch sie kann auch ein Warnsignal sein.

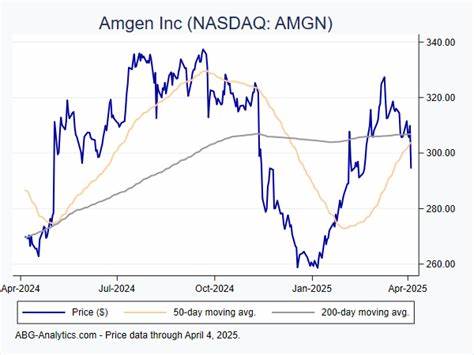

Wenn der Aktienkurs stark gefallen ist, steigt die Rendite automatisch an. Das kann auf Probleme beim Unternehmen hindeuten, die letztlich zu weiteren Kursverlusten führen. Anleger sollten daher nicht nur auf die Höhe der Dividende schauen, sondern die Gesamtqualität des Unternehmens und dessen Zukunftsperspektiven bewerten. Ein modernerer Ansatz setzt verstärkt auf Wachstum statt auf kurzfristige Erträge. Wachstumsaktien bieten häufiger überdurchschnittliches Renditepotenzial, gerade wenn sie in zukunftsträchtigen Branchen wie Technologie, Erneuerbare Energien oder Gesundheit agieren.

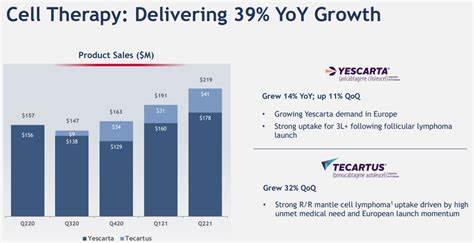

Solche Firmen reinvestieren Gewinne vor allem in Forschung, Entwicklung und Expansion, was langfristig die Wettbewerbsfähigkeit steigert. Zwar zahlen sie oft keine oder nur geringe Dividenden, doch Anleger profitieren von steigenden Aktienkursen. Zudem bringt die Digitalisierung ganze Branchen in Bewegung. Unternehmen, die frühzeitig innovative Lösungen anbieten und von globalen Trends wie künstlicher Intelligenz, Elektromobilität oder nachhaltiger Energiegewinnung profitieren, können ihre Marktposition schnell ausbauen und überdurchschnittliche Gewinne erzielen. Ein weiterer Vorteil von wachstumsorientierten Anlagen ist die stärkere Diversifikation der Ertragsquellen.

Während Dividendenaktien sich hauptsächlich über Ausschüttungen rentieren, erzielen viele Wachstumswerte ihre Renditen über Kapitalzuwachs. Das verringert das Risiko, von regelmäßigen Zahlungen abhängig zu sein, die sich bei wirtschaftlichen Abschwüngen reduzieren können. Eine sinnvolle Ergänzung oder Alternative zum klassischen Dividendeninvestment können beispielsweise Exchange Traded Funds (ETFs) auf Wachstumswerte sein. Sie bieten breite Streuung, niedrige Kosten und ermöglichen es Anlegern, von der Entwicklung attraktiver Zukunftsmärkte zu profitieren. Darüber hinaus eröffnet sich mit nachhaltigen Investitionen eine weitere Perspektive.

ESG- oder Impact-Investing berücksichtigt Umwelt, Soziales und verantwortungsvolle Unternehmensführung und hat sich in den letzten Jahren als Wachstumssegment etabliert. Nachhaltige Unternehmen punkten oft mit Innovation und Anpassungsfähigkeit, was langfristig auch die Rendite stärkt. Ein weiterer Schlüsselfaktor bei der Wahl der richtigen Investition ist die persönliche Zielsetzung und Risikobereitschaft. Nicht jeder Anleger braucht regelmäßige Erträge über Dividenden, oft ist ein langfristiger Vermögensaufbau wichtiger. Die Geduld und das Offenbleiben für neue Trends und Chancen können deutlich höhere Gesamterträge generieren als das Festhalten an traditionellen Dividendenstrategien.

Natürlich gibt es auch dividendenstarke Unternehmen mit solidem Geschäftsmodell und stabilen Erträgen, die eine Rolle im Portfolio spielen können. Doch als alleinige Strategie empfiehlt es sich heute nicht mehr, allein auf Ausschüttungen zu setzen. Eine Kombination aus wachstumsstarken Aktien, nachhaltigen Fonds und ausgewählten Dividendentiteln dürfte viele Portfolios widerstandsfähiger und attraktiver machen. Die Märkte unterliegen permanenten Veränderungen, und es ist ratsam, Investments regelmäßig zu überprüfen und anzupassen. Nur so bleibt der Vermögensaufbau dynamisch und kann den Herausforderungen der Zukunft standhalten.

Zusammenfassend lässt sich sagen, dass das verzweifelte Jagen nach Dividendenrenditen einem moderneren und diversifizierteren Investmentansatz weichen sollte. Wachstumsorientierte Anlagen bieten langfristig größere Renditechancen und sind besser auf die Entwicklungen der globalen Wirtschaft abgestimmt. Nachhaltigkeit und Innovation sind dabei keine Trends, sondern Motoren solide wirtschaftlicher Erfolge. Anleger, die offen bleiben und strategisch investieren, können ihr Portfolio heute deutlich besser positionieren als durch reine Dividendenjagd.