DeFi-Kredite: Wie funktionieren sie? Die Welt der Finanzen verändert sich rasch, und dezentrale Finanzsysteme (DeFi) spielen eine Schlüsselrolle in dieser Transformation. Insbesondere die Kreditvergabe im DeFi-Bereich hebt sich als innovativer Ansatz hervor, der den traditionellen Bankensektor revolutioniert. Dies ist eine spannende Entwicklung, die nicht nur für Krypto-Enthusiasten, sondern auch für die breite Öffentlichkeit von Interesse ist. In diesem Artikel wollen wir untersuchen, wie DeFi-Kredite funktionieren, welche Vorteile und Herausforderungen sie mit sich bringen und welche Rolle sie in der Zukunft des Finanzwesens spielen könnten. DeFi, kurz für dezentrale Finanzen, nutzt Blockchain-Technologie, um Finanzdienstleistungen ohne zentrale Vermittler anzubieten.

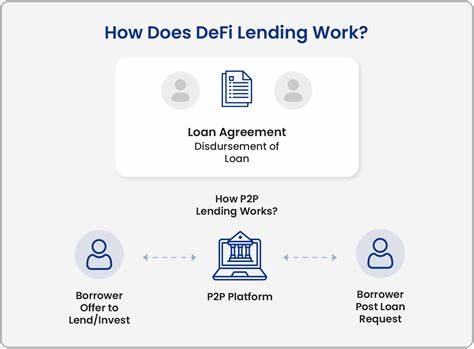

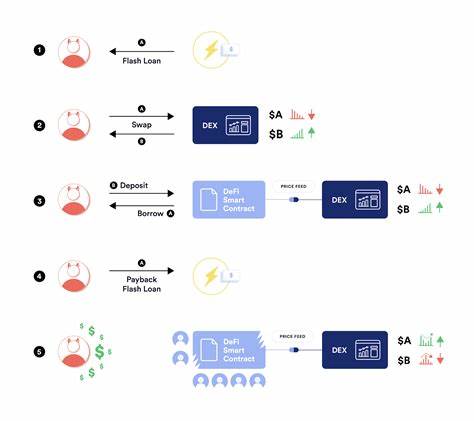

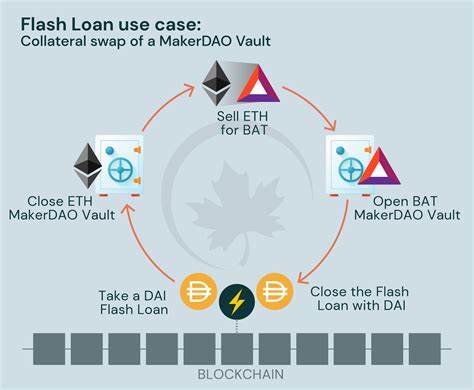

Anders als in herkömmlichen Bankensystemen, wo Drittparteien wie Banken oder Kreditinstitute notwendig sind, um Kredite zu vermitteln, ermöglicht DeFi eine direktere Interaktion zwischen Kreditnehmern und Kreditgebern. Enorm wichtig sind hierbei Smart Contracts – Programme, die auf der Blockchain laufen und die Bedingungen von Krediten automatisch durchsetzen, wodurch die Notwendigkeit eines menschlichen Vermittlers entfällt. Ein zentrales Merkmal von DeFi-Krediten ist der Einsatz von Sicherheiten. Um einen Kredit zu erhalten, müssen Borrower in der Regel Kryptowährungen als Sicherheiten hinterlegen. Diese Sicherheiten sind notwendig, um das Risiko eines Zahlungsausfalls zu verringern.

Im Falle eines Zahlungsausfalls haben die Kreditgeber das Recht, die hinterlegte Sicherheit zu liquidieren, um ihre Verluste zu minimieren. Dieses System erfordert, dass die Kreditnehmer die Volatilität der Kryptowährungen, die sie als Sicherheiten verwenden, genau überwachen, da plötzliche Wertverluste dazu führen können, dass ihre Sicherheiten unter einen bestimmten Wert fallen und damit Schwellenwerte für Liquidationen auslösen. Ein bedeutender Vorteil von DeFi-Krediten ist die Zugänglichkeit. Im Gegensatz zur traditionellen Finanzierung, die oft durch strenge Anforderungen und Regulierungen eingeschränkt ist, ist DeFi oft für eine breitere Zielgruppe zugänglich. Menschen aus Regionen mit eingeschränkten Bankdienstleistungen oder solche, die von Banken abgelehnt wurden, können in der DeFi-Welt oft problemlos Kredite erhalten.

Die Verfügbarkeit dieser Dienstleistungen rund um die Uhr sorgt dafür, dass Benutzer jederzeit und von überall auf ihre finanziellen Bedürfnisse zugreifen können. Ein weiterer positiver Aspekt ist die Transparenz im DeFi-Sektor. Alle Transaktionen werden auf der Blockchain aufgezeichnet und sind für jeden einsehbar, was das Vertrauen in das System erhöht. Jeder Benutzer hat die Möglichkeit, die Bedingungen des Kredits sowie die Ratenzahlungen und die Entwicklung seiner Sicherheiten zu verfolgen. Dies steht im krassen Gegensatz zu traditionellen Finanzinstitutionen, in denen die Kunden oft im Unklaren über Gebühren, Zinssätze oder Kreditbedingungen gelassen werden.

Doch trotz dieser Vorteile bringen DeFi-Kredite auch Herausforderungen und Risiken mit sich. Eines der größten Risiken im DeFi-Bereich ist die Preisvolatilität von Kryptowährungen. Wenn der Wert der hinterlegten Sicherheiten zu stark sinkt, kann dies zur Liquidation führen, was für den Kreditnehmer schwerwiegende finanzielle Konsequenzen hat. In Märkten mit hoher Volatilität kann dies die Wahrnehmung von Stabilität und Sicherheit, die man von traditionellen Finanzsystemen gewohnt ist, erheblich untergraben. Zudem sind Sicherheitsrisiken ein gravierendes Problem im DeFi-Bereich.

Obwohl Blockchain-Technologie als sicher gilt, sind DeFi-Plattformen nicht immun gegen Hacks und Betrug. Mehrere hochkarätige Hacks in den letzten Jahren haben das Vertrauen in einige dieser Plattformen erschüttert. Das Fehlen eines zentralen Regulierungsrahmens führt auch zu rechtlichen Unsicherheiten und kann potenzielle Benutzer abschrecken, die möglicherweise Angst vor dem Verlust ihrer Gelder haben. Die Anspruchsräume in der DeFi-Landschaft sind vielfältig und ansprechend. Sowohl Kreditnehmer als auch Kreditgeber finden in dieser neuen Finanzwelt Platz.

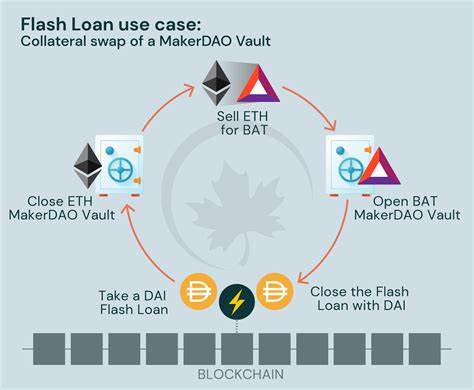

Kreditnehmer sind häufig Einzelpersonen, Start-ups oder Unternehmen, die Zugang zu Kapital suchen, um ihre Projekte zu finanzieren oder unternehmerische Initiativen zu starten. Auf der anderen Seite finden sich Arbeitgeber, die durch das Bereitstellen von Liquidität auf den Plattformen von DeFi, wie Aave oder Compound, von den dynamischen Zinssätzen profitieren wollen. Letztendlich ist es die Interaktion zwischen diesen Akteuren, die die Funktionalität des DeFi-Kreditsystems aufrechterhält. Der Prozess der Kreditvergabe in DeFi unterscheidet sich erheblich von dem traditionellen System. Zu Beginn muss der Kreditnehmer Sicherheiten in Form von Kryptowährungen hinterlegen.

Diese Sicherheiten sind für die Plattform notwendig, um zu gewährleisten, dass genügend Liquidität zur Verfügung steht. Der Kreditnehmer stellt dann einen Antrag auf einen Kredit, der den gewünschten Betrag sowie die Bedingungen beinhaltet. Smart Contracts bewerten den Antrag und entscheiden nach einer algorithmischen Analyse der Sicherheiten über die Genehmigung des Kredits. Nach der Genehmigung des Kreditbetrags legen die DeFi-Plattformen die Zinssätze fest, die je nach Angebot und Nachfrage auf der Plattform variieren können. Ein einzigartiges Merkmal der DeFi-Kreditvergabe ist, dass Zinssätze nicht statisch sind, sondern dynamisch angepasst werden.

Das kann für Kreditnehmer sowohl Vorteile als auch Herausforderungen mit sich bringen. Während sie möglicherweise von niedrigeren Zinssätzen profitieren, können auch plötzliche Anstiege den Kredit teurer machen. Die Rückzahlung ist ein weiterer kritischer Aspekt des DeFi-Kreditprozesses. Kreditnehmer sind verpflichtet, den geliehenen Betrag zusammen mit den anfallenden Zinsen innerhalb des festgelegten Zeitrahmens zurückzuzahlen. Wenn sie dies nicht tun, wird die hinterlegte Sicherheit in der Regel automatisch liquidiert, um den Kreditgeber zu schützen.

Das System ist so konzipiert, dass es alle Aspekte der Kreditvergabe absichert, von der Beantragung über die Vergabe bis hin zur Rückzahlung und Liquidation. Insgesamt stellt die Kreditvergabe im DeFi-Bereich einen grundlegenden Wandel im Finanzsektor dar. Sie eröffnet nicht nur neue Möglichkeiten für Kreditnehmer und Kreditgeber, sondern fordert auch die bestehenden Strukturen heraus, die unser Verständnis von finanzieller Unterstützung geprägt haben. Die Zukunft der DeFi-Kredite bleibt spannend, und es wird interessant sein zu beobachten, wie diese Systeme weiterentwickelt werden, um den steigenden Anforderungen und Herausforderungen in der Finanzwelt gerecht zu werden. DeFi-Kredite erfüllen somit eine wichtige Rolle im neu entstehenden Finanzökosystem und bieten eine innovative und dynamische Alternative zu traditionellen Finanzierungsmethoden.

Während sie noch in den Kinderschuhen stecken, zeigen sie vielversprechende Ansätze zur Verbesserung der finanziellen Inklusion sowie zur Schaffung eines transparenteren, effizienteren Kreditvergabeprozesses. Dennoch sollten Nutzer die Risiken, die mit der Volatilität und den sicherheitstechnischen Herausforderungen verbunden sind, immer im Auge behalten.