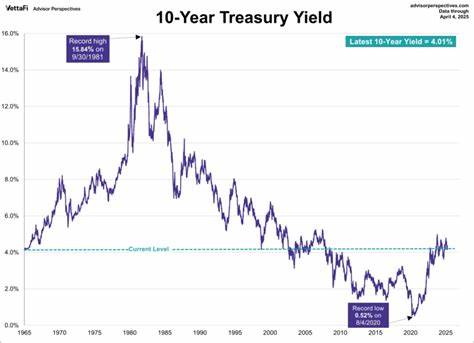

Die 10-jährige US-Staatsanleihe gilt als einer der wichtigsten finanziellen Maßstäbe weltweit. Sie beeinflusst nicht nur die Kosten für Unternehmensfinanzierungen und Hypothekenzinsen in den USA, sondern fungiert auch als Benchmark für eine Vielzahl weiterer Zinsinstrumente und Finanzprodukte. Ihr Zinssatz, auch als Rendite bezeichnet, ist eine der zentralen Kenngrößen, die Investoren, Ökonomen und politische Entscheidungsträger beobachten, um die wirtschaftliche Stimmung und mögliche Trends einzuschätzen. Aktuell befindet sich die Rendite der 10-jährigen Staatsanleihe bei etwa 4,38 Prozent. Diese Zahl mag für Laien zunächst abstrakt wirken, in der Finanzszene hat sie jedoch tiefgreifende Bedeutung.

Die Rendite dieser Anleihe schwankt naturgemäß aufgrund von Angebot und Nachfrage sowie makroökonomischen Faktoren, doch ein bestimmtes Niveau hat sich als besonders bedeutend herauskristallisiert – nämlich die Marke von 4,285 Prozent, die als 200-Tage-Durchschnitt gilt. Warum ist gerade dieser 200-Tage-Durchschnitt so wichtig? In der technischen Analyse von Finanzmärkten gilt der gleitende Durchschnitt über einen längeren Zeitraum als eine Art Barometer für den vorherrschenden Trend. Wenn die Rendite über diesem Niveau bleibt, spricht man tendenziell von einem bullischen Markt für Zinssätze, was bedeutet, dass die Zinsen steigen. Fällt der Wert jedoch unter diese Schwelle, tendiert der Markt dazu, auf fallende Zinsen umzustellen, was wiederum auf einen bullischen Markt für Anleihebesitzer hindeutet, da die Anleihekurse steigen. Die letzten Wochen haben gezeigt, dass die Rendite der 10-jährigen Anleihe in einer relativ engen Spanne zwischen 4,35 und 4,51 Prozent schwankt, trotz signifikanter geopolitischer Ereignisse wie etwa der Eskalation der Konflikte im Nahen Osten und neuer Handelsabkommen zwischen den USA und China.

Interessanterweise blieb die Rendite nahezu unverändert, was auf eine gewisse Ruhe und Unsicherheit im Anleihenmarkt hindeutet. Die Marktteilnehmer scheinen auf den nächsten Impuls zu warten, der die Richtung entscheidend verändern könnte. Diese Ruhephase ist in Bezug auf die wirtschaftliche Gesamtlage bemerkenswert. Angesichts der andauernden globalen Herausforderungen, von Kriegskonflikten über Handelsstreitigkeiten bis hin zu Inflationserwartungen, reagieren die Anleihemärkte oft sensibler als Aktienmärkte. Das stabile Verhalten der 10-jährigen Rendite zeigt, dass Investoren derzeit an einem entscheidenden Wendepunkt stehen könnten.

Die Bedeutung der 10-jährigen Rendite liegt außerdem darin, dass sie oft als Proxy für die langfristigen Wachstumserwartungen der Wirtschaft genutzt wird. Ein steigender Renditeverlauf signalisiert, dass Investoren potenziell höhere Inflation oder eine robustere wirtschaftliche Entwicklung erwarten. Umgekehrt kann ein fallender Zinssatz auch als Warnsignal gedeutet werden, das auf eine bevorstehende wirtschaftliche Abkühlung oder erhöhte Unsicherheit hinweist. Für Privatpersonen, die beispielsweise Hypotheken aufnehmen oder über langfristige Kredite nachdenken, sind fallende Renditen von Vorteil, da sie mit niedrigeren Finanzierungskosten verbunden sind. Unternehmen profitieren ebenfalls, wenn die Zinsen niedrig bleiben, da ihre Finanzierungskosten für Investitionen und Betriebskapital geringer ausfallen.

Zudem wirkt sich die Entwicklung der 10-jährigen Anleiherendite auf den Aktienmarkt aus, da steigende Zinsen oft den Bewertungsdruck auf Wachstumstitel erhöhen. Die US-Notenbank (Fed) spielt bei der Entwicklung der Langfristzinsen eine entscheidende Rolle. Ihre Zinspolitik und Kommunikation beeinflussen die Erwartungen der Marktteilnehmer maßgeblich. Die jüngsten Signale der Fed, im Laufe des Jahres auf möglicherweise zwei Zinssenkungen hinzuarbeiten, wurden von den Märkten mit gemischten Gefühlen aufgenommen. Zwar könnten niedrigere Leitzinsen die Konjunktur stimulieren und die Renditen langfristiger Anleihen nach unten drücken, doch gleichzeitig besteht die Sorge, dass eine zu expansive Geldpolitik inflationäre Risiken verstärken könnte.

Geopolitische Ereignisse sind ein weiterer externer Faktor, der die Rendite der 10-jährigen US-Staatsanleihe beeinflusst. Der Konflikt zwischen Israel und Iran beispielsweise erhöht tendenziell die Nachfrage nach sicheren Anlagen wie US-Staatsanleihen, was deren Preise steigen und Renditen fallen lässt. Andererseits überwiegen in manchen Phasen wirtschaftliche Indikatoren die geopolitischen Unsicherheiten, was die Renditen durch eine stärkere Risikoappetit der Anleger nach oben treibt. Darüber hinaus wirken sich internationale Handelsabkommen und politische Entscheidungen auf das Marktgeschehen aus. Das neu geschlossene Handelsabkommen zwischen den USA und China etwa kann als Zeichen für Stabilität und verbessertes Wachstumspotenzial gewertet werden, was wiederum Zinsbewegungen beeinflussen kann.

Dies zeigt, wie stark die Verzahnung globaler Ökonomien geworden ist und warum die 10-jährige US-Anleihe als Barometer für weltweite wirtschaftliche Gesundheit fungiert. Auch technologische Entwicklungen, Wechselkursschwankungen und die Inflationsentwicklung in den USA müssen beim Verstehen der Renditen berücksichtigt werden. Inflationserwartungen sind besonders wichtig, da sie meist direkt den nominierten Zinssatz der Anleihe beeinflussen. Eine unerwartet steigende Inflation, die über dem Zielwert der Fed liegt, führt oft dazu, dass die Renditen ansteigen, da Anleger höhere Erträge zur Kompensation erwarten. Ausblickend spielt die Beobachtung des kritischen Niveaus von 4,285 Prozent eine zentrale Rolle.

Sollte die Rendite der 10-jährigen Anleihe nachhaltig unter dieses Niveau fallen, könnte dies einen längerfristigen Abwärtszyklus der Zinsen signalisieren. Damit würden bestehende Anleihehalter von steigenden Kursen profitieren. Auch würde es ein Zeichen für wachsende Unsicherheiten oder eine erwartete konjunkturelle Abschwächung sein. Bleiben die Renditen jedoch oberhalb, könnte dies eine Fortsetzung der jüngsten Zinssteigerungen und eine möglicherweise restriktivere Geldpolitik der Fed bedeuten, was sich negativ auf Kreditkosten auswirkt und die Märkte unter Druck setzen kann. Anleger und Finanzexperten sollten daher dieses technische Kursniveau genau verfolgen, um fundierte Entscheidungen treffen zu können.

Zusammenfassend lässt sich sagen, dass die 10-jährige US-Staatsanleihe weit mehr ist als nur ein Zinsinstrument. Sie ist ein Spiegelbild der wirtschaftlichen und politischen Realität, ein wichtiger Indikator für Kapitalmärkte und ein Hebel, der auf verschiedenste Finanzbereiche einwirkt. Die Marktbewegungen rund um den 200-Tage-Durchschnitt sind daher mit besonderer Aufmerksamkeit zu verfolgen. Anleger, die diese Entwicklung im Blick behalten, können Chancen besser erkennen und Risiken gezielter steuern. In einer Welt, in der finanzielle Verflechtungen und geopolitische Risiken immer komplexer werden, bietet die Analyse der 10-jährigen US-Staatsanleihe eine unverzichtbare Orientierungshilfe.

Die kommenden Monate werden zeigen, ob die Märkte durch neue Impulse erwachen oder weiterhin in einer Seitwärtsphase verharren. Für Investoren und Wirtschaftsteilnehmer lohnt es sich, diese Entwicklung genau zu beobachten – nicht zuletzt, weil sie die Grundlage für viele weitere Finanzentscheidungen bildet.