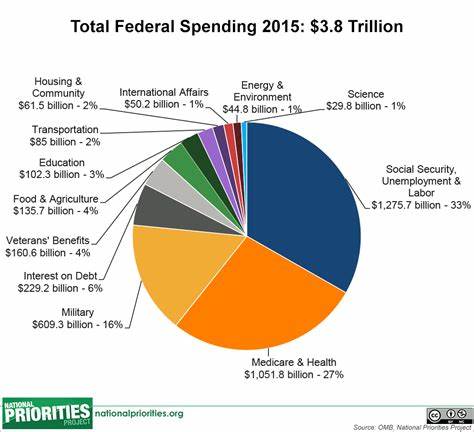

Die Finanzmärkte stehen vor einer entscheidenden Phase, wenn das Ende des Haushaltsjahres der US-Regierung näher rückt. Die US-Regierung hat ihr Haushaltsjahr, das am 30. September endet, bereits seit Jahrzehnten festgelegt, und dieses Datum hat weitreichende Auswirkungen auf die Finanzmärkte. Eine kritische Betrachtung dieser Auswirkungen kann für Trader und Investoren von großem Nutzen sein. Doch wie genau beeinflusst das Ende des Haushaltsjahres die Handelskonten von Investoren? Das US-Finanzministerium hat die Aufgabe, die jährlichen Einnahmen und Ausgaben der Bundesregierung zu planen.

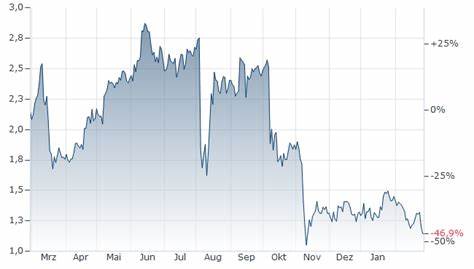

Diese Planung beginnt in der Regel mit dem Vorschlag des Präsidenten, der die Festlegung der Aufwendungen und Einnahmen für das nächste Haushaltsjahr vorschlägt. Dieser Vorschlag wird dann von beiden Kammern des Kongresses geprüft und verabschiedet, bevor er vom Präsidenten ratifiziert wird. Diese Prozesse beeinflussen nicht nur die Finanzierung öffentlicher Dienste, sondern auch, wie sich die Märkte verhalten. Eine der unmittelbarsten Auswirkungen des Haushaltsjahres auf die Finanzmärkte ist die saisonale Volatilität, die typischerweise im September auftritt. In diesem Monat sind viele Fondsmanager dabei, ihre Portfolios neu zu bewerten, um steuerliche Verluste zu realisieren.

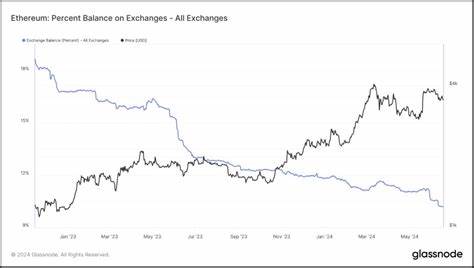

Dies geschieht oft, um die Steuerlast zu minimieren und kann zu einem erhöhten Verkaufsdruck auf dem Aktienmarkt führen. Investoren, die sich dieser dynamischen Situation bewusst sind, könnten gut positioniert sein, um von kurzfristigen Schwankungen zu profitieren. Der Druck auf den Markt kann jedoch nicht isoliert betrachtet werden. Das Ende des Haushaltsjahres beeinflusst zudem Zinssätze und die Nachfrage nach Anleihen. Wenn das Finanzministerium beschließt, Anleihen auszugeben, um die Staatsausgaben zu finanzieren, kann dies zu einem Anstieg der Zinssätze führen.

Höhere Zinssätze führen typischerweise zu niedrigeren Anleihekursen, was wiederum vertrauensbildende Maßnahmen auf dem Aktienmarkt zur Folge haben kann. Ein weiterer wichtiger Faktor ist die Rolle der Federal Reserve. Die Fed hat erheblichen Einfluss auf die Zinssätze und kann dieser Dynamik durch geldpolitische Maßnahmen entgegenwirken. Zum Beispiel wird im September eine Zinssenkung erwartet, was zusätzliche Liquidität in den Markt bringen und möglicherweise zu einem Anstieg der Aktienkurse führen könnte. In diesem Zusammenhang ist es für Trader entscheidend, die kommenden geldpolitischen Entscheidungen der Fed zu beobachten und zu verstehen, wie diese mit der US-amerikanischen Haushaltsstruktur interagieren.

Die Wechselkurse spielen ebenfalls eine entscheidende Rolle, wenn das Haushaltsjahr der US-Regierung zu Ende geht. Das Ende des Haushaltsjahres kann zu einer Aufwertung des US-Dollars führen. Eine Stärkung des Dollars hat nicht nur implizite Auswirkungen auf Import und Export, sondern auch auf die Preise von Rohstoffen wie Gold. Steigende Zinssätze machen Gold als Absicherung gegen Inflation weniger attraktiv, was zu einem Rückgang des Goldpreises führen kann. Die saisonalen Muster, die mit dem Ende des Haushaltsjahres verbunden sind, wurden in der Vergangenheit gut dokumentiert.

Das Moore Research Center hat untersucht, wie sich die Zinssätze im Zeitraum um das Ende des Haushaltsjahres verhalten haben. Historisch gesehen zeigen die Daten, dass es eine Tendenz gibt, dass die Preise von Anleihen in den Wochen vor und nach dem 30. September fallen, während die Zinssätze steigen. Diese Beobachtungen könnten Trader, die auf Anleihen oder Zinsprodukte spezialisiert sind, wertvolle Hinweise auf höhere Gewinnchancen geben. Die Komplexität der Marktinteraktionen erfordert jedoch ein umfassendes Verständnis.

Während saisonale Muster und historische Daten wertvolle Anhaltspunkte bieten, sind sie keine Garantie für zukünftige Entwicklungen. Die Finanzmärkte sind von Natur aus volatil und werden von einer Vielzahl von Faktoren beeinflusst, darunter wirtschaftliche Indikatoren, geopolitische Ereignisse und Veränderungen in der Anlegerstimmung. Trader müssen daher ihre Strategien kontinuierlich anpassen und sich auf veränderliche Marktbedingungen einstellen. Zudem ist es ratsam, neben der Analyse der saisonalen Muster auch die technischen und fundamentalen Indikatoren zu berücksichtigen. Zu den technischen Indikatoren gehören beispielsweise Chartmuster und gleitende Durchschnitte, die Aufschluss über den aktuellen Markttrend geben können.

Fundamentale Indikatoren, wie die Zinssatzentscheidungen der Federal Reserve oder die Veröffentlichung von Arbeitsmarktdaten, sollten ebenfalls in Betracht gezogen werden. Investoren können auch von der Volatilität profitieren, die mit dem Ende des Haushaltsjahres einhergeht. Eine kluge Handelsstrategie könnte darin bestehen, von der Preisdifferenz zwischen der Kurssituation vor und nach dem 30. September zu profitieren. Dies kann durch den Einsatz von Optionen oder Futures zur Absicherung und Diversifizierung des Portfolios erfolgen.

Ein strategischer Ansatz ermöglicht es Tradern, sowohl Long- als auch Short-Positionen zu erwägen, je nachdem, wie sich die Marktbedingungen entwickeln. Zusammenfassend lässt sich sagen, dass das Ende des Haushaltsjahres der US-Regierung eine Vielzahl von Chancen und Herausforderungen für Trader und Investoren mit sich bringt. Die Wechselwirkungen zwischen den saisonalen Veränderungen, den Zinsentwicklungen und den Bewegungen auf den Märkten sind ebenso komplex wie vielversprechend. Für jene, die sich frühzeitig auf die bevorstehenden Trends vorbereiten und eine informierte Handelsstrategie verfolgen, könnten sich bedeutende Möglichkeiten eröffnen. Es ist jedoch unerlässlich, in einem solch dynamischen Umfeld vorsichtig zu agieren.