Der Traum vom eigenen Haus ist für viele Menschen ein zentraler Lebenswunsch. Bevor jedoch der Schritt zur Immobiliensuche gemacht wird, steht eine wichtige Entscheidung an: Wie soll die Finanzierung erfolgen? Die Wahl des richtigen Hypothekendarlehens ist ausschlaggebend für die langfristige finanzielle Situation und kann den Unterschied zwischen leistbaren monatlichen Raten oder finanziellen Engpässen ausmachen. Zwei der beliebtesten Kreditarten auf dem US-Markt sind FHA-Darlehen und konventionelle Hypotheken – beide haben ihre Vor- und Nachteile, die je nach persönlicher Situation unterschiedlich ins Gewicht fallen. FHA-Kredite sind von der Federal Housing Administration (FHA), einer Regierungsbehörde unter dem US-Ministerium für Wohnungsbau und Stadtentwicklung (HUD), versichert. Diese Darlehen werden von zugelassenen Banken, Kreditgenossenschaften und anderen Finanzinstituten vergeben.

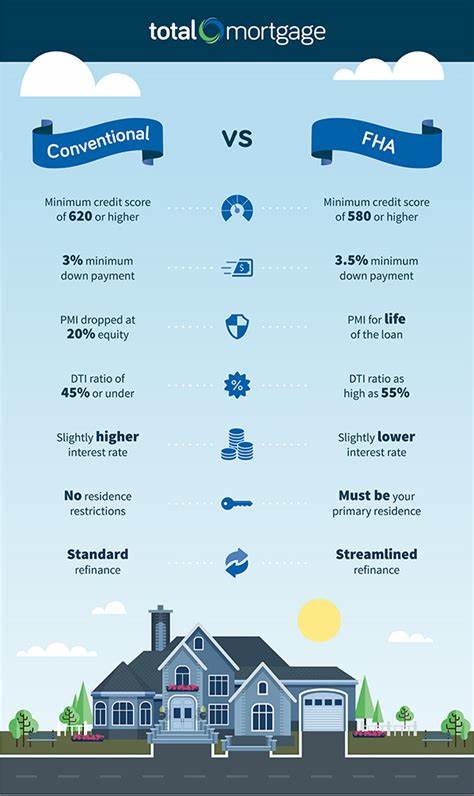

Aufgrund des staatlichen Schutzes sind die Anforderungen an Kreditwürdigkeit und Eigenkapital meist niedriger als bei herkömmlichen Darlehen. Ziel der FHA-Kredite ist es, die Eigenheimfinanzierung besonders für Erstkäufer sowie Personen mit begrenzten Ersparnissen oder schwächerer Bonität zu erleichtern. Im Gegensatz dazu sind konventionelle Kredite privatwirtschaftliche Darlehen, die meist strengeren Anforderungen bei der Kreditwürdigkeitsprüfung unterliegen. Für diese Darlehen ist häufig eine höhere Mindestkreditwürdigkeit notwendig, ebenso gilt oft eine größere Eigenkapitalquote als Voraussetzung. Konventionelle Hypotheken können von Institutionen wie Fannie Mae oder Freddie Mac gekauft und verbriefet werden, weshalb es klare Obergrenzen hinsichtlich der Kreditbeträge gibt, die sogenannte Konforming-Limits.

Liegen die Kreditsummen darüber, werden Jumbo-Kredite vergeben, die speziellere Konditionen haben. Einer der markantesten Unterschiede zwischen FHA- und konventionellen Krediten ist die Mindestkreditwürdigkeit. Während für konventionelle Darlehen meist ein FICO-Score von mindestens 620 Voraussetzung ist, können bei FHA-Darlehen auch Kreditnehmer mit einem Score von 500 oder höher zugelassen werden, dabei hängt die Höhe der erforderlichen Anzahlung vom genauen Score ab. Das bedeutet, dass FHA-Kredite auch für Kreditnehmer mit geringerer Bonität zugänglich sind, was gerade für Erstkäufer oder Menschen mit finanziellen Schwierigkeiten attraktiv ist. Ein weiterer wichtiger Faktor ist das Verhältnis von Schulden zu Einkommen, das sogenannte Debt-to-Income Ratio (DTI).

Dieses Maß zeigt, wie viel Prozent des monatlichen Einkommens für die Bedienung bestehender Verbindlichkeiten aufgewendet werden müssen. FHA-Kreditgeber favorisieren in der Regel eine maximale DTI-Quote von etwa 43 Prozent, können aber in Ausnahmefällen bis zu 57 Prozent genehmigen. Konventionelle Darlehensgeber bevorzugen normalerweise einen DTI-Wert zwischen 36 und 43 Prozent, in Ausnahmen auch bis zu 50 Prozent. Das macht konventionelle Kredite in der Regel anspruchsvoller bezüglich der finanziellen Gesamtsituation des Antragstellers. Auch die Anforderungen an die Anzahlung unterscheiden sich.

Bei FHA-Darlehen genügt meist eine Anzahlung von 3,5 Prozent, wenn der Kreditnehmer eine Kreditwürdigkeit von mindestens 580 vorweisen kann. Personen mit niedrigeren Scores müssen in der Regel 10 Prozent einzahlen. Konventionelle Darlehen können je nach Kreditgeber mit einer niedrigeren Anzahlung von etwa 3 Prozent beginnen, manche verlangen bis zu 5 Prozent oder mehr. Dabei gilt generell: Mehr Eigenkapital bedeutet bessere Konditionen und geringere Zusatzkosten wie private Hypothekenversicherungen (PMI). Die Hypothekenzinsen sind bei FHA-Krediten häufig etwas niedriger als bei herkömmlichen Darlehen, da diese Kredite von der Regierung versichert sind und damit ein geringeres Risiko für die Kreditgeber darstellen.

Gleichzeitig variieren die effektiven Zinssätze jedoch stark in Abhängigkeit von Faktoren wie der Kreditwürdigkeit, der Höhe der Anzahlung sowie der wirtschaftlichen Lage. Für Kreditnehmer mit guter Bonität und ausreichendem Eigenkapital kann ein konventionelles Darlehen daher ebenfalls sehr attraktive Konditionen bieten. Ein wesentlicher Kostenfaktor sind die Hypothekenversicherungen, die den Kreditgeber vor Zahlungsausfällen schützen sollen. FHA-Kredite verlangen eine obligatorische Mortgage Insurance Premium (MIP), die auf Lebenszeit des Darlehens anfällt, außer der Kreditnehmer bringt eine Anzahlung von mindestens 10 Prozent bei einem nach Juni 2013 ausgegebenen Darlehen. Die MIP setzt sich zusammen aus einer einmaligen Vorauszahlung von 1,75 Prozent des Kreditbetrags und einer jährlichen Versicherungsprämie, die von verschiedenen Faktoren abhängt und in monatlichen Raten gezahlt wird.

Im Gegensatz dazu wird bei konventionellen Darlehen nur bei einer Anzahlung unter 20 Prozent eine Private Mortgage Insurance (PMI) erforderlich, die aber nach Erreichen eines bestimmten Eigenkapitalanteils wieder entfallen kann. Die monatlichen Kosten für PMI liegen in etwa zwischen 30 und 70 US-Dollar pro 100.000 finanziertem Dollar, variieren aber mit dem jeweiligen Vertrag. Auch die Anforderungen bei der Hausbewertung variieren. FHA-Kredite erfordern eine strengere Wohnungsbewertung, um Mindeststandards an Sicherheit und Bauqualität sicherzustellen.

Dies kann für Häuser in Renovierungsbedürftigem Zustand einen Nachteil darstellen, denn bei konventionellen Krediten ist die Bewertung oft weniger strikt. Für Käufer, die ein Haus mit Reparaturbedarf erwerben möchten, kann das FHA-Darlehen daher vorteilhaft sein, da die FHA auch spezielle Renovierungskredite (wie den 203(k)-Kredit) anbietet, die Finanzmittel zur Sanierung inkludieren. Die Kreditobergrenzen sind bei beiden Kreditarten abhängig von der Region und den lokalen Immobilienpreisen. Für das Jahr 2025 liegt der konventionelle Kreditlimit für eine Einfamilienimmobilie bei 806.500 US-Dollar, in besonders teuren Gegenden bis zu 1.

209.750 US-Dollar. Die FHA-Kreditgrenzen sind niedriger und bewegen sich für Standardgebiete bei 524.225 US-Dollar, können aber in teureren Regionen ebenfalls bis zu 1.209.

750 US-Dollar betragen. Für Bedarf über diesen Limits kommen Jumbo-Kredite zur Anwendung, die oftmals höhere Anforderungen an Kreditwürdigkeit und Eigenkapital stellen. Ein weiterer Aspekt ist die Möglichkeit der Refinanzierung. Kreditnehmer können von einem FHA-Kredit zu einem konventionellen Darlehen wechseln, sofern sie die entsprechenden Voraussetzungen wie eine Mindestkreditwürdigkeit von etwa 620 und einen akzeptablen DTI erfüllen. Dieser Schritt ist insbesondere sinnvoll, wenn Kreditnehmer die Kosten für die laufende MIP reduzieren möchten.

Umgekehrt ist das Refinanzieren von einem konventionellen zu einem FHA-Darlehen weniger üblich und meist nur in Ausnahmefällen ratsam, da dann die Kosten durch FHA-spezifische Versicherungen und Gebühren anfallen. Die Entscheidung, ob ein FHA- oder ein konventionelles Darlehen die bessere Wahl darstellt, ist stark individuell. Für Kreditnehmer mit stabiler finanzieller Situation, guter Bonität und ausreichend Eigenkapital bietet sich häufig ein konventioneller Kredit an, weil dieser meist günstigere Versicherungskosten und flexiblere Bedingungen mit sich bringt. Für Menschen mit niedrigeren Kreditwerten, begrenzten Ersparnissen oder erste Eigenheimbesitzer kann ein FHA-Kredit die einzige oder zumindest die sinnvollste Finanzierungsoption sein. Wichtig ist es, die eigenen finanziellen Möglichkeiten realistisch einzuschätzen und verschiedene Angebote einzuholen sowie die Gesamtkosten eines Darlehens einzuberechnen.

Dazu gehören neben Zinsen auch Gebühren, Versicherungen, gegebenenfalls Nebenkosten für Renovierungen und laufende Unterhaltskosten. Ein Beratungsgespräch bei einem qualifizierten Hypothekenmakler oder Finanzberater kann helfen, die beste Entscheidung zu treffen und eine maßgeschneiderte Finanzierung zu erlangen. Abschließend sollte beachtet werden, dass einige Immobilienverkäufer konventionelle Kredite bevorzugen, da sie Kreditnehmer mit besserer Bonität und höherer Anzahlung vermuten, was das Risiko für den Verkauf mindern kann. FHA-Darlehen bringen oft jeweils strengere Hausbewertungen mit sich, die bei Objekten mit Reparaturbedarf zu Verzögerungen führen können. Dennoch bieten gerade diese staatlich geförderten Kredite wichtige Chancen für finanzielle Schwächere, den Traum vom eigenen Haus zu verwirklichen.

Die Finanzierung eines Eigenheims ist ein komplexes Thema mit zahlreichen Details und individuellen Besonderheiten. Es lohnt sich, sowohl die Vorteile als auch die Nachteile der unterschiedlichen Hypothekentypen genau zu verstehen und sie auf die eigene Lebenssituation abzustimmen. Nur so kann langfristig eine tragfähige und bezahlbare Lösung gefunden werden, die nachhaltige Sicherheit und Wohnkomfort gewährleistet.