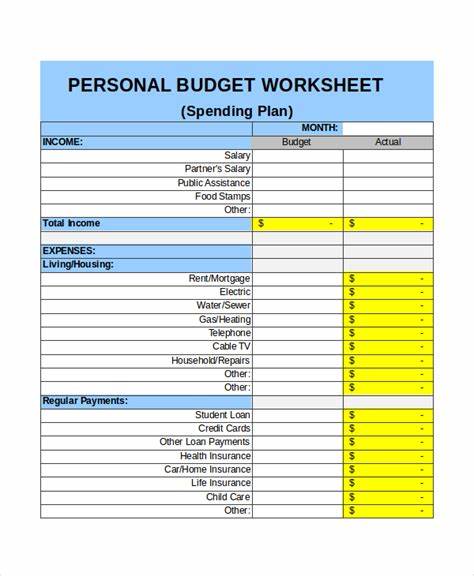

Das Leben mit nur einem Gehalt für eine Familie mit fünf Personen verlangt nicht nur Disziplin, sondern auch eine sorgfältige Planung und ein umsichtiger Umgang mit den finanziellen Ressourcen. Während die Lebenshaltungskosten stetig steigen, gelingt es einigen Familien, durch kluge Budgetierung und bewusste Ausgaben ihren Alltag zu meistern und gleichzeitig Schulden abzubauen sowie Rücklagen zu bilden. Ein solcher Fall ist die Familie von Katie und Marc, die trotz der Herausforderung, mit einem Einkommen eine große Familie zu ernähren, ihren finanziellen Kurs mit einer strukturieren Strategie halten. Katie ist Mutter von drei Söhnen, die in verschiedenen Altersstufen zur Schule gehen, vom Elementar- bis zum Highschool-Alter. Marc arbeitet Vollzeit und allein verantwortlich für das Familieneinkommen, das sich monatlich auf etwa 13.

350 US-Dollar brutto aus zwei Gehältern beläuft. Dieses Einkommen stellt die Grundlage ihres Haushaltsbudgets dar, mit dem sie laufende Kosten decken, Schulden zurückzahlen und auch Ersparnisse bilden. Ein wesentliches Element ihrer finanziellen Disziplin ist Katies Anwendung der sogenannten Nullsummenbudgetierung. Dabei erhält jeder Dollar, der hereinkommt, eine bestimmte Aufgabe – sei es für laufende Ausgaben, Schuldentilgung oder zukünftige Rücklagen. Dieses Prinzip stellt sicher, dass kein Geld ungenutzt bleibt oder unverplant ausgegeben wird.

Es bedeutet auch, dass sie kontinuierlich ihre Ein- und Ausgaben im Blick behalten und anpassen, um auf veränderte Lebensumstände oder unerwartete Ausgaben reagieren zu können. Die größten Fixkosten in ihrem Haushalt sind die Hypothekenzahlungen auf das Eigenheim, die monatlich über 2.500 US-Dollar betragen. Neben der Miete oder Hypothek bilden die Nebenkosten wie Strom, Wasser und Gas einen wichtigen Ausgabenposten. So setzen sie ein Budget von etwa 250 US-Dollar für Strom, 75 US-Dollar für Gas und 100 US-Dollar für Wasser an.

Auch die Lebensmittelkosten nehmen eine bedeutende Rolle ein: Rund 1.250 US-Dollar sind monatlich für den Einkauf vorgesehen, ergänzt durch 200 US-Dollar, die für gelegentliches Essen außerhalb des Hauses reserviert sind. Mobilität ist für Familien unverzichtbar. Das Budget sieht monatlich 300 US-Dollar für Benzin vor sowie Ausgaben für Telefongespräche in Höhe von 173 US-Dollar und Internetkosten, die bei etwa 86 US-Dollar liegen. Müllentsorgung und diverse Abonnements wie Streamingdienste werden ebenfalls berücksichtigt und belaufen sich auf monatlich rund 182 US-Dollar.

Eine der größten finanziellen Herausforderungen dieser Familie ist die Schuldentilgung. Trotz einiger sechsstelliger Verbindlichkeiten, die sie sich in der Vergangenheit angehäuft haben, konnten sie diese mittlerweile auf weniger als sechs Stellen reduzieren. Ein monatlicher Beitrag von 4.595 US-Dollar fließt gezielt in die Reduzierung der Schulden, wobei sowohl Autokredite als auch Studentendarlehen berücksichtigt werden. Durch diese konsequente Tilgungsstrategie wollen sie ihre Schulden binnen knapp zweier Jahre vollständig zurückzahlen.

Gleichzeitig sorgt die Familie dafür, dass Notfälle oder unvorhergesehene Ausgaben das Budget nicht sprengen. Für solche Fälle gibt es einen Puffer von 100 US-Dollar, der flexibel eingesetzt werden kann. Darüber hinaus legen sie mit monatlich 500 US-Dollar Geld zur Seite, um ihren Notfallfonds kontinuierlich aufzubauen. Dies gibt ihnen nicht nur ein Sicherheitsgefühl, sondern schützt sie auch davor, bei unerwarteten Situationen erneut Schulden machen zu müssen. Auch der Nachwuchs wird bei der finanziellen Planung nicht vernachlässigt.

Für anfallende Schulgebühren und -spenden ist ein eigener Posten im Budget vorgesehen, der sicherstellt, dass die Bildungskosten der Kinder gedeckt werden können. Zuletzt hat die Familie auch aus den auf Kreditkarteneinnahmen generierten Prämien einen Betrag von 350 US-Dollar für Weihnachtsgeschenke zurückgelegt – eine clevere Maßnahme, um die saisonalen Ausgaben zu planen, ohne das monatliche Budget zu belasten. Das Leben mit einem einzigen Gehalt erfordert oft mehr als nur strikte Ausgabenkontrolle: Es setzt auch Kreativität im Alltag voraus. So achten Katie und Marc darauf, Ausgaben für Freizeit und Unterhaltung möglichst günstig zu halten, indem sie beispielsweise Streamingdienste bündeln oder gemeinsame Familienaktivitäten bevorzugen, die wenig bis nichts kosten. Der Verzicht auf unnötige Luxusanschaffungen gehört ebenso dazu wie das bewusste Einkaufen von Lebensmitteln mit einem genauen Plan, um Verschwendung zu vermeiden.

Die finanzielle Lage mag auf den ersten Blick angespannt scheinen, doch Katies und Marcs Beispiel zeigt, dass mit einer klaren Strategie, konsequenter Planung und sparsamen Umgang mit Ressourcen auch eine Familie mit fünf Personen von einem einzigen Einkommen nicht nur überleben, sondern sich Schritt für Schritt aus der Schuldenfalle befreien kann. Letztlich ist es eine Frage der Priorisierung – Bedürfnisse müssen genau abgewogen werden, und Geldflüsse sollten gut durchdacht sein, um Überziehungen zu verhindern und Sicherheit für die ganze Familie zu schaffen. Zudem demonstriert dieses Modell eine wertvolle Lektion für viele Haushalte: Ein Haushalt kann mit einer übersichtlichen, plausiblen Budgetaufstellung flexibler und transparenter geführt werden. Jeder einzelne Ausgabenposten ist dadurch nachvollziehbar, was das Vertrauen in die eigene Finanzplanung stärkt und langfristig zu mehr finanzieller Unabhängigkeit und Stabilität führen kann. Wichtige Hinweise für andere, die von einem einzigen Einkommen leben, sind unter anderem, dass die Priorität auf wichtigen Fixkosten und Schuldentilgung liegen sollte und auch die Bildung von Rücklagen dringend notwendig ist.

Unvorhersehbare Ereignisse können jederzeit passieren und ohne Notfallfonds kann dies schnell zu finanziellen Problemen führen. Ebenso sollte der Umgang mit Krediten und Schulden mit Fokus auf schnelles Tilgen erfolgen, um Zinsbelastungen gering zu halten. Schlussendlich ist zu betonen, dass der psychologische und emotionale Aspekt nicht unterschätzt werden darf. Eine klare Kommunikation innerhalb der Familie über finanzielle Ziele und Herausforderungen sorgt für Zusammenhalt und gemeinsames Verständnis. Wenn alle Familienmitglieder die Budgetregeln verstehen und mittragen, werden auch schwierige Phasen leichter gemeistert.

Die Geschichte von Katie und Marc macht Hoffnung für alle, die sich in einer ähnlichen Lage befinden. Die Kombination aus einer strukturierten Haushaltsplanung, Disziplin beim Ausgeben und der langfristigen Ausrichtung auf Schuldenfreiheit und Sparaufbau bildet den Schlüssel zu mehr finanzieller Sicherheit trotz begrenztem Einkommen. Dieses Beispiel zeigt, dass finanzielle Herausforderungen zwar anspruchsvoll sind, aber mit klaren Zielen, Planung und gemeinsamer Anstrengung bewältigt werden können.

![Doge as an internal cybersec threat: A whistleblower report [pdf]](/images/516C3555-4487-41FA-8A0A-BE4744C1DD85)