Die Börse ist häufig von Schwankungen geprägt, die selbst die vielversprechendsten Unternehmen in ihrer Kursentwicklung treffen können. Gerade Wachstumsaktien, die in der Vergangenheit dynamisch performten, sehen sich gelegentlich mit drastischen Rückschlägen konfrontiert. Dies kann jedoch aus langfristiger Perspektive interessante Chancen für Anleger liefern, die auf den richtigen Moment zum Nachkaufen warten. Ein aktuelles Beispiel hierfür sind zwei Unternehmen, deren Kurse innerhalb weniger Monate um 34 % beziehungsweise sogar 61 % gefallen sind, obwohl ihre Geschäftsmodelle weiterhin eine starke Zukunft versprechen. Der erste Titel, The Trade Desk, ist eine weltweit agierende digitale Plattform, die Werbetreibenden – sei es Marken oder Publishern – datengetriebene Lösungen bietet.

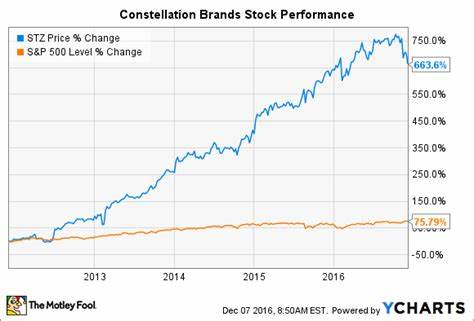

Im Gegensatz zu den großen Technologieunternehmen wie Alphabet, Meta oder Amazon operiert The Trade Desk unabhängig und stellt seinen Kunden einen transparenten Zugang zu Werbedaten zur Verfügung. Diese Unabhängigkeit schafft einen erheblichen Wettbewerbsvorteil, da die Plattform nicht als geschlossener Garten agiert, sondern Werbeeinkäufer objektiv und umfassend unterstützt. Over die letzten zehn Jahre hat sich The Trade Desk als eine regelrechte Erfolgsstory etabliert. Trotz des jüngsten Rückschlags von 61 % gegenüber den Höchstkursen hat sich das Papier in diesem Zeitraum mehr als verachtzehnfacht. Diese Performance zeigt eindrucksvoll, wie stark das Geschäftsmodell ist und wie gut sich das Unternehmen an die Anforderungen moderner, digitaler Werbung anpassen konnte.

Der Kursrutsch wurde insbesondere durch enttäuschende Quartalsergebnisse verursacht, die zum ersten Mal seit über 30 Berichtsperioden hinter den internen Erwartungen der Unternehmensführung zurückblieben. Anleger reagierten darauf schnell und drastisch, da die Aktie in der Vergangenheit für eine nahezu perfekte Ergebnisentwicklung hoch bewertet wurde. Historisch lag das Kurs-Gewinn-Verhältnis auf Basis des freien Cashflows bei rund 82, was etwa dem Dreifachen des Durchschnitts im S&P 500 entspricht. Diese extrem hohe Bewertung setzte das Unternehmen unter starken Druck, permanent außerordentliche Zahlen zu liefern. Nichtsdestotrotz ist wichtig zu verstehen, dass hinter dem Kursrutsch keine fundamentalen Schwächen des Geschäftes stecken.

Vielmehr resultiert die marktweite Verkaufswelle aus zu hohen Erwartungen und der damit verbundenen Enttäuschung, als diese nicht erfüllt wurden. Für geduldige Anleger bedeutet dies eine seltene Gelegenheit, in einen marktführenden Player einzusteigen oder die Position zu günstigen Kursen auszubauen. Parallel zu The Trade Desk zeigt sich ein weiteres Beispiel eines Wachstumsunternehmens, das trotz erheblicher Kursverluste Aufmerksamkeit verdient. Auch wenn in dem vorliegenden Informationsmaterial der zweite konkrete Aktienname nicht explizit genannt wurde, ist die Situation typisch für hoch bewertete Technologiewerte, die temporär unter Druck geraten sind. Solche Aktien spiegeln oft eine Mischung aus überzogenen Markterwartungen und saisonalen Rücksetzern wider, ohne dass das zugrundeliegende Geschäftsmodell grundsätzlich infrage gestellt wird.

Die Lektion für Investoren, die in Wachstumswerte investieren möchten, ist klar: Es ist nicht immer ratsam, auf Markteinbrüche zu warten, um einzusteigen. Dennoch können Dips eine ausgezeichnete Möglichkeit sein, Investitionen zu optimieren, sofern die ursprünglichen Anlagegründe weiterhin Bestand haben. Wer bei einem Wertpapier auf deren langfristiges Potenzial vertraut, sollte Kursrückgänge deshalb nicht als Verlust, sondern als Investmentchance begreifen. Ein zentraler Aspekt ist die sorgfältige Analyse der fundamentalen Kennzahlen, die das Unternehmen bestimmen. Trotz temporärer Gewinnwarnungen oder verfehlter Prognosen bleibt die Marktdominanz, Innovationskraft und finanzielle Stabilität wesentlicher Anhaltspunkt für die Bewertung der Wachstumsaussichten.

Dies gilt insbesondere, wenn solche Aktien in einem überhitzten Marktumfeld anfänglich überbewertet waren und nun wieder auf ein angemesseneres Kursniveau absinken. Verschiedene externe Faktoren können ebenfalls die Aktienkurse von technologielastigen Wachstumsunternehmen beeinflussen. Dazu zählen makroökonomische Unsicherheiten, Zinserhöhungen, regulatorische Eingriffe und geopolitische Spannungen. Der Anstieg der Volatilität oder Investoren, die kurzfristig Gewinne mitnehmen, tragen zu temporären Kursrückgängen bei. Langfristig profitieren starke Unternehmen aber meist von ihrer Innovationsfähigkeit und Marktintegration, was sich in erneuten Kursanstiegen niederschlägt.

Darüber hinaus sollten Anleger das Prinzip der Diversifikation und Geduld verfolgen. Ein breit gefächertes Portfolio mit ausgewählten Wachstumswerten, die regelmäßig überprüft werden, verringert das Risiko, das mit kurzfristigen Kursschwankungen verbunden ist. Ein disziplinierter Investmentansatz, der sowohl Chancen als auch Risiken abwägt, stellt sicher, dass Kursverluste nicht zu überstürzten Fehlentscheidungen führen. Insgesamt lässt sich festhalten, dass die gegenwärtigen Kursverluste bei The Trade Desk und vergleichbaren Wachstumsunternehmen keineswegs als ein Signal für eine fundamentale Krise verstanden werden sollten. Vielmehr liegt hier eine wertvolle Investmentgelegenheit vor, die bei fortbestehendem Vertrauen in das Geschäftsmodell und die Managementkompetenz genutzt werden kann.

Langfristig orientierte Anleger können so ihre Portfolios mit hochwertigen Titeln zu attraktiven Bewertungen stärken und von der kommenden Erholung profitieren. Angesichts der anhaltenden Dynamik in digitalen Werbelösungen und den strukturellen Veränderungen im Werbemarkt ist das Potenzial für nachhaltiges Wachstum weiterhin vorhanden. Die Zeiten hoher Kurssteigerungen mögen kurzfristig durch Rücksetzer unterbrochen werden, bieten jedoch Investoren mit Weitsicht einen idealen Moment, um zu investieren oder bestehende Positionen aufzustocken. Anleger, die sich mit der Thematik aktiv auseinandersetzen, sollten stets aktuelle Quartalsberichte, Marktanalysen sowie Unternehmenskommunikationen genau beobachten. Nur so wird es möglich, fundierte Entscheidungen zu treffen und die Chancen von Kaufgelegenheiten optimal zu nutzen.

Der Blick auf starke Unternehmen mit bewährtem Geschäftsmodell und kontinuierlichem Wachstum bleibt eine wichtige Grundlage für erfolgreichen Vermögensaufbau, speziell in volatilen Marktphasen. Zusammenfassend eröffnen die Rücksetzer bei diesen beiden Wachstumsaktien aussichtsreiche Perspektiven für Investoren, die auf Qualität setzen und bereit sind, temporäre Schwankungen auszuhalten. Die Kombination aus fundierter Analyse, Geduld und einem klaren Fokus auf langfristigen Erfolg entscheidet darüber, wer von solchen Marktkorrekturen letztendlich profitieren kann. Damit sind aktuell kursstarke Rückgänge keine Bedrohung für die finanzielle Zukunft, sondern eine wertvolle Gelegenheit – ein attraktiver Einstiegspunkt für intelligente Anleger, die den richtigen Moment abwarten, um in führende Wachstumsunternehmen zu investieren.