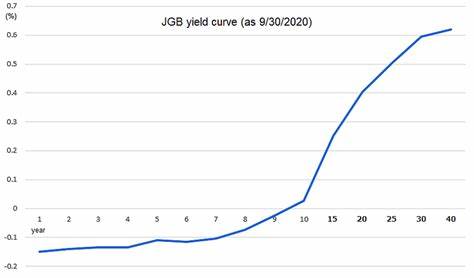

Die jüngsten Bewegungen auf dem Devisenmarkt haben vor allem eine Entwicklung besonders hervorgehoben: den Anstieg des US-Dollars aufgrund eines signifikanten Rückgangs der langfristigen japanischen Staatsanleiherenditen. Während traditionell die japanischen Staatsanleihen eine Stütze für den Yen darstellten, zeigt sich aktuell ein unerwarteter Trend, der weitreichende Konsequenzen für Investoren, globale Handelsbeziehungen und Finanzmärkte hat. Der Dollar, als eine der weltweit meistgehandelten Währungen, reagierte stark auf die rückläufigen Renditen japanischer Langzeitanleihen. Experten führen diese Bewegung auf mehrere Faktoren zurück: Zum einen spekulieren Marktteilnehmer auf eine Überarbeitung der japanischen Staatsanleiheausgabe durch die Regierung, um der scharfen Renditeanstiege ultralanger Anleihen entgegenzuwirken. Diese Spekulationen haben zu einer Welle von Short-Covering geführt, bei der zuvor auf fallenden Dollar gesetzte Anleger ihre Positionen glattgestellt und somit die Nachfrage nach der US-Währung erhöht haben.

Marc Chandler, Stratege bei Bannockburn Capital Markets, erklärte, dass es eine deutliche Abnahme der Renditen bei langfristigen japanischen Staatsanleihen gegeben habe, was den Dollar gegenüber allen G-10-Währungen gestärkt, allerdings den Yen als die schwächste Währung hervorgebracht hat. Dies bedeutet, dass der Yen trotz der generellen Stärke des Dollar an Attraktivität verliert, was sich in einem Anstieg des Wechselkurses von 144,072 Yen pro US-Dollar widerspiegelt. Der DXY-Dollarindex, ein Maß für die Stärke des Dollars gegenüber einem Korb wichtiger Währungen, erhob sich ebenfalls um 0,2 Prozent auf 99,377 Punkte. Diese Entwicklung spiegelt ein komplexes Zusammenspiel von verschiedenen wirtschaftlichen und politischen Faktoren wider. Zum einen sorgt die Unsicherheit bezüglich der US-Handelstarife und die Sorgen über die Nachhaltigkeit der US-Staatsverschuldung für Zurückhaltung bei einer weiteren Aufwertung des Dollars.

Trotz positiver Impulse vom japanischen Anleihemarkt können diese Bedenken verhindern, dass der Dollar die wichtige Schwelle von 100,000 im DXY-Index wieder erreicht. Auf der anderen Seite ist die japanische Regierung unter zunehmendem Druck, ihre Strategie im Bereich der Anleiheausgabe zu evaluieren. Die extremen Renditeschwankungen bei ultralangen Anleihen werfen Fragen über die Nachhaltigkeit der bisherigen Geldpolitik und die Balance zwischen fiskalischer Disziplin und wirtschaftlicher Stimulierung auf. Japan, bekannt für seine expansive Geldpolitik und ultra-niedrige Zinsen über Jahrzehnte hinweg, sieht sich nun mit den Herausforderungen eines sich verändernden globalen Umfelds konfrontiert, das höhere Renditen und damit potenziell steigende Refinanzierungskosten fordert. Für Investoren entstehen in diesem Kontext neue Risiken und Chancen.

Der Rückgang japanischer Langzeitzinsen könnte kurzfristig den Yen schwächen, was insbesondere für internationale Investoren, die auf Währungsdiversifikation setzen, relevant ist. Gleichzeitig können sich Anlageentscheidungen in Bezug auf Anleihen, Aktien und Rohstoffe verschieben, wenn die Marktteilnehmer das Verhältnis zwischen wechselkurspolitischer Stabilität und Ertragschancen neu bewerten. Darüber hinaus hat die Entwicklung auch Folgen für die Handelsbeziehungen zwischen den USA und Japan sowie anderen Wirtschaftsräumen. Ein stärkerer Dollar gegenüber dem Yen macht US-Exporte etwas teurer, während japanische Produkte auf dem Weltmarkt preislich wettbewerbsfähiger werden. Dies kann Handelsströme beeinflussen und politische Diskussionen über Währungspolitik und Handelsungleichgewichte anheizen.

Neben den ökonomischen Auswirkungen spielt auch der psychologische Faktor der Marktteilnehmer eine bedeutende Rolle. Das Vertrauen in eine nachhaltige Stabilisierung der japanischen Anleihemärkte und die Erwartung politischer Maßnahmen zur Verhinderung weiterer Renditeanstiege können das Verhalten auf den Märkten maßgeblich steuern. Analysten beobachten daher die Ankündigungen der japanischen Regierung und der Notenbank sehr genau, um Hinweise auf zukünftige geldpolitische Interventionen oder fiskalische Anpassungen zu erhalten. Zusammenfassend lässt sich sagen, dass der Anstieg des US-Dollars im Zuge des Rückgangs langfristiger japanischer Anleiherenditen ein Spiegelbild der aktuellen globalen wirtschaftlichen Dynamik ist. Er symbolisiert die Herausforderungen und Chancen, die mit einer sich wandelnden Geldpolitik, geopolitischen Unsicherheiten und wechselhaften Anlegerstimmungen einhergehen.

Für Beobachter der Finanzmärkte bleibt die weitere Entwicklung in Japan ein Schlüsselfaktor, der maßgeblich beeinflussen kann, wie sich die Währungen, Zinsen und Kapitalflüsse in den kommenden Monaten und Jahren gestalten werden.