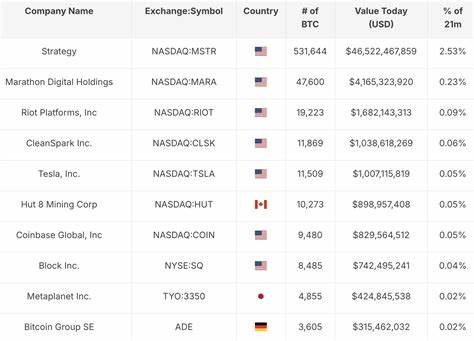

In den vergangenen Jahren hat das Interesse institutioneller Akteure am Bitcoin erheblich zugenommen. Immer mehr Unternehmen erkennen das Potenzial von Bitcoin nicht nur als Zahlungsmittel, sondern auch als Vermögenswert in ihren Finanzbilanzen. Berichte zeigen, dass derzeit etwa 3% des gesamten Bitcoin-Angebots von Firmen kontrolliert werden, die Bitcoin als Teil ihrer Bilanz halten. Dieses Phänomen wirft eine Vielzahl von Fragen, Chancen und Risiken auf, die es zu verstehen gilt, um die künftige Entwicklung des Kryptowährungsmarktes besser einschätzen zu können. Die Integration von Bitcoin in die Unternehmensbilanzen hat zweifellos die Legitimität und Akzeptanz von Kryptowährungen in der Mainstream-Finanzwelt erhöht.

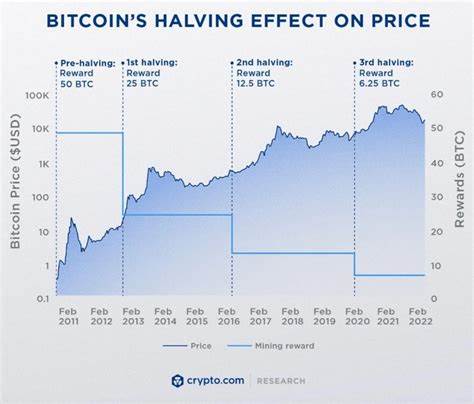

Unternehmen unterschiedlichster Branchen, von Tech-Giganten bis hin zu Finanzdienstleistern, nutzen Bitcoin als strategischen Vermögenswert zur Diversifikation. Diese Akzeptanz stärkt das Vertrauen der Anleger in Bitcoin und kann die Volatilität auf dem Markt langfristig reduzieren. Wenn große Unternehmen Bitcoin halten, entsteht zudem eine zusätzliche Nachfrage, die das Angebot verknappt und potenziell den Wert des Coins steigert. Die Tatsache, dass nur etwa 3% des gesamten Bitcoin-Angebots von solchen Unternehmen kontrolliert werden, mag zunächst als geringer Anteil erscheinen. Dennoch handelt es sich dabei um beträchtliche Mengen, die bei Preisbewegungen auf dem Markt eine wichtige Rolle spielen können.

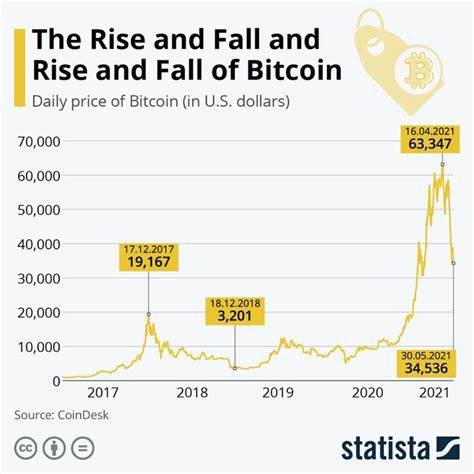

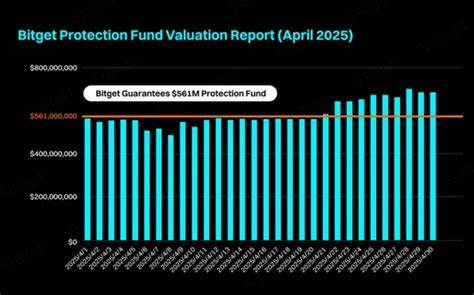

Unternehmen mit Bitcoin in ihren Bilanzen unterliegen zudem regulatorischen Anforderungen und Transparenzpflichten, was zu einer professionelleren Handhabung dieses digitalen Assets führt. Der institutionelle Einstieg in den Bitcoin-Markt schafft daher verstärkt Rahmenbedingungen, die den Markt strukturierter und sicherer machen. Auf der anderen Seite birgt die Konzentration von Bitcoin-Beständen bei einigen Unternehmen auch Risiken. Ein plötzlicher Verkauf großer Mengen kann erhebliche Marktreaktionen hervorrufen und zu Preisstürzen führen. Hinzu kommt, dass eine solche Konzentration die Dezentralität, die als eine der Kernideen von Bitcoin gilt, relativiert.

Wenn weniger Marktteilnehmer große Volumina kontrollieren, kann dies zu einer Marktmachtkonzentration führen, die gewisse Manipulationsspielräume eröffnen könnte. Ein weiteres Problem entsteht durch unterschiedliche Strategien und Ziele der Unternehmen. Während manche Firmen Bitcoin langfristig halten wollen, um es als Wertspeicher zu nutzen, verfolgen andere spekulative Motive, was zu kurzfristigen Schwankungen führen kann. Solche Divergenzen in der Unternehmenspolitik erschweren Prognosen und können Unsicherheiten im Markt verstärken. Darüber hinaus erhöht die Bilanzierung von Bitcoin für Unternehmen auch das Risiko von bilanziellen Belastungen durch Wertschwankungen, was sich negativ auf die Unternehmensbewertungen auswirken könnte.

Die regulatorische Landschaft bildet einen weiteren wichtigen Faktor. Durch die zunehmende Einbeziehung von Bitcoin in Unternehmensbilanzen geraten auch rechtliche und steuerliche Fragen immer stärker in den Fokus. Unterschiedliche Länder praktizieren dabei unterschiedliche Regelungen, was für global agierende Unternehmen zu einer Herausforderung wird. Diese regulatorischen Unsicherheiten können die Bereitschaft von Unternehmen, Bitcoin zu halten, beeinflussen und damit auch die Dynamik des Marktes. Nichtsdestotrotz eröffnen sich durch die Präsenz von Bitcoin in Unternehmensbilanzen auch Chancen für Innovation und die Entwicklung neuer Geschäftsmodelle.

Unternehmen können durch ihre Bitcoin-Bestände neue Möglichkeiten im Bereich der digitalen Finanzdienstleistungen schaffen, etwa durch Absicherungslösungen oder die Verknüpfung von Bitcoin mit traditionellen Finanzinstrumenten. Dies fördert die Weiterentwicklung der Finanzmärkte und trägt zur breiteren Akzeptanz von Kryptowährungen bei. Auch die öffentliche Wahrnehmung spielt eine entscheidende Rolle. Wenn bekannte und etablierte Firmen Bitcoin in ihren Bilanzen ausweisen, wirkt dies oft als Vertrauenssignal gegenüber privaten Investoren und der Allgemeinheit. Dies kann mehr Menschen dazu bewegen, sich mit Kryptowährungen auseinanderzusetzen und zu investieren.

Ein stärkerer institutioneller Einfluss kann somit eine wichtige Grundlage schaffen, um den Bitcoin-Markt weiter zu professionalisieren und stabilisieren. Abschließend lässt sich festhalten, dass die Kontrolle von etwa 3% des Bitcoin-Angebots durch Unternehmen sowohl positive als auch negative Seiten mit sich bringt. Die Beteiligung von Firmen stärkt die Legitimität von Bitcoin und kann das Wachstumspotenzial des Marktes fördern. Gleichzeitig entsteht durch Konzentration von Beständen und unterschiedliche Unternehmensstrategien ein nicht zu unterschätzendes Risiko für die Marktstabilität und die ursprüngliche Idee von Dezentralität. Für Investoren, Regulierungsbehörden und die Krypto-Community ist es daher essenziell, die Entwicklungen rund um Unternehmensbilanzen und Bitcoin genau zu beobachten und entsprechend strategisch zu reagieren.

Die Zukunft des Bitcoin-Marktes wird maßgeblich davon abhängen, wie gut es gelingt, ein Gleichgewicht zwischen der institutionellen Nutzung und der Erhaltung der dezentralen Eigenschaften zu finden. Die kommenden Jahre dürften entscheidend sein, um zu sehen, ob die Integration von Unternehmen in den Bitcoin-Markt nachhaltige Vorteile mit sich bringt oder ob sich daraus neue Herausforderungen ergeben, die den Markt beeinflussen. Klar ist jedoch, dass die Unternehmensbeteiligung an Bitcoin ein zentraler Faktor für die weitere Entwicklung dieser digitalen Währung sein wird.