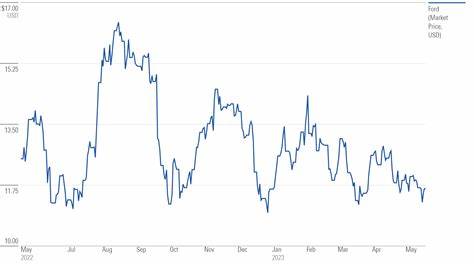

Im Verlauf des ersten Quartals 2025 prägten stark divergierende Kursentwicklungen die beiden dominierenden Kryptowährungen Bitcoin und Ethereum. Fidelity Digital Assets veröffentlichte am 28. April 2025 einen umfassenden Bericht, der die unterschiedlichen Perspektiven und Grundlagen beider Assets beleuchtet und erstmals eine klare Trennung in der Bewertung und den Aussichten vornimmt. Dabei rückt Bitcoin als Fundament für Stabilität und Ethereum als Anlage mit attraktivem Potenzial in den Fokus. Bitcoin verzeichnete nach seinem historischen Höchststand von 108.

000 US-Dollar im Dezember 2024 eine Kurskorrektur von über 20 Prozent. Zwar wurde das Niveau von rund 82.560 US-Dollar zum Ende des Quartals erreicht, doch trotz der Abwärtsbewegung bleiben die fundamentalen Kennzahlen stabil und erneuern das Vertrauen in die Währungsreservefunktion von Bitcoin. Die On-Chain-Daten verdeutlichen, dass langfristige Investoren weiterhin akkumulieren und das Angebot von Bitcoin im Umlauf zunehmend illiquide wird. Dies unterstreicht die Bereitschaft, Bitcoin langfristig zu halten, insbesondere durch die steigende Menge an selbstverwahrtem Bitcoin und abnehmende Exchange-Bestände.

Technisch gesehen ist die sogenannte „goldene Kreuz“-Formation, die auf eine langfristige Aufwärtsbewegung hinweist, weiterhin gültig, wobei der Kurs allerdings leicht unter dem 200-Tage-Durchschnitt schließt. Diese Phase der Konsolidierung sollte nicht als Schwäche, sondern als gesunde Stabilisierung interpretiert werden, die neue Akkumulationsmöglichkeiten für Anleger bietet. Auch der MVRV Z-Score, der das Verhältnis von Marktpreis zu realisiertem Wert misst, blieb neutral. Dies bedeutet, dass Gewinnmitnahmen auf einem moderaten Niveau sind und keine größere Verkaufswelle zu erwarten ist. Die Rentabilität der Bitcoin-Miner wird zudem durch den Puell Multiple signalisiert, der eine Fortführung historischer Normen nahelegt – trotz des Halvings im April 2024.

Miner sind weiterhin profitabel und reagieren stabil auf die veränderten Marktbedingungen. Parallel dazu hält die Hashrate ein gesundes Wachstumstempo, was die Sicherheit des Netzwerks untermauert. Insgesamt spricht die Kombination aus technischen Indikatoren, On-Chain-Daten und der makroökonomischen Ausgangslage – insbesondere der Aussicht auf potenzielle Zinssenkungen durch die US-Notenbank – für einen positiven mittelfristigen Ausblick bei Bitcoin. Ethereum hingegen durchlebte im gleichen Zeitraum einen starken Kursrückgang von knapp 45 Prozent. Die technischen Signale sind kurzfristig schwach.

Der Ethereum-Kurs fiel unter die wichtigen 50- und 200-Tage-Durchschnitte, und im März 2025 bildete sich mit dem sogenannten „Death Cross“ ein klassisches Signal für eine Verkaufszone. Als Folge stuft Fidelity den kurzfristigen Ausblick für Ethereum als negativ ein, da auch die Netzwerkaktivität nachlässt und sich die Wachstumstrends abschwächen. Die Anzahl neuer und aktiver Adressen sowie die Transaktionsvolumina gingen zurück. Besonders auffällig ist, dass die Layer-2-Lösungen, die zuvor stark wuchsen, im ersten Quartal ein Volumenminus von 11 Prozent verzeichnen mussten. Trotz dieser kurzfristigen Schwäche präsentiert sich Ethereum auf fundamentaler Ebene als interessantes Langzeitinvestment.

Der MVRV Z-Score deutete im März 2025 auf eine Unterbewertung hin, was historisch gesehen oft der Beginn von Akkumulationsphasen war. Auch der Net Unrealized Profit/Loss (NUPL) bewegte sich in den Bereich der Kapitulation, der typischerweise auf sehr attraktive Kaufniveaus hinweist. Anleger, die bereit sind, kurzfristige Volatilitäten zu tolerieren, könnten so von einer Marktsituation profitieren, die klassische Marktzyklen widerspiegelt. Zudem gibt es Aussicht auf technologische Verbesserungen, die das Netzwerk beleben könnten. Im Sommer 2025 wird das „Pectra Upgrade“ erwartet, welches die Kapazität für Blob-Daten verdoppeln und das Gesamtnetzwerk leistungsfähiger machen soll.

Diese Innovation könnte den Abwärtstrend bei der Layer-2-Aktivität durchbrechen und die Attraktivität von Ethereum als Plattform für dezentrale Anwendungen wieder steigern. Die Staking-Teilnahme auf Ethereum zeigte nach einem seltenen Rückgang im Q4 2024 eine Erholung. Die jährliche Inflationsrate stagniert bei moderaten 0,63 Prozent, beeinflusst durch die erhöhte Staking-Beteiligung und geringere Transaktionsgebühren, die das Verbrennen von ETH reduzieren. Fidelity empfiehlt Anlegern im zweiten Quartal 2025 ein differenziertes Vorgehen. Für Bitcoin spricht die neutrale kurzfristige, aber positive mittelfristige und langfristige Perspektive.

Die angesprochenen Unterstützungslinien bei etwa 86.000 und 88.500 US-Dollar sind wichtige technische Marken, die es zu beobachten gilt. Potenzielle geldpolitische Lockerungen und institutionelle Käufe könnten weitere Impulse setzen. Auf der anderen Seite sollten Anleger bei Ethereum die kurzfristigen Risiken beachten, gleichzeitig aber die günstigen Bewertungen und die anstehenden Netzwerk-Updates im Auge behalten, die eine starke Erholung ermöglichen.

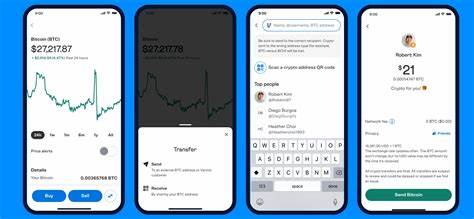

Die Divergenz zwischen beiden Kryptowährungen verdeutlicht auch die unterschiedlichen Rollen, die sie im Krypto-Ökosystem spielen. Bitcoin festigt seine Stellung als digitales Gold und Portfoliobaustein für Stabilität und Werterhalt. Ethereum hingegen bleibt der Innovationsmotor mit vielfältigen Anwendungen und technischen Entwicklungen, die langfristig Wachstumspotenzial bieten. Diese grundlegenden Unterschiede müssen Investoren berücksichtigen, um ihre Strategien optimal auszurichten. Im Kontext der allgemeinen Marktlage zeigt der Bericht von Fidelity außerdem, wie regulatorische Umfeld und institutionelle Akzeptanz die Dynamik am Kryptomarkt beeinflussen.

Die Erwartungen an eine weiter zunehmende Integration digitaler Assets in traditionelle Finanzprodukte und Investmentvehikel, wie Bitcoin-ETFs, verstärken den positiven Ausblick insbesondere für Bitcoin. Die Herausforderungen bei Ethereum erfordern hingegen Geduld und ein proaktives Monitoring relevanter technischer Updates und Netzwerkmetriken. Insgesamt liefert Fidelitys Analyse eine wichtige Orientierungshilfe für Investoren, die in volatilen Märkten fundierte Entscheidungen treffen möchten. Bitcoin bleibt trotz jüngster Kursrückgänge ein überzeugendes Asset mit stabilen Fundamentaldaten und gesunder Minerlandschaft. Ethereum öffnet hingegen die Tür zu Chancen für Anleger mit einem längeren Zeithorizont, die technische Schwächen als temporär einschätzen und auf die bevorstehenden Netzwerkverbesserungen setzen.

Zukunftsaussichten für beide Kryptowährungen sind eng mit makroökonomischen Entwicklungen und technologischen Fortschritten verbunden. Die Beobachtung von On-Chain-Daten, technischen Indikatoren und gesellschaftlichen Akzeptanztrends wird weiterhin entscheidend sein, um die jeweils besten Einstiegs- und Ausstiegszeitpunkte zu identifizieren. Anleger profitieren von einem ausgewogenen Portfolioansatz, der den unterschiedlichen Charakteristika von Bitcoin und Ethereum gerecht wird und gleichzeitig die Volatilität des Kryptomarkts berücksichtigt. Abschließend zeigt sich, dass das zweite Quartal 2025 für Bitcoin und Ethereum zugleich Herausforderungen und Chancen bereithält. Fidelitys Bericht rät zu vernünftiger Einschätzung, sorgfältiger Analyse und Weitsicht – Schlüsselwerte, die bei der Bewältigung der komplexen Dynamik des Kryptomarkts unabdingbar sind.

Die Expertenmeinung unterstützt das Vertrauen in langfristige Trends und öffnet den Blick auf innovative Entwicklungen, die das Rückgrat des digitalen Finanzökosystems der Zukunft bilden.