In der heutigen zunehmend globalisierten Welt ist es sowohl für private als auch institutionelle Anleger essenziell, ihr Portfolio nicht ausschließlich auf den heimischen Markt zu konzentrieren. Die internationale Diversifikation bietet einen vielversprechenden Weg, Risiken zu minimieren und von wachstumsstarken Regionen rund um den Globus zu profitieren. Dabei geht es nicht nur darum, auf Auslandsmärkte zu setzen, sondern gezielt eine ausgewogene Mischung verschiedener Länder, Branchen und Währungen zu schaffen, die Ihr Gesamtinvestment stabilisieren und attraktiver machen kann. Viele Investoren unterschätzen die Bedeutung der internationalen Beteiligung in ihrem Portfolio. Sie neigen dazu, sich auf vertraute heimische Werte zu konzentrieren, was zwar verständlich ist, jedoch auch das Risiko einer einseitigen Abhängigkeit birgt.

Politische Entscheidungen, wirtschaftliche Schwankungen oder spezifische Branchenkrisen innerhalb eines Landes können erhebliche Auswirkungen auf die Wertentwicklung des Portfolios haben. Hier setzt der Vorteil einer globalen Streuung an: Indem Sie Ihr Kapital über verschiedene Märkte und Regionen verteilen, gleichen sich Schwankungen oft gegenseitig aus und sorgen für mehr Stabilität. Ein wichtiger Schritt bei der Hinzunahme internationaler Investments ist das Verstehen der regionalen Unterschiede. Märkte in Nordamerika, Europa, Asien aber auch aufstrebende Märkte in Afrika und Südamerika verfügen jeweils über eigene Wachstumsdynamiken und Risikoprofile. Technologie-getriebene Volkswirtschaften etwa bieten häufig innovative Unternehmen mit hohen Wachstumsraten, während Rohstoffexportländer stark von globalen Schwankungen bei Rohstoffpreisen beeinflusst werden.

Ein breit gefächertes Portfolio berücksichtigt diese Unterschiede und erlaubt es dem Anleger, Chancen besser zu nutzen und Risiken breit zu streuen. Neben der Länderdiversifikation spielt auch die Branchenvielfalt eine bedeutende Rolle. Internationale Investitionen ermöglichen es Ihnen, in besonders vielversprechende Sektoren außerhalb des heimischen Markts einzusteigen. Beispielsweise könnten Sie durch Investments in den asiatisch-pazifischen Raum Zugang zu schnell wachsenden Technologiefirmen oder Biotechnologieunternehmen erhalten, während europäische Märkte eher durch industrie- sowie konsumorientierte Unternehmen geprägt sind. Eine gesunde Mischung aus diesen unterschiedlichen Branchen kann nicht nur die Erträge stabilisieren, sondern auch helfen, je nach Marktlage gezielt Schwerpunkte zu setzen.

Währungsrisiken sind ein weiterer bedeutender Faktor bei Auslandsinvestitionen. Da Sie in anderen Währungen als dem Euro investieren, ist Ihr Portfolio auch von Schwankungen im Devisenmarkt betroffen. Während dies zusätzliche Unsicherheiten mit sich bringt, kann die Währungsdiversifikation gleichzeitig als Schutz gegen mögliche Verluste im Heimatgeld dienen. Um das Währungsrisiko gezielt zu steuern, bieten sich verschiedene Möglichkeiten wie Währungsabsicherungen oder die gezielte Auswahl von Ländern mit stabilen Währungen an. Im Idealfall entsteht durch kluge Kombination ein natürliches Währungspolster, das Ihrem Portfolio zusätzliche Stabilität verleiht.

Neben Einzelaktien können Anleger von einer internationalen Ausrichtung ihres Portfolios auch durch Fonds und ETFs profitieren. Diese Investmentvehikel bündeln viele verschiedene Werte aus unterschiedlichen Ländern und Branchen und bieten so eine effiziente und unkomplizierte Möglichkeit zur globalen Diversifikation. Gerade börsengehandelte Fonds (ETFs) erfreuen sich großer Beliebtheit, da sie kostengünstig, transparent und flexibel handelbar sind. Dabei können Sie sowohl breit angelegte globale Indizes abbilden oder gezielt regionale beziehungsweise themenspezifische Schwerpunkte setzen. Wichtig ist es hier, auf eine sorgfältige Auswahl der Fonds zu achten, die zu Ihren Anlagezielen und Risikotoleranzen passen.

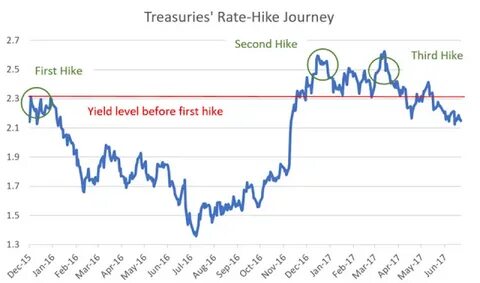

Für langfristig orientierte Anleger bietet die internationale Ausrichtung besonders attraktive Chancen, von weltweiten Megatrends zu profitieren. Technologien wie Künstliche Intelligenz, erneuerbare Energien oder die Digitalisierung verändern Volkswirtschaften und Unternehmen weltweit. Viele dieser Entwicklungen entstehen nicht in nur einem Land, sondern sind global vernetzt. Wer sein Portfolio entsprechend ausrichtet, kann von diesen fundamentalen Veränderungen besser profitieren als ein rein regional investierter Anleger. Zudem führt die internationale Ausrichtung auch zu einer besseren Nutzung von Zins- und Wachstumsvorteilen.

Während einige Volkswirtschaften unter Niedrigzinsen oder wirtschaftlichen Schwierigkeiten leiden, verzeichnen andere robustes Wachstum und steigen im globalen Wettbewerb. Indem Sie einzelne Standorte auswählen und marktbedingte Zyklen nutzen, können Sie Ihre Anlagestrategie optimieren und eine höhere Rendite erreichen. Ein weiterer Vorteil besteht in der Einbindung von Schwellenländern in die Portfoliogestaltung. Diese Länder zeichnen sich oftmals durch höhere Wachstumsraten aus als entwickelte Länder, bringen jedoch gleichzeitig auch höhere Risiken mit sich. Die Investition in Schwellenländer sollte daher gut durchdacht und möglichst breit gestreut erfolgen, um von den Aufholprozessen zu profitieren, ohne das Portfolio zu stark zu gefährden.

Mit speziellen Emerging-Market-Fonds oder ETFs lassen sich diese Zonen oft gezielt ansteuern. Um die internationale Diversifikation optimal umzusetzen, ist es sinnvoll, regelmäßig das Portfolio zu überprüfen und gegebenenfalls anzupassen. Veränderungen in den politischen Rahmenbedingungen, wirtschaftliche Entwicklungen oder Wechselkursschwankungen können Einfluss auf Ihr Investment haben. Ein flexibles Vorgehen, etwa durch automatisierte Rebalancing-Strategien, sorgt dafür, dass Ihre internationale Ausrichtung stets Ihrem Risikoprofil und Ihren Renditezielen entspricht. Außerdem sollten Anleger die steuerlichen Implikationen bei Auslandsinvestitionen nicht unterschätzen.

Je nach Land und Art des Investments können Steuern unterschiedlich erhoben werden, was sich auf die Nettorendite auswirkt. Es lohnt sich daher, sich vor der Investition umfassend über Doppelbesteuerungsabkommen und lokale Steuervorschriften zu informieren oder einen Steuerexperten zu konsultieren. Die Integration internationaler Werte in Ihr Portfolio verlangt also ein gewisses Maß an Planung und Wissen, stellt aber gleichzeitig eine große Chance dar, Ihr Vermögen nachhaltiger und robuster zu gestalten. Mit der richtigen Strategie und einem bewussten Umgang mit Risiken können Sie die Vorteile globaler Märkte nutzen und Ihr Investment zukunftssicherer machen. Insgesamt ist festzuhalten, dass internationale Diversifikation mehr als nur eine Modeerscheinung oder eine rein technische Maßnahme ist.