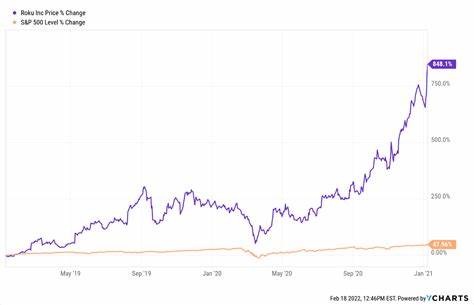

Die Welt des Streaming und der Unterhaltungselektronik hat sich in den letzten Jahren rasant verändert, wobei Roku maßgeblich als Vorreiter gilt. Das Unternehmen hat sich als einer der führenden Anbieter von Streaming-Plattformen und -Geräten auf dem nordamerikanischen Markt etabliert. Dennoch sehen sich Anleger heute vor einer schwierigen Frage: Ist es an der Zeit, die Roku Aktie zu verkaufen, oder besitzt das Unternehmen weiterhin genügend Wachstumspotenzial, um langfristig attraktiv zu bleiben? Diese Frage ist angesichts der jüngsten Entwicklungen und der anhaltenden Herausforderungen im Unternehmensumfeld von großer Bedeutung. Roku erreichte Anfang 2021 mit einem Kurs von annähernd 490 US-Dollar pro Aktie seinen Höchststand und galt als Hoffnungsträger für Investoren, die an das nachhaltige Wachstum im Streaming-Sektor glaubten. Vier Jahre später steht die Aktie jedoch nahe ihres Tiefpunkts, mit einem Wertverlust von beinahe 90 Prozent.

Diese dramatische Abwertung hat bei vielen Investoren Frustration ausgelöst sowie Zweifel daran geweckt, ob die Strategie von Roku aufgehen kann. Trotz des massiven Kursrückgangs kann nicht übersehen werden, dass Roku weiterhin seine Reichweite expandiert. Die Nutzerzahlen und das Engagement wachsen stetig an und bestätigen, dass der Konsumentenwechsel vom klassischen Fernsehen hin zum Streaming unumkehrbar ist. Die Marktführerschaft des Unternehmens, insbesondere in Nordamerika, bleibt unangefochten: Fast 40 Prozent der Streaming-Haushalte in der Region nutzen ein Roku-Gerät. Zudem basieren nahezu 40 Prozent der in den USA verkauften Fernseher auf dem Betriebssystem von Roku, was verdeutlicht, wie tief das Unternehmen inzwischen in den Alltag der Konsumenten integriert ist.

Diese Marktposition verschafft Roku einen unschätzbaren Vorteil in der Monetarisierung über seine Plattform. Das Geschäftsmodell des Unternehmens setzt im Kern darauf, zunächst Nutzer durch günstige oder subventionierte Geräte an sich zu binden und sie anschließend über Content-Partnerschaften und vor allem Werbung zu monetarisieren. Das Werbegeschäft stellt mittlerweile den größten Umsatzfaktor dar und profitiert vom zunehmenden Zuschaueranstieg sowie der verbesserten Zielgruppenansprache über die Plattform. Dass der Umsatz im ersten Quartal trotz der angespannten Marktsituation um 16 Prozent im Jahresvergleich auf über eine Milliarde US-Dollar gestiegen ist, verdeutlicht die Bedeutung dieses Geschäftsmodells. Gleichzeitig bleiben die Herausforderungen nicht verborgen.

Roku hat es bislang trotz Wachstum nicht geschafft, nachhaltig profitabel zu sein. Verluste, wenn auch rückläufig, prägen weiterhin das Bild. Im ersten Quartal wurde ein Nettoverlust von 27 Millionen US-Dollar ausgewiesen, obwohl dies eine deutliche Verbesserung gegenüber dem Vorjahresquartal ist. Gleichzeitig gibt das Unternehmen keine Angaben mehr zum sogenannten ARPU (Average Revenue Per User) bekannt. Diese Zurückhaltung kann als ein Signal verstanden werden, das Investoren bisher nicht beruhigt hat.

Ein weiteres Schmerzthema ist der freie Cashflow. Zwar ist Roku seit mehreren Quartalen cashflow-positiv, jedoch ist der freie Cashflow im ersten Quartal mit rund 298 Millionen US-Dollar um 30 Prozent gegenüber dem Vorjahr zurückgegangen. Diese Entwicklung könnte auf steigende Investitionen hindeuten oder darauf, dass das Werbegeschäft noch nicht das volle Potenzial ausschöpft. Die enorme Wettbewerbsdynamik auf dem Streaming-Markt erschwert zusätzlich die Lage. Giganten wie Amazon und Samsung bauen zunehmend ihre Marktanteile aus – oftmals mit massiven Investitionen und einem diversifizierten Produktangebot.

Trotz alledem hält Roku seine führende Position. Das Unternehmen profitiert von seinem Fokus auf Bedienkomfort, einer breiten und offenen Plattform und starken Partnerschaften. Dies spricht für die Qualität und das Langfristpotenzial des Geschäftsmodells. Aus Sicht der Anleger ist daher die entscheidende Frage, ob Roku kurz- bis mittelfristig den Weg zurück in die Profitabilität findet und ob die Aktie fair bewertet ist. Mit einem Preis-Umsatz-Verhältnis, das aktuell einem Wertpapier ähnlich ist, das als Value Stock klassifiziert wird, scheint die Aktie auf dem Papier günstig.

Anlageexperten weisen jedoch darauf hin, dass potenzielle Risiken bestehen, insbesondere wenn Roku den Wettbewerbsvorsprung verliert oder es nicht gelingt, die Werbeumsätze nachhaltiger zu steigern. Für deutsche Investoren ergeben sich zusätzliche Überlegungen. Die globale Verbreitung von Streaming-Diensten wächst auch hierzulande, und die Technik von Roku könnte mittel- bis langfristig an Bedeutung gewinnen, vor allem wenn das Unternehmen seine internationale Expansion vorantreibt. Gleichzeitig sind deutsche Anleger gefordert, sich über Wechselkursschwankungen, regulatorische Rahmenbedingungen und Wettbewerbsvorteile gegenüber lokalen beziehungsweise europaweiten Streaming-Anbietern Gedanken zu machen. Zusammenfassend lässt sich sagen, dass die Investition in Roku derzeit mit hohen Unsicherheiten verbunden ist.

Die Aktie bietet trotz der Verluste und fehlenden kurzfristigen Profitabilität interessante Chancen, weil das Unternehmen eine starke Marktposition besitzt und vom Trend des Streaming-Konsums profitiert. Gleichzeitig sind Anleger gut beraten, die Risiken im Blick zu behalten und die Entwicklung der finanziellen Kennzahlen wie Gewinn, Cashflow und Umsatzwachstum sorgfältig zu beobachten. Letztlich hängt die Entscheidung, ob es Zeit ist, die Roku Aktie zu verkaufen oder weiter zu halten, stark von der individuellen Risikobereitschaft, den Anlagezielen und dem Zeithorizont ab. Wer an die Zukunft des Streaming glaubt und nüchtern die Herausforderungen des Marktes abwägt, könnte im aktuellen Kursniveau eine attraktive Einstiegsgelegenheit sehen. Anleger, die kurzfristige Renditen bevorzugen, könnten jedoch skeptisch bleiben und auf deutlichere Signale einer nachhaltigen Profitabilität warten.

Roku bleibt damit ein Beispiel für die Dynamik und Komplexität moderner Technologiewerte. Die Zukunft des Unternehmens wird maßgeblich davon abhängen, wie es gelingt, die bereits vorhandenen Stärken auszubauen, den Wettbewerb hinter sich zu lassen und die Monetarisierungsmöglichkeiten auf der Plattform konsequent zu realisieren. Wer sich in diese strategischen Überlegungen einliest und die neuesten Entwicklungen genau verfolgt, kann besser einschätzen, ob Roku noch eine Zukunft an der Börse hat – oder ob es Zeit ist, andere Optionen zu prüfen.