Arthur Hayes, Mitbegründer von BitMEX, hat sich durch seine unkonventionellen und teils provokativen Aussagen einen Namen in der Krypto-Community gemacht. Inmitten weltweiter wirtschaftlicher Turbulenzen und internationalen Handelsspannungen vertritt Hayes die These, dass US-Präsident Donald Trumps Zollpolitik, trotz ihres schmerzhaften wirtschaftlichen Einflusses, letztlich einen positiven Effekt auf Bitcoin haben könnte. Insbesondere argumentiert er, dass der durch gedrucktes Geld verursachte Schmerz – eine Reaktion auf wirtschaftliche Unwuchten – für Bitcoin von Vorteil ist. Die Einführung und Verschärfung von Zöllen durch die USA zielt darauf ab, den Außenhandel zu regulieren und wirtschaftliche Vorteile für heimische Produzenten zu schaffen. Ab dem 5.

April wurde eine allgemeine Zollerhöhung angekündigt, die alle Handelspartner der USA betreffen würde. Besonders betroffen sind Großnationen wie China mit 34%, die Europäische Union mit 20% und Japan mit 24%. Diese Maßnahmen führen zu erheblichen Reaktionen an den internationalen Märkten und beeinflussen die globalen Handelsströme. Arthur Hayes sieht in diesem Wandel eine grundlegende Korrektur globaler Ungleichgewichte. Er beschreibt, dass solche Verwerfungen oft mit einer erhöhten Geldmenge seitens der Zentralbanken beantwortet werden – also mit neu gedrucktem Geld, um kurzfristigen Schaden zu mildern.

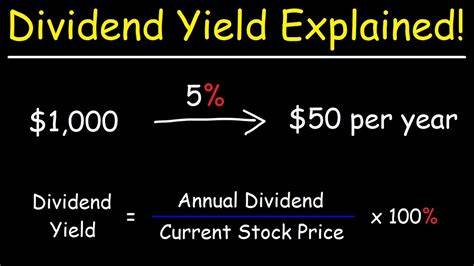

Genau dieser Prozess des Gelddruckens, so Hayes, schwächt klassische Fiat-Währungen wie den US-Dollar ab – ein Szenario, das traditionell riskantere Vermögenswerte wie Bitcoin für Anleger attraktiver macht. Die US-Dollar-Index (DXY), der die Stärke des Dollars gegenüber einem Korb anderer Hauptwährungen misst, hat sich in der Folge der Ankündigung von Zöllen abgeschwächt. Dies liegt vor allem daran, dass ausländische Investoren ihre Positionen an US-Börsen reduzieren und Kapital zurück in ihre Heimatländer transferieren. Ein schwächerer Dollar bedeutet nicht nur eine Abschwächung der Kaufkraft, sondern auch eine erhöhte Volatilität und Inflationserwartung, was Investoren in sichere oder alternative Anlageklassen wie Gold und Bitcoin treibt. Die Reaktion der Aktienmärkte war unmittelbar und drastisch.

Der Nasdaq 100 erlitt am 3. April den größten Tagesverlust in seiner Geschichte und verlor über 1.000 Punkte. Die drastischen Kursrückgänge verdeutlichen die Nervosität und Unsicherheit an den Finanzmärkten. Solche Situationen schaffen einen Nährboden für BTC und Gold, die traditionell als Absicherung in unsicheren Zeiten gelten.

Ein weiterer wichtiger Aspekt, den Hayes hervorhebt, ist die geschwächte chinesische Währung, der Yuan. Mit einem effektiven Zoll von bis zu 65% auf chinesische Waren könnten die Verwerfungen die chinesische Regierung dazu zwingen, den Wechselkurs zu manipulieren und eine stärkere Abwertung des Yuan zuzulassen. Ein schwächerer Yuan drängt chinesische Investoren dazu, ihr Vermögen in risikoärmere oder diversifizierte Vermögenswerte umzuschichten, wobei Bitcoin als digitale Währung weiterhin hohe Attraktivität besitzt. Dies liegt daran, dass Bitcoin außerhalb traditioneller Finanzsysteme operiert und somit besser gegen lokale Währungsabwertungen geschützt ist. Hayes spricht zudem von der zu erwartenden Reaktion der US-Notenbank, der Federal Reserve.

Die Börsen interpretierten die Zollankündigungen als Signal für eine bevorstehende geldpolitische Lockerung. Kurzfristige Zinsen und Staatsanleiherenditen, besonders beim zweijährigen Treasury, fielen infolgedessen stark. Dies deutet auf mögliche Zinssenkungen und sogar neue quantitative Lockerungsmaßnahmen (QE) hin. Solche Maßnahmen erhöhen die Liquidität am Markt, wodurch Investitionen in sogenannte Risk-Assets – darunter Kryptowährungen – besonders attraktiv werden. Der Zusammenhang zwischen Geldpolitik und Krypto-Investitionen ist heute enger denn je.

Während geldpolitische Lockerungen traditionell Gold zugutekommen, führt die zunehmende Akzeptanz und Reife von Bitcoin dazu, dass es für viele Investoren neben Gold als digitales Gold gilt. Die limitierten Währungsreserven von Bitcoin im Gegensatz zu den praktisch unlimitierten Fiat-Geldmengen verstärken diese Wahrnehmung. Nicht nur Hayes, sondern auch Fachleute wie Jeff Park von Bitwise Invest vertreten ähnliche Ansichten. Park prognostiziert angesichts eines schwächeren Dollars und niedrigerer US-Zinsen einen enormen Aufschwung der Risikoanlageklassen und insbesondere von Bitcoin. Seine Einschätzung, nach der ein finanzieller Handelskrieg Bitcoin rasant steigen lassen könnte, wurde Anfang 2025 formuliert und gewinnt angesichts der aktuellen Ereignisse immer mehr an Bedeutung.

Die Kombination aus geopolitischen Spannungen, Handelszöllen, Inflationsängsten und geldpolitischen Reaktionen schafft ein ideales Umfeld für Bitcoin. Aufgrund seiner Dezentralität, begrenzten Menge und internationalen Zugänglichkeit wird Bitcoin immer mehr als Wertaufbewahrungsmittel in Zeiten wachsender wirtschaftlicher Unsicherheiten wahrgenommen. Die jüngsten Ankündigungen und Kursbewegungen bestätigen diesen Trend, da Bitcoin zeitweise neue Höchststände erreicht hat. Allerdings weist Hayes auch darauf hin, dass die kurzfristigen Marktschwankungen für manche Investoren beängstigend sein können. Trotzdem sieht er die Handelszölle als zwingende Notwendigkeit, die den systemischen Schwächen des globalen Finanzsystems entgegenwirkt.

Für den Krypto-Markt öffnet sich daraus eine Chance, die in zukünftigen Jahren zu noch größerer Akzeptanz und Wertsteigerung führen könnte. Zusammenfassend lässt sich sagen, dass Arthur Hayes’ Meinung zur Zollpolitik und deren Einfluss auf Bitcoin weit über eine einfache Marktanalyse hinausgeht. Er betrachtet die Zölle als Teil eines wirtschaftlichen Umbruchs, der Unwuchten korrigiert und durch staatliche Gegenmaßnahmen die Schwäche traditioneller Währungen erhöht. Dieses Szenario begünstigt digitale Währungen, die nicht von staatlichen Eingriffen abhängig sind und innerhalb eines globalen Netzes fungieren. In einer Welt, in der Zentralbanken weiterhin Geld drucken und Handelskonflikte zunehmen, schauen Anleger vermehrt auf alternative Anlagen wie Bitcoin.

Die von Hayes geäußerte These verdeutlicht, wie politische und wirtschaftliche Maßnahmen, die auf den ersten Blick negativ erscheinen, mittelfristig Antriebskräfte für die Kryptowirtschaft sein können. Diese dynamische Entwicklung macht Bitcoin nicht nur zu einem Spekulationsobjekt, sondern zunehmend zu einem ernstzunehmenden Bestandteil der globalen Finanzwelt. Vor dem Hintergrund dieser Entwicklungen sollten Investoren und Marktbeobachter die Zusammenhänge zwischen Weltpolitik, Geldpolitik und Kryptowährungen beachten. Die Marktvolatilität wird sicherlich anhalten, doch in der langfristigen Perspektive könnte Bitcoin das Vehikel sein, das den Herausforderungen durch Zölle, Geldentwertung und geopolitische Spannungen trotzt und als Wertaufbewahrungsmittel und Inflationsschutz an Bedeutung gewinnt.