Die Börse ist kein Ort für bloße Gefühlsspekulationen – gerade in Zeiten von Kurseinbrüchen zeigt sich, wie wichtig fundierte Analysen und strategisches Vorgehen sind. Die beliebte Maxime „Buy the Dip“, zu Deutsch „kaufe den Rücksetzer“, wird immer wieder als universeller Ratschlag für Anleger propagiert. Doch die Wahrheit ist wesentlich komplexer: Nicht jeder Marktrückgang ist ein attraktives Kaufargument. Während manche Kurseinbrüche eine günstige Einstiegsmöglichkeit darstellen, sind andere Warnsignale für langfristige fundamentale Probleme. Wer als Investor erfolgreich sein möchte, muss lernen, diese Unterschiede klar zu erkennen und entsprechend zu handeln.

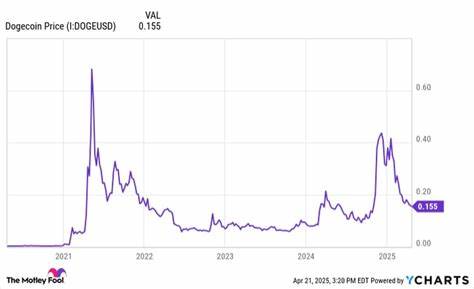

Marktschwankungen gehören zum Börsenalltag. Preise von Aktien und anderen Wertpapieren bewegen sich ständig auf und ab – bedingt durch Nachrichten, wirtschaftliche Indikatoren, geopolitische Ereignisse oder unternehmensspezifische Entwicklungen. Einige dieser Rückgänge basieren auf übergreifenden Marktanpassungen, sogenannte Korrekturen, bei denen das Bewertungsniveau reduziert wird, ohne dass die zugrundeliegende Unternehmensqualität infrage steht. Solche Dips können gute Einstiegspunkte sein, wenn zugrundeliegende Trends intakt bleiben und Unternehmen solide aufgestellt sind. Anders verhält es sich bei Dips, die durch tiefgreifende Probleme verursacht werden.

Unternehmen, deren Gewinnentwicklung schwach ist, deren Geschäftsmodelle an Wettbewerbsfähigkeit verlieren oder die sich durch hohe Verschuldung und schlechte Liquidität auszeichnen, zeigen oft anhaltende Kursverluste. Hier kann ein Kauf während des Rückgangs einem Risiko gleichkommen, das Kapital in einer langfristigen Abwärtsspirale zu verlieren. Historische Beispiele wie Enron oder Lehman Brothers illustrieren dies eindrucksvoll: Anleger kauften weiter Aktien, in der Annahme, der Markt übertreibe die negative Entwicklung – bis der Wert schließlich auf null sank. Diese Verluste hätten sich vermeiden oder minimieren lassen, hätte man die fundamentalen Warnzeichen frühzeitig erkannt. Disziplin ist der Schlüssel im Umgang mit Markttiefs.

Günstige Kaufgelegenheiten entstehen nur dann, wenn ein Rückgang nicht durch strukturelle Schwächen verursacht, sondern von marktbedingten Überreaktionen ausgelöst wurde. Erfolgreiche Anleger achten deshalb genau auf fundamentale Daten wie Unternehmensgewinne, Umsatzwachstum, Verschuldungsgrad und Wettbewerbsposition im jeweiligen Marktumfeld. Zusätzlich sollte der weitere wirtschaftliche Rahmen betrachtet werden: Wie entwickeln sich Branchentrends? Gibt es regulatorische Änderungen, die das Geschäft positiv oder negativ beeinflussen könnten? Welche Rolle spielen makroökonomische Faktoren wie Zinspolitik, Inflation oder geopolitische Spannungen? Der Unterschied zwischen Preis und Wert ist ein zentrales Konzept, um Marktrückgänge richtig zu interpretieren. Nicht jede Kursabsenkung bedeutet eine reale Abwertung des inneren Unternehmenswerts. Manchmal führt Panikverkäufe oder kurzfristige Nachrichten zu unberechtigten Kursstürzen, die fundamentale Unternehmen unwiderlegt lassen.

Hier können disziplinierte Investoren profitieren. Andere Male ist der scheinbar attraktive niedrige Preis trügerisch, weil er eine Reaktion auf echte Schwächen im Geschäftsmodell oder Marktumfeld darstellt. Ein Kauf wäre dann ein riskantes Spiel, eher dem Zufall überlassen als einer wohlüberlegten Strategie. Die Bewertung von Unternehmen spielt eine wichtige Rolle. Aktien, die zuvor überbewertet waren, können nach einem Kursrückgang fairer bewertet sein, ohne dass sich fundamentale Verbesserungen abzeichnen.

In solchen Fällen ist „den Dip kaufen“ ebenfalls eine riskante Angelegenheit, denn ohne Änderung der zugrunde liegenden Situation kann sich die Abwärtsbewegung fortsetzen. Eine dauerhafte Neubewertung erfordert nachweisbare Fortschritte im Geschäftsergebnis oder eine positive Veränderung im Marktumfeld. Wer nur auf fallende Preise reagiert, agiert oft rein spekulativ. Emotionen können Anleger schnell zu Fehlentscheidungen verleiten. Angst und Panik treiben nicht selten Verkäufe in einem fallenden Markt an, während Euphorie zu überstürztem Nachkauf verleiten kann.

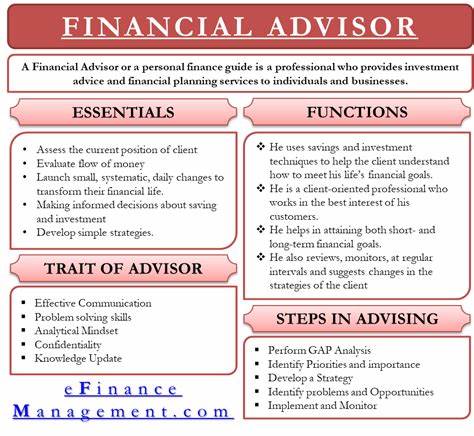

Ein wichtiger Bestandteil eines disziplinierten Investmentansatzes ist es, Gefühle auszuklammern und systematisch auf objektive Daten zu achten. Gerade bei Marktrückgängen ist es sinnvoll, Ruhe zu bewahren, das Bewertungsumfeld zu analysieren und nur dann zuzuschlagen, wenn klare Signale für eine günstige Gelegenheit vorliegen. Darüber hinaus macht es Sinn, das eigene Portfolio regelmäßig auf Schwachstellen zu überprüfen. Ein breit diversifiziertes Portfolio mit Qualitätsaktien aus verschiedenen Sektoren und Regionen kann ein Puffer gegen einzelne Unternehmensrisiken sein. Das erleichtert es, Kurseinbrüche gelassener zu nehmen und gezielt in überzeugende Fälle zu investieren.

Investoren sollten zudem einen festen Plan definieren: Wann wird gekauft und wann abgestoßen? Hier können klare Kriterien, die sich auf Kennzahlen und Marktanalysen stützen, gute Orientierung bieten. Informationen sind heutzutage schneller und umfassender verfügbar denn je. Doch Informationsflut allein genügt nicht – deren sorgfältige Auswertung ist entscheidend. Anleger sollten auf verlässliche Quellen setzen, sich über aktuelle Unternehmenszahlen, Branchenentwicklungen und Wirtschaftstrends informieren und Expertenmeinungen prüfen. Podcasts, Finanznachrichten, direkte Unternehmensberichte und Marktanalysen bieten wertvolle Hilfestellung.

Im Alltag gilt: Eine Investitionsentscheidung nur aufgrund eines plötzlichen Kursrutsches zu treffen, ohne die Hintergründe zu verstehen, ist riskant. Nicht zuletzt bedeutet erfolgreiches Investieren in fallenden Märkten auch Geduld. Der Markt korrigiert sich ständig, und viele Chancen ergeben sich erst auf längere Sicht. Anleger mit klarer Strategie und Disziplin erkennen echte Chancen innerhalb von Dips und vermeiden unerwünschte Fallen. Der Satz „Kaufe nur das, was du auch langfristig halten willst“ hat sich bewährt – wer in Unternehmen mit soliden Fundamentaldaten investiert, kann Kursrückgänge als Gelegenheit nutzen, statt als Drohung zu sehen.