Der Kryptowährungsmarkt zeichnet sich durch seine globale Reichweite, schnelle Dynamik und im Vergleich zu traditionellen Finanzmärkten oft vorhandene Ineffizienzen aus. Gerade diese Ungleichgewichte bieten eine wertvolle Möglichkeit für Arbitragehändler, Gewinne zu erzielen. Krypto-Arbitrage Trading nutzt Preisunterschiede zwischen verschiedenen Börsen aus, um von Ungleichgewichten zu profitieren – und bietet dabei eine vergleichsweise risikoarme Chance, kontinuierliche Gewinne zu erwirtschaften. Die Preisunterschiede zwischen Krypto-Börsen können selbst bei populären Coins wie Bitcoin oder Ethereum oft zwischen einem und fünf Prozent variieren. Solche Differenzen entstehen durch die dezentrale Struktur des Marktes, unterschiedliche Liquiditätsniveaus, regionale Nachfrageunterschiede und zeitliche Verzögerungen bei der Preisaktualisierung.

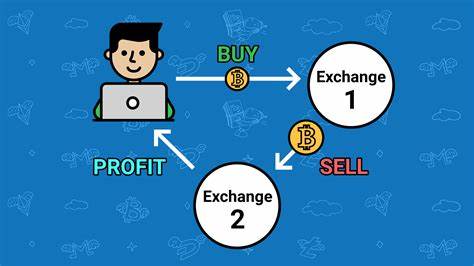

Genau solche Marktanomalien machen Arbitrage Trading attraktiv, denn Händler kaufen Kryptowährungen dort, wo sie günstiger sind, und verkaufen sie gleichzeitig auf einer anderen Plattform zu höheren Kursen. Das Konzept der Arbitrage ist nicht neu, doch im dezentralisierten und global verteilten Krypto-Markt entfalten sich ganze besondere Chancen. Die fehlende Zentralisierung der Handelsplattformen führt dazu, dass es keinen einzigen einheitlichen Preis gibt. Stattdessen schwanken Kurse je nach Handelsvolumen, Region und Plattform deutlich. Für erfahrene Händler mit den richtigen Tools wird daraus ein profitables Geschäftsmodell.

Die einfachste Form der Arbitrage, oft als räumliche Arbitrage bezeichnet, besteht darin, Bitcoins oder andere digitale Assets zu einem niedrigeren Preis an Exchange A zu kaufen und zeitgleich auf Exchange B mit einem Aufschlag zu verkaufen. Diese Form der Arbitrage ist relativ leicht verständlich und eignet sich gut für den Einstieg. Allerdings müssen Händler hier schnelle Handelsausführungen, geringe Gebühren und das Management von Transferzeiten im Blick behalten, damit der Gewinn nicht durch Kosten aufgezehrt wird. Eine komplexere, aber ebenfalls verbreitete Arbitrageform ist die sogenannte dreieckige Arbitrage. Dabei handelt es sich um eine Strategie innerhalb einer einzigen Börse, die Preisunterschiede zwischen drei verschiedenen Handelsparen ausnutzt.

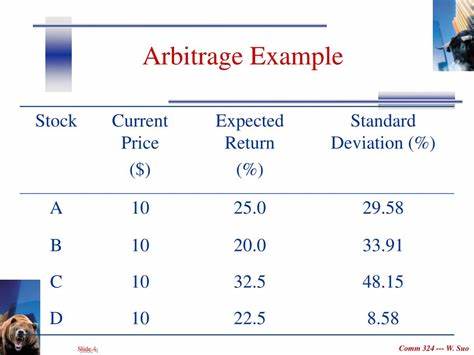

Beispielsweise könnte ein Trader Bitcoin in Ethereum tauschen, dieses dann in USDT umwandeln und abschließend wieder in Bitcoin zurücktauschen. Gelingt es, durch diese Abfolge mehr Bitcoin zurückzuerhalten als gestartet wurde, entsteht ein Gewinn. Dieser Ansatz erfordert jedoch ein tiefes Verständnis der Kursverhältnisse und schnelles Handeln. Mittlerweile kommen bei der Arbitrage auch statistische Modelle und Künstliche Intelligenz vermehrt zum Einsatz. Algorithmen überwachen fortlaufend Kursbewegungen und erkennen Muster, die auf kurzfristige Gelegenheiten hinweisen.

Tech-Unternehmen wie Quantum AI nutzen Machine Learning, um solche Chancen automatisiert zu identifizieren und sofort Handelsaufträge auszuführen. Das automatisierte Trading reduziert das Risiko menschlicher Fehler und erhöht die Geschwindigkeit, mit der Arbitragefenster genutzt werden können. Ein auffälliges Beispiel für Arbitrage in der Praxis lieferte der sogenannte „Kimchi Premium“ in Südkorea. Dort wurden Kryptowährungen historische zeitweise deutlich teurer gehandelt als auf internationalen Börsen, weil lokale Kapitalbeschränkungen und hohe Nachfrage den Preis in die Höhe trieben. Arbitrageure, die über Möglichkeiten verfügten, Gelder zwischen Märkten zu bewegen, realisierten durch den Kauf im günstigeren Ausland und den Verkauf in Südkorea beachtliche Renditen.

Auch im Bereich der dezentralisierten Finanzen (DeFi) entwickelte sich Arbitrage zu einem bedeutenden Handelsinstrument. Während der DeFi-Blase 2021 setzten Krypto-Bots fortgeschrittene Strategien ein, um Preisunterschiede zwischen dezentralen Börsen wie Uniswap oder SushiSwap und zentralisierten Plattformen auszunutzen. Diese Bots konnten binnen kurzer Zeit hohe Summen generieren, indem sie schnelle Token-Swaps automatisierten und Liquiditätsdifferenzen clever nutzten. Um im Krypto-Arbitrage-Trading erfolgreich zu sein, sind bestimmte Rahmenbedingungen essenziell. Geringe Handels- und Auszahlungsgebühren sind genauso wichtig wie eine schnelle Ausführung und geringe Latenz bei Datenaktualisierungen.

Je schneller Preisabweichungen erkannt und bedient werden, desto profitabler kann das Arbitragegeschäft sein. Deshalb sind Schnittstellen, APIs und Cross-Exchange-Integrationen für moderne Trader unverzichtbar. Dennoch sollte man auch die Risiken nicht außer Acht lassen. Trotz der vergleichsweisen Stabilität gilt Arbitrage nicht als vollkommen risikofrei. Verzögerungen bei der Ausführung, Volatilität während der Transfers, unerwartete Gebühren oder slippage können Gewinne schmälern oder Verluste verursachen.

Auch Liquiditätsengpässe können hinderlich sein, wenn Orders nicht zu den gewünschten Preisen ausgeführt werden. Außerdem konkurrieren Trader weltweit mit Hochfrequenz-Bots, die in Bruchteilen von Sekunden handeln. Die Geschwindigkeit und Automatisierung sind daher entscheidend, um im Wettbewerb zu bestehen. Die Risikominimierung beginnt schon bei der Wahl der Handelsplattformen. Börsen mit transparenten Gebührenstrukturen, schnellen Ein- und Auszahlungen sowie hoher Liquidität sind bevorzugt.

Zudem ist es ratsam, Strategien vorab im Demo-Handel zu testen oder mit Simulationen zu arbeiten. Moderne Arbitrage-Tools und KI-basierte Lösungen bieten inzwischen integrierte Risikoüberwachungen und Margin-Kontrollen, um Verluste zu begrenzen. Die kontinuierliche Weiterentwicklung technischer Hilfsmittel hat die Arbitrage in den letzten Jahren massiv verändert. Fortschrittliche Plattformen ermöglichen es, Preisunterschiede in Echtzeit über zahlreiche Exchanges zu verfolgen, automatisierte Signale zu empfangen und Handelsaufträge beinahe ohne menschliches Eingreifen auszuführen. Die Kombination aus Datenanalyse, Algorithmen und Marktzugriff schafft ein Umfeld, in dem Arbitrage nicht nur zuverlässiger, sondern auch skalierbarer geworden ist.

Da keine Marktprognosen oder Hochspekulation notwendig sind, stellt Arbitrage auch für Anleger eine interessante Alternative dar, die ihr Portfolio diversifizieren wollen und Wert auf Risikoarmut legen. Gerade in einem volatilen Umfeld, in dem Kursbewegungen schnell und unvorhersehbar erfolgen, bietet Arbitrage einen strukturierten Ansatz, Gewinne durch vorhandene Ineffizienzen zu erzielen. Wichtig ist es jedoch, stets die anfallenden Kosten im Blick zu behalten. Gebühren für den Handel, Auszahlungskosten und Netzwerktransaktionsgebühren können die Gewinnmargen signifikant verkleinern und sollten vor jedem Deal kalkuliert werden. Gleichermaßen benötigt man Zugang zu mehreren Handelskonten auf unterschiedlichen Plattformen, um arbitragefähige Transaktionen schnell umsetzen zu können.

Krypto-Arbitrage Trading ist somit kein reiner Glücksfall, sondern ein technisch anspruchsvoller Prozess, der schnelles Handeln, fundiertes Marktverständnis und geeignete Werkzeuge erfordert. Mit einem intelligenten, automatisierten Ansatz ermöglicht es aber auch kleineren Investoren, von preislichen Ineffizienzen effektiv zu profitieren. Insgesamt eröffnet der dezentrale Charakter des Kryptomarktes vielfältige Möglichkeiten, Arbitrage als Bestandteil der Handelsstrategie einzusetzen. Die günstigsten Bedingungen entstehen, wenn man modernste Algorithmen und Trading-Plattformen kombiniert, die Arbitragemöglichkeiten erkennen und blitzschnell umsetzen können. Während manuelle Trades oft zu langsam sind, bieten automatisierte Systeme wie Quantum AI einen Wettbewerbsvorteil, der Arbitrage in einen profitablen, kontinuierlichen Prozess verwandelt.

Für alle, die ihre Investitionen intelligenter und risikoärmer gestalten möchten, kann Arbitrage im Kryptowährungsmarkt eine attraktive Lösung darstellen. Mit einer klugen Kombination aus Technik, Marktanalyse und pragmatischem Risikomanagement steht dem Erfolg in diesem spannenden, sich ständig weiterentwickelnden Bereich nichts im Weg.