Kapitale Verluste: Regeln für effektives Steuermanagement durch Verlustverwertung In Zeiten finanzieller Unsicherheit und turbulenter Aktienmärkte stehen viele Anleger vor der Herausforderung, ihre Steuerlast zu optimieren. Eine bewährte Strategie dabei ist die Verlustverwertung, auch bekannt als „Tax Loss Harvesting“. Diese Methode ermöglicht es Investoren, Kapitalverluste zu realisieren, um ihre steuerlichen Verpflichtungen zu minimieren. Doch um das volle Potenzial dieser Strategie auszuschöpfen, ist es wichtig, die einschlägigen Regeln und Möglichkeiten zu verstehen. Bei Kapitalverlusten handelt es sich um realisierte Verluste aus dem Verkauf oder Tausch von Kapitalgütern, etwa Aktien, Anleihen oder Kryptowährungen.

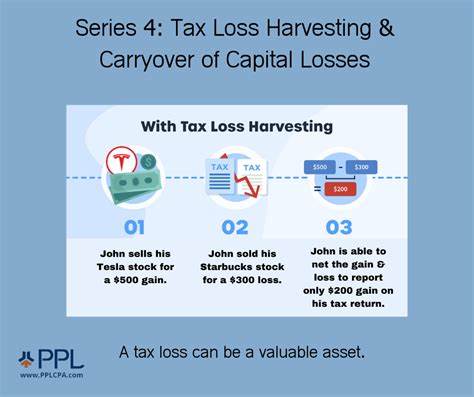

Der Unterschied zwischen kurzfristigen und langfristigen Verlusten ist in diesem Zusammenhang von erheblicher Bedeutung: Halten Anleger ein Kapitalvermögen weniger als ein Jahr, handelt es sich um einen kurzfristigen Verlust. Bei einem Zeitraum von mehr als einem Jahr spricht man von einem langfristigen Verlust. Diese Unterscheidung spielt eine entscheidende Rolle, wenn es darum geht, wie Verluste abgezogen oder übertragen werden können. Das Konzept der Verlustverwertung ist im Grunde simpel: Durch den Verkauf von Wertpapieren, die an Wert verloren haben, können Anleger steuerliche Vorteile erzielen. Im besten Fall gleicht man die realisierten Verluste mit den realisierten Gewinnen aus, wodurch die Steuerlast sinkt.

Ein besonders wichtiger Aspekt dabei sind die Netting-Regeln: Zuerst werden kurzfristige Verluste gegen kurzfristige Gewinne verrechnet, und ebenso verfahren Anleger mit langfristigen Verlusten und Gewinnen. Ein Anleger, der beispielsweise 1.000 Euro langfristige Verluste und 500 Euro kurzfristige Gewinne hat, kann seine Kapitalerträge um diesen Betrag verringern. Dennoch bleibt ein Restbetrag von 500 Euro an langfristigen Verlusten, den der Anleger in das nächste Steuerjahr übertragen kann. Dies ist eine leistungsstarke Strategie, um in Zukunft Gewinne, die möglicherweise nochmals versteuert werden müssen, zu dämpfen.

Ein zusätzlicher Vorteil von Kapitalverlusten ist, dass Anleger auch bis zu 3.000 Euro (1.500 Euro für Ehepaare, die getrennt veranlagen) ihres Nettokapitalverlustes auf ihr gewöhnliches Einkommen anrechnen können. Diese Regelung ermöglicht es Anlegern, ihre Verluste strategisch zu nutzen, um ihre steuerliche Belastung in einem Jahr zu verringern, in dem sie möglicherweise hohe Einkünfte erzielen. Es ist jedoch wichtig zu beachten, dass Verluste aus dem Verkauf von persönlichem Eigentum – etwa aus dem Verkauf eines Autos oder einer Immobilie – nicht abgezogen werden können, es sei denn, sie fallen unter bestimmte Ausnahmen wie Naturkatastrophen.

Auch Verluste aus Transaktionen zwischen nahen Verwandten sind vorübergehend ausgesetzt und können erst bei einem Verkauf an Dritte realisiert werden. Eine weitere Nuance der Verlustverwertung ist das Konzept der „wertlosen Wertpapiere”. Wenn eine Aktie oder ein anderes Wertpapier vollständig wertlos wird, haben Anleger das Recht, diese Verluste in dem Jahr abzuziehen, in dem die Wertlosigkeit festgestellt wird. Dies schützt Investoren vor langwierigen und schmerzlichen Eventualitäten und stellt sicher, dass sie nicht in der Ungewissheit verbleiben müssen, ob und wann sie den Verlust realisieren können. Um die Vorteile der Verlustverwertung in der aktuellen Marktsituation zu maximieren, sollten Anleger auch einige strategische Überlegungen anstellen.

So kann es beispielsweise sinnvoll sein, Verlustverwertungen auf das Endes eines Steuerjahres zu legen, um die steuerlichen Vorteile sofort zu realisieren. Darüber hinaus kann es ratsam sein, die Steuerbelastung im Voraus zu planen, insbesondere wenn Anleger in einem Steuerjahr hohe Gewinne erwarten. Allerdings müssen Anleger vorsichtig sein, um die sogenannten „Wash Sale“-Regeln zu beachtet. Diese Regeln besagen, dass Anleger kein Steuerabzug für Verluste auf Wertpapiere in Anspruch nehmen können, wenn sie dasselbe oder ein „wesentlich identisches“ Wertpapier innerhalb von 30 Tagen nach dem Verkauf erwerben. Diese Vorschrift bedeutet, dass Anleger wachsam sein müssen, um sicherzustellen, dass sie nicht versehentlich in eine Situation geraten, in der sie ihren Verlust nicht geltend machen können.

Die Verlustverwertung kann auch eine nützliche Möglichkeit sein, um durch den Tausch von Vermögenswerten innerhalb des Portfolios eine Diversifikation zu erreichen. Anleger, die beispielsweise einzelne Aktien besitzen, die in den roten Zahlen sind, könnten in der Lage sein, diese Verluste zu nutzen, um in diversifiziertere Anlagen wie ETFs oder Indexfonds zu investieren, die ein ähnliches Risikoprofil bieten. Zusammenfassend lässt sich sagen, dass das Verständnis der Regeln rund um Kapitalverluste und deren effiziente Nutzung für die Verlustverwertung von entscheidender Bedeutung ist, um in der gegenwärtigen Marktlage das Beste aus den eigenen Investments herauszuholen. Durch gewiefte steuerliche Planung und strategische Entscheidungen können Anleger ihre Steuerlast erheblich verringern und gleichzeitig ihr Portfolio auf eine Weise optimieren, die zukünftiges Wachstum ermöglicht. In einer Ära von steigenden Zinsen und wirtschaftlicher Unsicherheit ist es unerlässlich, dass Anleger sich nicht nur auf die Marktperformance konzentrieren, sondern auch auf die steuerlichen Implikationen ihrer Entscheidungen.

Eine proaktive Herangehensweise an die Verlustverwertung kann nicht nur dazu beitragen, die Steuerlast zu senken, sondern auch eine intelligentere und gezieltere Anlagestrategie fördern, die auf langfristigen Erfolg ausgerichtet ist. Die Regeln sind zwar komplex, aber mit der richtigen Planung und Strategie können sie für jeden Anleger von großem Nutzen sein.