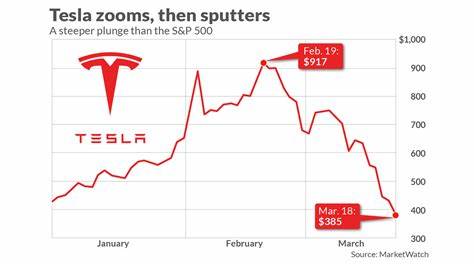

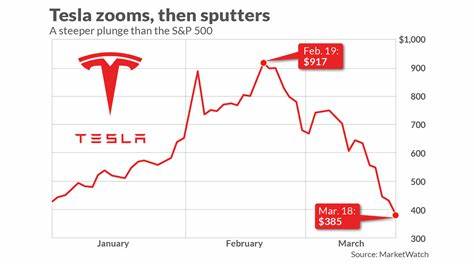

Die aktuellen Entwicklungen an den Finanzmärkten spiegeln einen zunehmend herausfordernden wirtschaftlichen Kontext wider. Insbesondere enttäuschende Quartalsergebnisse großer Unternehmen haben in den vergangenen Wochen für spürbaren Gegenwind an den Börsen gesorgt. Dies betrifft vor allem den US-Aktienmarkt, wo bedeutende Indizes wie der S&P 500, der Dow Jones Industrial Average (DJIA) und der Nasdaq Composite an Wert eingebüßt haben. Anleger stehen nun vor der Frage, welche Faktoren für diese negative Stimmung verantwortlich sind, welche Branchen besonders in Mitleidenschaft gezogen wurden und wie sich die Situation mittelfristig entwickeln könnte. Zunächst fällt auf, dass die Verluste nicht isoliert betrachtet werden können, sondern in ein komplexes Geflecht aus wirtschaftlichen Unsicherheiten, geopolitischen Spannungen und markttechnischen Dynamiken eingebettet sind.

Die schwachen Quartalszahlen zahlreicher Konzerne verstärken eine ohnehin vorhandene Zurückhaltung bei Investoren, die bereits angesichts globaler Handelskonflikte und möglicher regulatorischer Eingriffe verunsichert sind. Ein besonders harter Schlag traf Unternehmen wie Palantir Technologies, Vertex Pharmaceuticals und DoorDash, welche nicht nur deutliche Kursrückgänge verzeichneten, sondern symbolisch für ihre Branchen stehen. Während Palantir im Technologiesektor aktiv ist, repräsentiert Vertex den Gesundheitssektor, und DoorDash steht für den Bereich der Konsumgüter und Dienstleistungen. Die teils zweistelligen Verluste dieser Titel veranschaulichen, wie breit die Unsicherheiten gestreut sind und dass das negative Sentiment tief in den Markt hinein wirkt. Der Technologiesektor litt insbesondere unter der Sorge, dass zukünftiges Wachstumspotenzial durch schwächere Auftragsbücher, steigende Kosten und regulatorische Eingriffe beeinträchtigt werden könnte.

Auch die Gesundheitsbranche sieht sich zusätzlichen Belastungen ausgesetzt, da politische Diskussionen um Preisregulierungen bei Medikamenten und ebenso die angekündigten Handelsbarrieren auf pharmazeutische Produkte die Perspektiven eintrüben. Der Konsumsektor wiederum wird durch kurzfristige Nachfragerückgänge sowie makroökonomische Faktoren wie steigende Zinsen und Inflation gebremst, die die Kaufkraft der Verbraucher strapazieren. Ein weiterer bedeutender Störfaktor neben den unterdurchschnittlichen Quartalsergebnissen ist die Unsicherheit bezüglich der internationalen Handelsbeziehungen. Spezifisch die drohenden Zölle auf Medikamente und Filme zeigen, wie schnell sich politische Entscheidungen auch auf die Finanzmärkte auswirken können. Viele Investoren warten angespannt auf die Entwicklungen in diesen Verhandlungen und sind daher weniger bereit, Risiken einzugehen oder Engagements auszubauen.

Die schwache Marktbreite, dokumentiert durch die Tatsache, dass nur ein kleiner Teil der S&P-500-Aktien im Plus schloss, unterstreicht zudem, dass die Verunsicherung breit gefächert ist und nicht ausschließlich einzelne Sektoren betrifft. Die Tatsache, dass ETFs mit stärkerer Gewichtung in Mega-Tech-Unternehmen noch größere Verluste verzeichneten, zeigt, wie sehr Schwergewichte die Gesamtindizes nach unten gezogen haben. Dies hat für viele Anleger signalhafte Bedeutung, da Mega-Caps traditionell als Stabilisatoren am Markt gelten und deren Schwäche Hinweise auf eine grundsätzliche Spannlage liefert. Gleichzeitig bedeuten diese Entwicklungen jedoch auch Chancen, insbesondere für Investoren, die solide Unternehmen mit langfristigem Wachstumspotenzial identifizieren können. Marktvolatilität schafft Raum für strategische Käufe zu reduzierten Kursen und erlaubt es, Positionen in vielversprechenden Sektoren auszubauen, sofern die fundamentalen Daten stimmen.

Betrachtet man die wirtschaftlichen Rahmenbedingungen, bestehen Anzeichen dafür, dass sich die Weltwirtschaft insgesamt in einer Phase der Anpassung an veränderte Bedingungen befindet. Zinserhöhungen der Zentralbanken, um die Inflation einzudämmen, bringen Wachstumsrisiken mit sich. Hinzu kommen Spannungen in Bezug auf globale Lieferketten, Energiepreise und geopolitische Krisen, etwa in Osteuropa und Asien. Diese Faktoren wirken sich zusammengenommen auf Unternehmen aller Größenordnungen aus und führen zu einer Neubewertung von Risiken und Chancen am Kapitalmarkt. Für Anleger ist es daher unabdingbar, die aktuelle Marktlage differenziert zu analysieren.

Eine einfache Reaktion auf kurzfristige Kursverluste kann zu unüberlegten Entscheidungen führen, die langfristigen Schaden anrichten. Vielmehr empfiehlt sich ein tiefgehender Blick auf die Fundamentaldaten einzelner Unternehmen, die Branchenstruktur sowie makroökonomische Trends. Dies gilt insbesondere vor dem Hintergrund, dass konjunkturelle Zyklen sich nicht linear entwickeln und Zeiträume der Unsicherheit nicht zwangsläufig in anhaltende Rezession münden müssen. Ein weiteres Element in der Betrachtung ist die Rolle der Nachrichten und Erwartungen rund um Handelsabkommen und politische Entscheidungen. Märkte sind hochsensibel gegenüber politischen Signalen, und selbst kleine Fortschritte oder Rückschläge bei Verhandlungen können kurzfristige Kursbewegungen auslösen.

Langfristig jedoch sind nachhaltige Trends in Wirtschaftswachstum, Innovation und Verbraucherverhalten entscheidend. In diesem Sinne könnten die markttechnischen Rückgänge, so unangenehm sie auf den ersten Blick erscheinen, auch eine gesunde Korrektur darstellen, die Überbewertungen bereinigt und Platz für zukünftiges Wachstum schafft. Besonders spannend wird es in den kommenden Quartalen zu beobachten, wie die betroffenen Unternehmen ihr operatives Geschäft anpassen, Kostenstrukturen optimieren und neue Wachstumsfelder erschließen. Die Innovationskraft der Technologiebranche bleibt ein zentraler Motor, auch wenn kurzfristige Belastungen durch regulatorische und konjunkturelle Faktoren spürbar sind. Im Gesundheitswesen könnten Fortschritte in der Biotechnologie und personalisierter Medizin neue Impulse setzen, während im Konsumbereich ein Wandel durch Digitalisierung und veränderte Kundenbedürfnisse die Bühnen bereitet.

Investoren sollten daher neben reinen Zahlenwerken auch die strategischen Visionen der Unternehmen im Blick behalten. Zusammenfassend lässt sich festhalten, dass enttäuschende Quartalsergebnisse aktuell als gewichtiger Belastungsfaktor auf die Aktienmärkte wirken. Sie fügen sich in ein komplexes Umfeld von Handelsunsicherheiten, geopolitischen Spannungen und wirtschaftlichen Herausforderungen ein. Für Marktteilnehmer ist es wichtig, Ruhe zu bewahren und durch fundierte Analysen sowie strategische Weitsicht Chancen zu identifizieren, die sich aus der Volatilität ergeben. Die kommenden Monate werden zeigen, wie sich die verschiedenen Einflussfaktoren entfalten und in welchem Maße sich die Finanzmärkte wieder stabilisieren.

Klar ist, dass Anleger sowohl die Risiken als auch die Potenziale genau beachten müssen, um ihre Portfolios erfolgreich durch die aktuelle Phase zu steuern.