Das Eigenheim ist für viele Menschen nicht nur ein Ort zum Leben, sondern auch eine bedeutende Vermögensquelle. Gerade in Zeiten finanzieller Engpässe oder bei der Planung von größeren Ausgaben bietet die Nutzung des Eigenkapitals durch verschiedene Kreditformen eine attraktive Möglichkeit, um liquide Mittel freizusetzen. Dabei stellt sich die Frage: Was ist besser – ein Rückwärtsdarlehen, ein Immobilienkredit oder eine home equity line of credit (HELOC)? Um diese Frage ausführlich zu beantworten, lohnt sich ein genauerer Blick auf Funktionsweise, Vor- und Nachteile sowie die Zielgruppen der jeweiligen Finanzierungsinstrumente. Dabei ist zu beachten, dass es keine universelle Lösung gibt, die für jeden Eigenheimbesitzer optimal ist. Der passende Kredit hängt vielmehr individuell von finanziellen Zielen, Lebenssituation und künftigen Plänen ab.

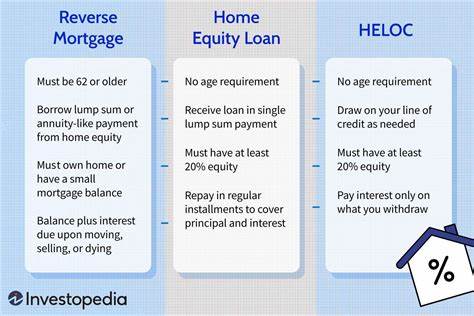

Ein Rückwärtsdarlehen, oftmals auch als Umkehrhypothek bezeichnet, ist ein spezielles Kreditmodell, das vor allem für ältere Immobilienbesitzer geeignet ist. Anders als bei einem klassischen Immobilienkredit nehmen die Kreditnehmer hierbei kein Darlehen auf, um eine Immobilie zu erwerben, sondern sie nutzen das im Eigenheim gespeicherte Kapital als Sicherheit, um einen Kredit zu erhalten. Entscheidend ist, dass Rückwärtsdarlehen meist nur für Personen ab 62 Jahren zugänglich sind, was sie vor allem als Rentnerfinanzierung interessant macht. Das Darlehen wird nicht in monatlichen Raten zurückgezahlt, sondern erst bei Verkauf des Hauses, dauerhaftem Auszug oder im Todesfall der Kreditnehmer. Die Flexibilität bei der Auszahlung ist eine weitere Besonderheit: Kreditnehmer können wählen, ob sie eine Einmalzahlung, monatliche Raten oder eine Verfügbarkeit über eine Kreditlinie bevorzugen.

Das ermöglicht eine maßgeschneiderte Nutzung der Mittel und kann besonders für Ruheständler attraktiv sein, die ein regelmäßiges zusätzliches Einkommen benötigen. Allerdings ist die Kostenstruktur eines Rückwärtsdarlehens nicht unerheblich. Hohe Abschlusskosten und Zinsen, die sich im Laufe der Zeit summieren, können das im Haus gebundene Eigenkapital schmälern. Zudem kann dies Auswirkungen auf die Erbschaft und die finanzielle Planung der Hinterbliebenen haben, da gegebenenfalls bei einem Verkauf der Immobilie ein großer Teil der Erlöse an den Kreditgeber fließt. Neben den finanziellen Aspekten sollten auch mögliche Auswirkungen auf Sozialleistungen wie Medicaid berücksichtigt werden, da Rückwärtsdarlehen in einigen Fällen als Vermögenswert angerechnet werden, was zu einer verzögerten oder eingeschränkten Berechtigung führen kann.

Dennoch ist das Rückwärtsdarlehen für viele Senioren eine wertvolle Option, um ohne monatliche Raten Zahlungen die eigene Liquidität zu erhöhen und den Ruhestand finanziell angenehmer zu gestalten. Ein Immobilienkredit hingegen ist ein klassisches zweites Darlehen, das auf der Grundschuld des Hauses basiert. Im Gegensatz zum Rückwärtsdarlehen erhalten Kreditnehmer hier eine feste Summe auf einmal ausgezahlt und zahlen den Betrag in klar definierten monatlichen Raten über einen festen Zeitraum zurück. Die Zinssätze sind meist festgelegt, was Planungssicherheit bietet, besonders bei größeren Projekten wie Renovierungen, Konsolidierung bestehender Schulden oder anderen größeren Investitionen. Da das Haus als Sicherheit dient, sind Immobilienkredite häufig mit niedrigeren Zinsen verbunden als ungesicherte Kreditprodukte wie Kreditkarten oder Privatdarlehen.

Allerdings birgt ein solcher Kredit auch Risiken. Bei Zahlungsausfällen kann die Immobilie zur Zwangsversteigerung gelangen. Das verlangt von Kreditnehmern eine gesunde Finanzdisziplin und die Gewissheit, regelmäßig die Zahlungen leisten zu können. Dieser Kredittyp eignet sich besonders gut für Eigenheimbesitzer, die einen klar definierten Finanzierungsbedarf haben und über ein regelmäßiges Einkommen verfügen, um die festen Raten problemlos abzudecken. Steuerliche Vorteile können sich zudem ergeben, wenn ein Immobilienkredit beispielsweise zur Modernisierung des Hauses verwendet wird, allerdings sollte die individuelle steuerliche Situation stets mit einem Fachmann geklärt werden.

Die home equity line of credit, kurz HELOC, stellt eine weitere flexibel nutzbare Form der Kreditsaufnahme dar. Sie ähnelt einer Kreditkarte, bei der ein vorher festgelegter Kreditrahmen basierend auf dem Eigenkapital der Immobilie zur Verfügung steht. Kreditnehmer können innerhalb des sogenannten „Draw-Periods“ – meist über zehn Jahre – nach Bedarf Geld abheben und nur Zinsen auf die tatsächlich genutzte Summe zahlen. Die Rückzahlung erfolgt in der sogenannten „Repaid Period“ über eine festgelegte Dauer. Die große Stärke dieser Variante liegt in ihrer Flexibilität: Sie ist ideal für kontinuierlich anfallende Ausgaben, wie kleinere Renovierungsarbeiten, laufende Studiengebühren oder unerwartete Kosten.

Allerdings sind die Zinssätze bei HELOCs meist variabel und können sich je nach wirtschaftlicher Lage verändern. Das bedeutet, dass sich auch die monatlichen Zahlungen verändern können – eine Unsicherheit, die sich negativ auf die Haushaltsplanung auswirken kann. Ein weiterer Punkt, der beachtet werden sollte, ist die Gefahr des „Überkonsums“. Da eine HELOC in gewisser Weise unbeschränkten Zugriff auf das Eigenkapital ermöglicht, kann dies dazu führen, dass Kreditnehmer mehr Geld ausgeben, als sie tatsächlich stemmen können. Die Kreditlinien können jedoch durch verantwortungsvollen Umgang und durch Kreditlimits begrenzt werden, sodass die Risiken minimiert werden können.

Auch bei einer HELOC dient die Immobilie als Sicherheit, weshalb bei Zahlungsausfällen die Gefahr einer Zwangsversteigerung besteht. Die Anforderungen der Kreditgeber setzen oftmals voraus, dass Kreditnehmer über eine gute Bonität und Einkommensverhältnisse verfügen, was im Vorfeld zu prüfen ist. Der Vergleich der drei Finanzierungsoptionen zeigt schnell, dass deren Eignung stark von der individuellen Situation abhängt. Rückwärtsdarlehen eignen sich besonders für Senioren, die über 62 Jahre alt sind und ihr Haus weiterhin bewohnen möchten, während sie eine flexible Möglichkeit suchen, den Lebensunterhalt zu finanzieren, ohne monatliche Rückzahlungen leisten zu müssen. Demgegenüber stehen Immobilienkredite für Personen, die einen einmaligen Kapitalbedarf für größere Ausgaben haben und regelmäßige Rückzahlungen stemmen können.

Die HELOC-Variante wiederum spricht Kunden an, die flexible Mittel für fortlaufende Ausgaben benötigen und mit gelegentlichen Schwankungen der Zinskosten umgehen können. Steuerliche Vorteile, Kosten und Zugangsvoraussetzungen variieren ebenfalls und sind für die persönliche Entscheidung unerlässlich. Gerade bei den Kosten sollte man nicht nur die Zinshöhe betrachten, sondern auch eventuell anfallende Abschlussgebühren, Bewertungskosten und sonstige Nebenkosten. Ein weiteres wichtiges Thema ist die Auswirkung auf die Erbfolge oder das Vermögen. Im Falle eines Rückwärtsdarlehens verringert sich in der Regel das vererbte Eigenkapital, da der Kredit im Todesfall aus der Immobilie getilgt werden muss.

Immobilienkredite und HELOCs hingegen laufen meist noch während des Lebens des Kreditnehmers ab und können bei rechtzeitiger Rückzahlung weniger Einfluss auf das Erbe haben. Für potenzielle Kreditnehmer empfiehlt sich ein ausführliches Beratungsgespräch mit Finanzexperten oder Kreditberatern, um die passgenaueste Lösung zu finden. Neben finanziellen Aspekten spielen auch Zukunftspläne, die Sicherheit der monatlichen Zahlungen und steuerliche Rahmenbedingungen eine wichtige Rolle. Auch die jeweiligen Immobilienwerte, vorhandene Schulden und der aktuelle Zinssatzmarkt sind in die Entscheidungsfindung einzubeziehen. Abschließend lässt sich festhalten, dass keine der drei Optionen per se die beste Wahl ist.

Die Entscheidung für ein Rückwärtsdarlehen, einen Immobilienkredit oder eine HELOC hängt maßgeblich von Alter, Liquiditätsbedarf, Rückzahlungsfähigkeit und persönlichen Präferenzen ab. Wer einen einmaligen Finanzbedarf mit klar kalkulierbaren Raten hat, ist mit einem Immobilienkredit gut beraten. Bei Bedarf an flexibler, wiederholter Liquidität kann eine HELOC die optimale Alternative sein. Senioren hingegen, die ihr Haus behalten und monatliche Rückzahlungen vermeiden möchten, finden im Rückwärtsdarlehen eine sinnvolle Lösung, müssen jedoch die Folgen auf ihr Vermögen und mögliche Kosten bedenken. Das Eigenheim als finanzieller Hebel bietet vielfältige Möglichkeiten, die es sorgfältig zu prüfen gilt.

In Kombination mit individueller Planung und professioneller Beratung können Eigenheimbesitzer so vorhandene Vermögenswerte optimal nutzen und ihren finanziellen Spielraum erweitern.