Titel: Hochfrequenzhandel: Eine tiefere Einsicht in den schnellsten Markt der Welt In der Welt der Finanzen gibt es eine Vielzahl von Strategien und Methoden, um Kapital zu bewegen und Gewinne zu erzielen. Eine der am häufigsten diskutierten und zugleich umstrittensten Methoden ist der Hochfrequenzhandel, oder kurz HFT. Diese Handelsform hat in den letzten Jahren erheblich an Bedeutung gewonnen und verändert die Art und Weise, wie Märkte operieren. Doch was genau verbirgt sich hinter diesem Begriff, und wie funktioniert Hochfrequenzhandel tatsächlich? Hochfrequenzhandel ist eine spezielle Form des algorithmischen Handels, die sich durch extrem hohe Handelsgeschwindigkeiten und eine hohe Anzahl von Transaktionen pro Sekunde auszeichnet. Die Hauptakteure im HFT-Sektor sind meist große Finanzinstitute, Hedgefonds und spezialisierte Handelsunternehmen, die mit fortschrittlichen Technologien und Algorithmen arbeiten, um Marktineffizienzen auszunutzen.

Dabei handeln sie häufig in nur Bruchteilen einer Sekunde und versuchen, Preisunterschiede zwischen verschiedenen Märkten und Finanzinstrumenten auszunutzen. Die Grundlagen des Hochfrequenzhandels sind technologische Fortschritte und der Zugang zu riesigen Datenmengen. Für HFTs ist es entscheidend, Informationen aus den Märkten in Echtzeit zu analysieren, um Handelsentscheidungen schnell zu treffen. Hochmoderne Computer und Algorithmen sorgen dafür, dass Handelsaufträge nahezu in Echtzeit ausgeführt werden. Dies verschafft den Akteuren im HFT-Bereich einen wettbewerblichen Vorteil, da sie schneller als andere Marktteilnehmer reagieren können.

Ein typisches Beispiel für Hochfrequenzhandel könnte folgendermaßen aussehen: Angenommen, ein HFT-Fonds bemerkt, dass die Preise für eine bestimmte Aktie an zwei verschiedenen Börsen leicht unterschiedlich sind. Der Fonds könnte sofort auf der billigeren Börse kaufen und gleichzeitig auf der teureren Börse verkaufen. Diese Preisdifferenz, auch als Arbitrage bezeichnet, ermöglicht es dem Fonds, innerhalb von Sekunden Gewinne zu realisieren. Solche Trades werden zahllose Male am Tag durchgeführt, was Hochfrequenzhändlern erhebliche Vorteile verschafft. Ein weiterer wichtiger Aspekt des HFT ist der Einsatz von Latency Arbitrage.

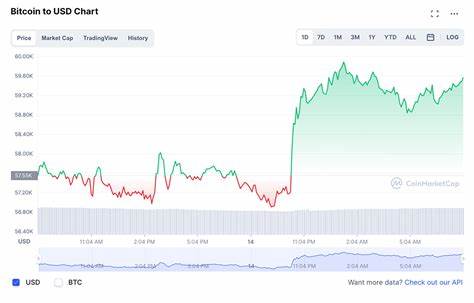

Hierbei geht es darum, die Unterschiede in der Übertragungsverzögerung von Informationen zu nutzen. Da nicht alle Marktteilnehmer den gleichen Zugang zu Daten haben, können HFT-Firmen Informationen schneller verarbeiten und darauf reagieren. Dies kann zu einem signifkanten Vorteil führen, vor allem in Märkten, die sich schnell bewegen. Kritiker des Hochfrequenzhandels argumentieren jedoch, dass HFT einen unfairen Vorteil gegenüber traditionellen Anlegern bietet und das Risiko für die Märkte insgesamt erhöhen kann. Während die HFT-Firmen von der hohen Geschwindigkeit ihrer Trades profitieren, könnte dies auch zu erhöhter Volatilität und Preisschwankungen führen.

Ein berühmtes Beispiel für die negativen Auswirkungen von HFT ist der Flash Crash von 2010, als der Dow Jones innerhalb weniger Minuten um mehr als 1.000 Punkte fiel, bevor er sich wieder erholte. Einige Marktanalysten machen den Hochfrequenzhandel dafür verantwortlich, da automatisierte Handelsstrategien in einem ohnehin volatilen Markt aufeinanderprallten. Eine weitere Kontroversen rund um den Hochfrequenzhandel ergibt sich aus der Frage, ob HFT den gesamten Markt verschmutzt oder ob es tatsächlich die Effizienz der Märkte erhöht. Befürworter argumentieren, dass Hochfrequenzhändler durch ihre ständigen Aktivitäten die Liquidität in den Märkten erhöhen und dadurch bessere Preise für alle Anleger bieten.

Dies fördert nicht nur den Wettbewerb, sondern sorgt auch dafür, dass Aufträge schneller ausgeführt werden. Viele Anleger könnten von der erhöhten Liquidität profitieren, selbst wenn sie selbst keine HFT-Strategien anwenden. Gleichzeitig gibt es Bedenken hinsichtlich der Marktsicherheit. HFT könnte in Krisensituationen zu einer verstärkten Instabilität führen. In einem bereits angespannten Marktumfeld könnten Hochfrequenzhändler sich voneinander abkoppeln und einen Herdentrieb schaffen, der zu einem plötzlichen Preisverfall führt.

Dies wirft Fragen über die Verantwortung und Regulierung in einem so schnelllebigen Rahmen auf. Die Regulierungsbehörden haben auf diese Herausforderungen reagiert und versuchen, Maßnahmen zu implementieren, um einen fairen Handel zu gewährleisten. Dazu gehören unter anderem strengere Vorschriften zur Marktüberwachung und mögliche Beschränkungen für die Nutzung bestimmter HFT-Strategien. Diese Initiativen sollen sicherstellen, dass die Märkte für alle Teilnehmer fair und transparent bleiben, unabhängig von deren Zugang zu Technologie oder Kapital. Ein weiterer Aspekt, der bei der Diskussion über Hochfrequenzhandel oft übersehen wird, ist die Rolle der Technologie.

Der HFT-Bereich investiert kontinuierlich in neue Technologien, um die Geschwindigkeit und Effizienz ihrer Handelsstrategien zu verbessern. Dies hat nicht nur Auswirkungen auf die Finanzmärkte, sondern auch auf die gesamte Technologiebranche. In vielen Fällen müssen HFTs mit den neuesten Entwicklungen in der Rechenleistung, Netzwerkgeschwindigkeit und Datenanalyse Schritt halten. Diese Innovationskraft trägt zur allgemeinen Entwicklungsdynamik in der Tech-Branche bei und fördert Fortschritte in verschiedenen Bereichen. In den letzten Jahren hat sich der Hochfrequenzhandel jedoch verändert und angepasst.

Neue Marktbedingungen, technologische Innovationen und regulatorische Veränderungen haben dazu geführt, dass HFT-Firmen ihre Strategien überdenken mussten. Der Fokus liegt zunehmend auf der Entwicklung komplexerer Algorithmen, die nicht nur auf Preisbewegungen reagieren, sondern auch Muster im Marktverhalten erkennen können. Diese Veränderungen könnten die Landschaft des Hochfrequenzhandels weiter transformieren und neue Herausforderungen und Chancen schaffen. Abschließend lässt sich sagen, dass der Hochfrequenzhandel ein faszinierendes, wenn auch umstrittenes Feld ist, das sowohl Chancen als auch Risiken birgt. Während HFT in der Lage ist, Liquidität und Effizienz in die Märkte zu bringen, gibt es berechtigte Bedenken hinsichtlich der Fairness und Stabilität der Märkte.

In einer Welt, die zunehmend von Technologie dominiert wird, wird die Debatte über den Hochfrequenzhandel wohl auch in Zukunft eine zentrale Rolle spielen. Es bleibt abzuwarten, wie sich dieser Sektor entwickeln wird und welche Auswirkungen dies auf die Finanzmärkte, die Technologiebranche und die Anleger insgesamt haben wird.