Der globale Finanzmarkt befindet sich in einem Zustand ständiger Veränderung. Besonders aufmerksam verfolgen Experten und Marktteilnehmer die Bewegungen des US-Dollars, einer Leitwährung, die seit Jahrzehnten als Referenz für Handel und Investitionen dient. In jüngster Zeit jedoch zeichnet sich eine bemerkenswerte Entwicklung ab: Der US-Dollar verliert an Stärke. Dieses Phänomen, treffend als „Another won bites the dust“ bezeichnet, wirft weitreichende Folgen für die internationale Wirtschaft, die Verbrauchermärkte und die Finanzmärkte selbst auf. Um die Hintergründe dieses Trends und seine Implikationen zu verstehen, lohnt sich ein umfassender Blick auf die aktuellen Ereignisse und die dahinterstehenden Mechanismen.

Die amerikanische Wirtschaft steht an einem kritischen Punkt. Nach einer Phase relativer Stabilität am Devisenmarkt erleben wir derzeit einem sogenannten „Risk-off“-Modus, in dem Anleger vermehrt auf sichere Anlagen wie Anleihen und bestimmte Währungen ausweichen. Sowohl die Aktienmärkte als auch der US-Dollar geraten unter Druck. Die Preisentwicklung bei Rohstoffen fällt ebenso zurück, was die Verunsicherung unter den Marktteilnehmern widerspiegelt. Besonders markant ist die Rally der typischen „sicheren Häfen“ wie des japanischen Yen und des Schweizer Frankens, die von internationalen Investoren bevorzugt werden, wenn Risiken zunehmen.

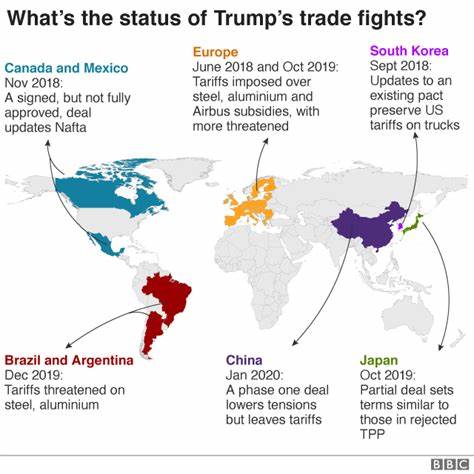

Eine der treibenden Kräfte hinter dem fallenden US-Dollar ist die komplexe Dynamik zwischen den USA und China. Anfang der Woche kam es zu einer vorläufigen Handelsberuhigung, die kurzfristig für Euphorie sorgte. Diese positive Stimmung, oft als „Zuckerrausch“ bezeichnet, hat sich mittlerweile in ein nüchterneres Marktumfeld verwandelt. Händler suchen aktuell nach neuen Impulsen, sei es durch veröffentlichte Konsumdaten aus den USA oder durch Geschäftsaktivitätsumfragen aus verschiedenen amerikanischen Regionen. Besonders das Verhalten der US-Notenbank und die Worte von Fed-Chef Jerome Powell werden genau beobachtet, da geldpolitische Entscheidungen direkten Einfluss auf den Wert des Dollars haben.

Auf politischer Ebene läuft in den USA eine Debatte um die finanzielle Zukunft des Landes. Die jüngsten Fortschritte republikanischer Gesetzgeber bei der Verabschiedung wesentlicher Teile von Präsident Donald Trumps Budgetplänen sind dabei von großer Bedeutung. Die geplanten Steuersenkungen werden einerseits als Mittel zur Ankurbelung des Wirtschaftswachstums gesehen. Andererseits sorgen sie für beträchtliche Herausforderungen im Hinblick auf die Staatsverschuldung, da sie zusätzlich Billionen US-Dollar an Neuverschuldung bewirken, während gleichzeitig Ausgaben im Bereich der Gesundheitsversorgung für benachteiligte Gruppen gekürzt werden sollen. Diese finanziellen Entscheidungen wirken sich mittelbar auch auf den Devisenmarkt aus, da sie Überlegungen über die fiskalische Stabilität und künftige Inflationsentwicklungen beeinflussen.

Ein weiterer geopolitischer Faktor, der die Märkte gegenwärtig bewegt, ist die Annäherung zwischen den USA und dem Iran. Präsident Trump äußerte sich optimistisch, dass man kurz vor einem Nuklearabkommen mit Teheran stehe. Eine solche Einigung könnte die globale Sicherheitslage entspannen und Handelsbeziehungen neu gestalten, was wiederum Einfluss auf Rohstoffpreise und Währungsbewegungen hat. Im Bereich der Unternehmenspolitik sorgte zuletzt die Enthüllung um Elon Musks politische Aktionskomitee für Aufsehen. Laut einer vorgeschlagenen Sammelklage wurde Wählern in entscheidenden Swing-States im Rahmen der letzten US-Wahl keine versprochene Entlohnung gezahlt, was das Vertrauen in politische Kampagnen und deren Funktionsweise erschüttern könnte.

Was die Rohstoffmärkte betrifft, so stand das Thema Öl im Schatten des präsidialen Besuchs in Saudi-Arabien. Präsident Trump erwähnte das schwarze Gold kaum während seines glanzvollen Aufenthalts, doch Analysten sehen gerade in der Ölpolitik einen Schlüssel für die reibungslosen diplomatischen Beziehungen. Gleichzeitig zeigte sich bei den Agrarrohstoffen ein bemerkenswerter Trend: Chinas Sojaimporte fielen auf ein Zwölfjahrestief, während Brasilien als Hauptlieferant trotz allem seine Exportvolumina auf ein Rekordhoch steigerte. Diese Entwicklungen stehen symbolisch für die Verlagerungen innerhalb globaler Handelsströme und deren langfristige Auswirkungen auf Preise und Verfügbarkeit. Vor dem Hintergrund all dieser Faktoren stellt sich die Frage, wie der schwächere US-Dollar konkret zu bewerten ist.

Historisch verfolgt jede US-Regierung eine „starke Dollar“-Politik, die auf Stabilität und Vertrauen setzt. Dennoch signalisiert die Trump-Administration seit einiger Zeit durchaus den Wunsch nach einer schwächeren Währung, um die US-Exporte anzukurbeln und die eigene Wirtschaft wettbewerbsfähiger zu machen. Doch diese Strategie bringt Nebenwirkungen mit sich, die nicht zu unterschätzen sind. Ein schwächerer Dollar verteuert Importe, was in einem Land mit starkem Konsum wie den USA direkten Druck auf die Verbraucherpreise ausübt. Die US-Haushalte, die bereits mit den Folgen von Zöllen und Handelskonflikten zu kämpfen haben, sehen sich dadurch zusätzlichen Belastungen ausgesetzt.

Insbesondere preisintensive Bereiche wie Elektronik, Automobile und Konsumgüter können betroffen sein. Gleichzeitig können steigende Kosten auf importierte Vorleistungen auch die Produktionskosten heimischer Unternehmen erhöhen, was wiederum inflationäre Effekte zur Folge haben könnte. Die international vernetzte Natur der heutigen Wirtschaft macht es zudem schwierig, eine einfache Währungsstrategie zu verfolgen, ohne unbeabsichtigte Folgen zu generieren. Viele Länder haben ihre eigene Politik auf die Entwicklung des Dollars ausgerichtet, und plötzliche Veränderungen können Handelsungleichgewichte, Kapitalflüsse und Finanzmärkte weltweit stören. Vor allem Schwellenländer, die häufig in Dollar denominiert verschuldet sind, spüren einen niedrigeren US-Dollar oft als Erleichterung, während eine starke Dollarphase sie vor große Herausforderungen stellt.

Investoren müssen in dieser nicht einfachen Lage besonders wachsam sein. Die Volatilität an den Aktienmärkten, verbunden mit den politischen Unsicherheiten und der unklaren wirtschaftlichen Lage, fordert eine sorgfältige Risikobewertung und Diversifikation. Trotz der fallenden Kurse bei einigen Branchen geben Rallyes bei Technologiewerten und bestimmten Wachstumsaktien Anlass für vorsichtigen Optimismus. Die Entwicklungen bei Futures-Indizes und Rohstoffen signalisieren zudem, dass Märkte kurzfristig auf Nachrichtensituationen reagieren und längerfristige Trends noch offen sind. Aus der Perspektive der Geldpolitik könnte die amerikanische Zentralbank vor schwierigen Entscheidungen stehen.

Die Balance zwischen der Unterstützung des Wachstums, der Kontrolle der Inflation und der Stabilisierung des Finanzsystems gewinnt angesichts der globalen Herausforderungen an Komplexität. Jerome Powell und seine Kollegen müssen dabei stets zwischen dem Signal eines schwachen Dollars für die Exportwirtschaft und den Risiken steigender Verbraucherpreise abwägen. Auch auf Seiten der privaten Haushalte und Unternehmen ist eine Umstellung in Sicht. Die Volatilität auf den Märkten kann sich auf Kreditkosten, Investitionsentscheidungen und den allgemeinen Konsum auswirken. Zudem kann eine länger anhaltende Schwäche des Dollars zu einer stärkeren Debatte über Handelsstrategien, Zölle und bilaterale Abkommen führen, da wirtschaftliche Interessen einerseits und geopolitische Erwägungen andererseits zunehmend ineinandergreifen.

Insgesamt beschreibt der Ausdruck „Another won bites the dust“ mehr als nur einen flüchtigen Marktsatz. Er symbolisiert eine Phase in der globalen Wirtschaft, in der gewohnte Paradigmen hinterfragt werden. Währungen, Politik, Handel und Märkte stehen vor neuen Herausforderungen und Chancen. Für Marktteilnehmer, Verbraucher und politische Entscheider eröffnet sich die Notwendigkeit, flexibel zu reagieren, Trends aufmerksam zu verfolgen und Strategien kontinuierlich anzupassen. Die Weltwirtschaft bewegt sich somit in einem komplexen Geflecht aus Unsicherheiten und Möglichkeiten, das auch den US-Dollar als zentralen Pfeiler in ein neues Licht rückt.

Die kommenden Monate werden zeigen, ob sich der Dollar stabilisieren oder weiter an Wert verlieren wird. Gleichzeitig bleibt zu beobachten, wie alle Beteiligten auf internationaler Bühne mit den verbundenen Risiken umgehen und welche Lösungsansätze sich in Politik und Wirtschaft durchsetzen. Fest steht, dass die Entwicklungen am Devisenmarkt im Zentrum globaler wirtschaftlicher Umwälzungen stehen und weit über die kurzfristigen Kursschwankungen hinaus Folgen entfalten werden.