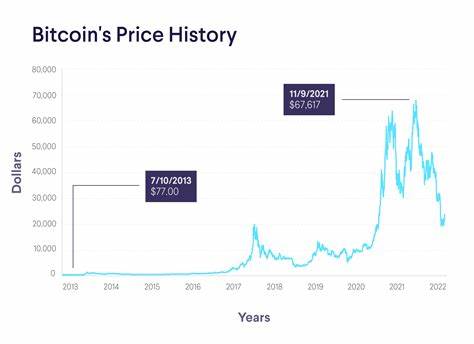

In den letzten Jahren haben Kryptowährungen eine bemerkenswerte Popularität und Verbreitung erfahren. Sie gelten als innovative Anlageform, die sowohl Chancen als auch Risiken mit sich bringt. Dabei rückt eine Frage für viele Anleger und Trader zunehmend in den Fokus: Wie verhält es sich mit der Besteuerung von Gewinnen aus dem Handel mit digitalen Währungen? Die steuerliche Behandlung von Kryptowährungen variiert zwar je nach Land, jedoch gilt in vielen Jurisdiktionen eine grundlegende Regel: Nur realisierte Gewinne aus dem Verkauf oder Tausch von Kryptowährungen sind steuerpflichtig. Es folgen ausführliche Betrachtungen zu den wichtigsten Aspekten der Steuerpflicht im Zusammenhang mit Krypto-Assets, basierend auf ihrer Profitabilität und den rechtlichen Rahmenbedingungen, die Trader kennen sollten. Die steuerliche Behandlung von Kryptowährungen ist komplex und hängt im Wesentlichen davon ab, ob ein tatsächlicher Gewinn erzielt wurde.

Verluste hingegen können meist steuerlich geltend gemacht oder mit Gewinnen verrechnet werden, was die steuerliche Belastung mindert. Ein entscheidender Punkt dabei ist die Unterscheidung zwischen realisierten und unrealiserten Gewinnen. Nur wenn ein Anleger seine Kryptowährung verkauft oder in eine andere Währung tauscht, wird ein Gewinn oder Verlust steuerlich erfasst. Gewinne, die bloß auf dem Papier existieren, weil der Kurs der gehaltenen Kryptowährung gestiegen ist, führen in der Regel noch nicht zur Steuerpflicht. Ein aktuelles Beispiel aus den Märkten zeigt, wie sensibel Anleger auf steuerliche Nachrichten reagieren können.

Am 29. März 2025 sorgte ein Tweet von Milk Road Daily für Aufsehen, der betonte, dass keine Steuer auf Kryptowährungen fällig werde, sofern keine Gewinne aus dem Handel realisiert werden. Diese Aussage führte zu einem kurzfristigen Anstieg der Bitcoin- und Ethereum-Kurse sowie einem signifikanten Anstieg der Handelsvolumen auf verschiedenen großen Börsenplattformen. Solche Entwicklungen verdeutlichen, wie brisant steuerliche Bestimmungen und deren Kommunikation für die Marktdynamik sind. Für Krypto-Trader ist es unerlässlich, die jeweiligen nationalen Steuergesetze und Vorschriften zu verstehen.

In Deutschland etwa wird der Handel mit Kryptowährungen steuerlich wie privates Veräußerungsgeschäft behandelt. Gewinne aus dem Verkauf sind steuerpflichtig, wenn die Haltefrist von einem Jahr unterschritten wird oder wenn die Kryptowährung im Rahmen eines Gewerbes gehandelt wird. Andernfalls können die Erlöse nach Ablauf einer einjährigen Haltefrist steuerfrei sein. Diese Regelung macht die genaue Dokumentation von Handelstransaktionen und Kaufzeitpunkten besonders wichtig, um bei der Steuererklärung keine Fehler zu machen. Zusätzlich zu den individuellen Steuerpflichten gibt es weitere Faktoren, die den steuerlichen Status eines Anlegers beeinflussen können.

So sind Miner, die Kryptowährungen durch das Schürfen erhalten, oft verpflichtet, diese als Einkommen zu versteuern. Ebenso können Staking-Einnahmen als reguläres Einkommen gelten. Hier gilt jeweils eine gesonderte Betrachtung durch das zuständige Finanzamt. Für Kleinanleger ist die zentrale Erkenntnis jedoch häufig, dass nur tatsächlich realisierte Gewinne eine Steuerpflicht auslösen. Neben der Steuerpflicht auf Gewinne sind auch mögliche Verluste von Bedeutung.

Trader, die Verluste oder negative Ergebnisse aus Kryptowährungstransaktionen vorweisen können, sollten diese sorgfältig dokumentieren, um sie gegebenenfalls mit Gewinnen ausgleichen zu können. Dies kann die Gesamtsteuerlast reduzieren und finanzielle Vorteile schaffen. In manchen Ländern bieten Steuerbehörden sogar spezifische Leitfäden, wie solche Verrechnungsmöglichkeiten zu handhaben sind. Die zunehmende Popularität von Kryptowährungen hat zu einer intensiveren Überwachung und Regulierung durch Steuerbehörden weltweit geführt. Um Steuerhinterziehung zu vermeiden, setzen viele Länder auf den Austausch von Transaktionsdaten zwischen Börsen und Behörden.

Digitale Währungen unterliegen somit einem immer detaillierteren Reporting- und Kontrollrahmen. Für Anleger bedeutet das, dass eine transparente und vollständige Aufzeichnung aller Krypto-Transaktionen nicht nur gesetzlich vorgeschrieben, sondern auch aus strategischer Sicht empfehlenswert ist. Die Realität zeigt, dass viele Anleger die steuerlichen Implikationen ihrer Krypto-Geschäfte unterschätzen. Fehlende oder fehlerhafte Deklaration der erzielten Gewinne kann zu Nachzahlungen, Strafzinsen oder sogar strafrechtlichen Konsequenzen führen. Daher ist es ratsam, sich frühzeitig mit den steuerlichen Bestimmungen vertraut zu machen und bei Bedarf professionelle Beratung in Anspruch zu nehmen, um unerwartete Probleme zu vermeiden.

Auch die technischen Hilfsmittel spielen eine bedeutende Rolle bei der steuerlichen Dokumentation von Kryptowährungstransaktionen. Verschiedene Softwarelösungen bieten automatisierte Auswertungen der Handelsaktivitäten und erzeugen übersichtliche Steuerberichte. Solche Tools können die korrekte Erfassung von Anschaffungskosten, Verkaufszeitpunkten und Gewinnberechnungen erleichtern und so die Steuererklärung deutlich vereinfachen. Insbesondere bei häufigen Transaktionen und hohem Handelsvolumen sind diese Hilfsmittel wertvoll. Angesichts der Marktdynamik lassen sich auch Verhaltensmuster von Tradern beobachten, die steuerliche Nachrichten genau studieren und darauf reagieren.

Die zuvor erwähnte Reaktion auf den Tweet von Milk Road Daily ist ein prominentes Beispiel. Die dadurch ausgelösten kurzfristigen Kursanstiege und das erhöhte Handelsvolumen zeigen, dass steuerliche Informationen das Marktverhalten direkt beeinflussen können. Trader, die solche Nachrichten schnell aufnehmen und in ihre Strategien integrieren, können von solchen Bewegungen profitieren. Ein weiterer interessanter Aspekt ist die Interaktion zwischen Krypto-Trading und modernen Technologien wie Künstlicher Intelligenz (KI). Obwohl am Tag des Tweets von Milk Road Daily keine gravierenden Änderungen im Verhalten durch KI-gesteuerte Handelsalgorithmen beobachtet wurden, bleibt der Einfluss von KI auf den Kryptomarkt ein relevantes Thema.

KI-basierte Systeme steuern bereits heute beträchtliche Handelsvolumina und könnten in Zukunft noch stärker auf steuerliche oder regulatorische Nachrichten reagieren. Anleger sollten diese Entwicklung im Auge behalten, da sich dadurch neue Chancen und Herausforderungen ergeben. Zusammenfassend lässt sich sagen, dass Steuerpflichten bei Kryptowährungen maßgeblich von der tatsächlichen Realisierung von Gewinnen abhängen. Wer seine digitalen Werte lediglich hält und keine Verkaufsereignisse mit Gewinncouten durchführt, hat üblicherweise keine Steuern zu zahlen. Sobald jedoch eine Veräußerung mit Gewinn erfolgt, ist eine ordnungsgemäße steuerliche Behandlung unabdingbar.

Die Einhaltung steuerlicher Vorschriften schützt vor rechtlichen und finanziellen Risiken und fördert ein nachhaltiges und verantwortungsvolles Engagement im Krypto-Sektor. Für Krypto-Enthusiasten und professionelle Trader gilt daher: Sich regelmäßig über relevante Steuergesetze zu informieren, professionelle Unterstützung zu suchen und Transaktionen sorgfältig zu dokumentieren. Nur so lässt sich das volle Potenzial von Kryptowährungen unter Beachtung der steuerlichen Pflichten ausschöpfen. Dabei sind steuerliche Nachrichten und deren Markteinfluss stets aufmerksam zu beobachten, um schnell und informierte Entscheidungen treffen zu können. Kryptowährungen verändern die Finanzwelt grundlegend.

Gleichzeitig zeigen Erfahrungen, dass der Schlüssel zum nachhaltigen Erfolg im Umgang mit digitalen Assets nicht nur technisches Verständnis, sondern auch gründliches Wissen über steuerliche Pflichten ist. Profite aus dem Krypto-Handel sind eine Chance, die mit der Verantwortung zur Einhaltung gesetzlicher Vorgaben einhergeht. Wer diese Balance meistert, profitiert langfristig und sicher von der Welt der digitalen Währungen.