Die Finanzwelt wurde kürzlich von einer unerwarteten Entwicklung überrascht: Der Bitcoin-Preis begann zu fallen, obwohl sich die Aktienmärkte infolge des US-China-Tarifdeals deutlich erholten. Dieses scheinbare Paradox weckt das Interesse vieler Marktbeobachter und Investoren, da das Abkommen zwischen den USA und China häufig als positiver Impuls für die globalen Märkte gewertet wird. Doch warum reagierte die Kryptowährung Bitcoin auf die Handelsnachrichten so schwach? Der folgende Text liefert eine umfassende Analyse zu den Faktoren, die hinter dem Bitcoin-Ausverkauf stecken, und zeigt auf, welche Rolle makroökonomische Rahmenbedingungen dabei spielen. Zunächst ist es wichtig zu verstehen, dass Bitcoin in den vergangenen 30 Tagen bereits beachtliche Kursgewinne erzielt hat. Mit rund 24 Prozent Plus wurde die Kryptowährung zum Teil von einem Anstieg im Interesse institutioneller Anleger getragen.

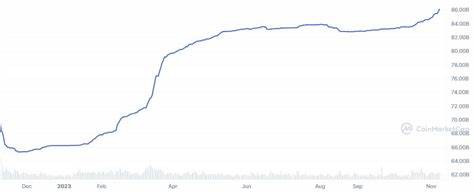

Doch gerade in den Tagen nach Bekanntgabe der möglichen Neuregelung der US-China-Handelsspannungen erreicht Bitcoin sein Drei-Monats-Hoch von knapp über 105.700 US-Dollar, konnte diese Gewinne jedoch nicht halten und fiel kurz darauf zurück auf etwa 102.000 US-Dollar. Diese Bewegung kam unerwartet, da das Handelsabkommen zunächst als positive Entwicklung für weltweite Kapitalmärkte gewertet wurde. Der Hintergrund des Deals ist eine 90-tägige Atempause bei den Importzöllen zwischen den beiden größten Volkswirtschaften der Welt.

US-Finanzminister Scott Bessent deutete an, dass die Vereinbarung unter der Voraussetzung einer ernsthaften und konstruktiven Dialogbereitschaft noch verlängert werden könnte. Diskutierte Themen wie Währungsmanipulation, Dumping von Stahlpreisen und Beschränkungen bei Halbleiterexporten zeigen auf, dass die Handelsgespräche weitreichende Auswirkungen für diverse Wirtschaftssektoren haben. Warum also reagierte Bitcoin im Gegensatz zu Aktienmärkten und anderen traditionellen Assets negativ? Ein wesentlicher Grund liegt in der sich verändernden Anlegerstimmung und den makroökonomischen Rahmenbedingungen. Mit der Aussetzung oder Reduzierung der Zölle profitieren vor allem konjunkturabhängige Unternehmen direkt. Dies sorgt für eine Stärkung der Aktienmärkte – sie sind unmittelbare Nutznießer besserer Profitmargen und gesteigerter Umsätze.

Investoren sehen hier kurzfristig mehr Perspektiven, was einen Kapitalfluss aus alternativen Assets wie Bitcoin beeinflusst. Ein weiterer wichtiger Faktor ist die Korrelation zwischen Bitcoin und traditionellen Finanzmärkten. Die Kryptowährung ist längst kein isoliertes Investment mehr und bewegt sich oft parallel zu den Entwicklungen an den Aktienbörsen. Studien zeigen, dass die 30-Tage-Korrelation von Bitcoin mit dem Aktienmarkt bis zu 83 Prozent betragen kann. Dies bedeutet, dass die Bewegungen im Aktienbereich direkten Einfluss auf die Dynamik im Kryptobereich haben.

Da der S&P 500 Futures im gleichen Zeitraum um rund sieben Prozent zulegten, wurden die Gewinne bei Bitcoin bis zu einem gewissen Maß als bereits eingepreist betrachtet. Für Anleger besteht daher wenig Anreiz, bei der neuen Marktlage weiterhin stark auf Bitcoin zu setzen, wenn sich die Aktienmärkte besser entwickeln. Gleichzeitig wirkt sich die Situation auf andere traditionelle sichere Anlagen wie Gold aus. Gold, das üblicherweise als Absicherung gegen Unsicherheiten dient, verzeichnete am Tag der Ankündigung einen Rückgang von etwa 3,4 Prozent. Dies lässt darauf schließen, dass das erneute Vertrauen in die wirtschaftliche Entwicklung und die reduzierte Handelsspannung die Nachfrage nach sicheren Häfen schwinden lässt.

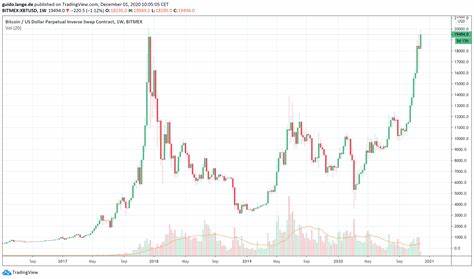

Da sowohl Gold als auch Bitcoin von vielen Investoren als „digitale Gold“-Alternative betrachtet werden, besteht auch hier eine direkte Verdrängung. Die tollste Aufwertung des US-Dollars, gemessen am US-Dollar-Index (DXY), innerhalb der letzten 30 Tage verstärkt diesen Effekt zusätzlich, denn ein stärkerer Dollar macht alternative Währungen und Anlageformen weniger attraktiv. Zu beachten ist, dass Bitcoin mittlerweile den Marktwert von Silber und sogar Google übertroffen hat. Es ist inzwischen das sechstgrößte handelbare Asset der Welt. Dieses gewaltige Wachstum spiegelt die zunehmende Bedeutung der Kryptowährung wider, führt aber auch zu Herausforderungen.

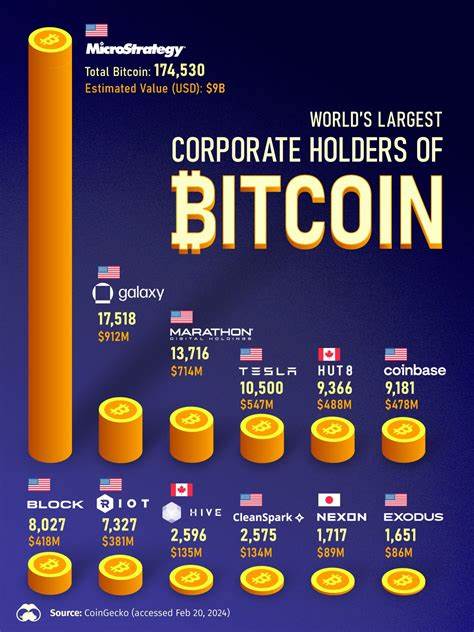

Ein Teil des Bitcoin-Markts wird von großen Institutionen dominiert. So besitzen etwa Unternehmen wie BlackRock und MicroStrategy zusammen rund 6 Prozent der zirkulierenden Bitcoin-Supply. Dies kann zu einer gewissen Abhängigkeit führen, da Investoren besorgt sind, wie das Verhalten dieser Großanleger den Markt beeinflusst. Kritiker wie Peter Schiff äußern Befürchtungen, dass steigende Durchschnittspreise bei Käufen, kombiniert mit möglichen Schulden zur Finanzierung dieser Investments, einen Preisdruck auslösen könnten, falls Verkäufe zur Schuldentilgung erfolgen müssen. Dennoch zeigen die jüngsten Zahlen einen anhaltenden Zufluss von Mitteln in US-basierte Bitcoin-ETFs im Wert von rund zwei Milliarden US-Dollar Anfang Mai.

Dies spricht klar für ein wachsendes Interesse institutioneller Investoren, welches als ein stabiles Fundament für den Preis gewertet werden kann. Die Nachfrage scheint somit weniger von spekulativen Impulsen der Kleinanleger geprägt, sondern von einer zunehmend breit gefächerten und langfristig orientierten Käuferbasis. Aus makroökonomischer Sicht dürfte der kurzfristige Rückgang des Bitcoin-Preises vielmehr als eine Konsolidierung innerhalb eines Aufwärtstrends angesehen werden. Die Anleger verschieben unter den aktuellen Rahmenbedingungen ihre Präferenzen und reallokieren Kapitalportfolios. Dabei spielt das erwartete wirtschaftliche Umfeld nach der Zollaussetzung eine zentrale Rolle.

Aktien sind aktuell die bevorzugte Anlageklasse, weil sie direkten Nutzen aus der Tarifreduktion ziehen. Die verringerten Handelsschranken sollen Firmen höhere Einnahmen ermöglichen und somit kurzfristig die Unternehmensgewinne steigern. Zusätzlich beeinflusst der aktuelle US-Dollar-Stärke-Boom die Attraktivität alternativer Währungen und Assets. Ein stärkerer Dollar ist Ausdruck von Investorenvertrauen in die US-Wirtschaft trotz teilweise gedämpfter Quartalszahlen und schwankender Marktindikatoren wie dem BIP-Wachstum oder dem Immobilienmarkt. In diesem Umfeld werden Risikoanlagen mit unmittelbarem Wirtschaftskonnex von den Kapitalmärkten bevorzugt.

Trotz der momentanen Schwäche und dem temporären Absacken des Preises bleibt die langfristige Perspektive für Bitcoin positiv. Die zunehmende institutionelle Adoption, der stetige Kapitaleinstieg in neue Investmentvehikel wie ETFs und die wachsende Bekanntheit als eigenständige Anlageklasse untermauern den Innovationsgeist und die Relevanz der Kryptowährung. Die Volatilität, die manch einer kritisiert, ist gleichzeitig ein Ausdruck der fortwährenden Marktentwicklung und der Abkehr von rein spekulativen Handlungen hin zu einem diversifizierten und professionell geführten Anlagefeld. Abschließend lässt sich festhalten, dass der Bitcoin-Preisverkauf nach dem Trump-geförderten US-China-Tarifdeal kein isoliertes Ereignis, sondern vielmehr ein komplexes Zusammenspiel aus Handelsereignissen, makroökonomischem Umfeld und der Entwicklung institutioneller Anlegerstruktur ist. Der Rückgang ist somit als Marktanpassung zu interpretieren, die die neue Wirklichkeit reflektiert.

Für Investoren macht es Sinn, nicht nur kurzfristige Nachrichten zu beachten, sondern den Gesamtmarkt im Blick zu behalten, um strategische Vorteile zu nutzen und eventuelle Risiken besser einzuschätzen. In Summe zeigt der aktuelle Kursverlauf von Bitcoin eindrucksvoll, wie eng die Kryptowährung mittlerweile mit globalen Märkten verbunden ist und wie sensibel sie auf wirtschaftspolitische Veränderungen reagiert. Die Balance zwischen traditionellen Assets und digitalen Werten wird künftig weiterhin entscheidend für die Anlageentscheidungen und das Wachstum der Kryptomärkte sein.