Die weltweite Akzeptanz von Kryptowährungen wächst stetig, und immer mehr Institutionen prüfen, wie sie digitale Assets in ihr Geschäftsmodell integrieren können. Ein besonders wichtiger Akteur in diesem Prozess ist die US-Behörde Office of the Comptroller of the Currency (OCC), die als Regulierungsinstitution für nationale Banken eine Schlüsselrolle spielt. Im Mai 2025 hat die OCC eine richtungsweisende Entscheidung getroffen: Banken wird nun offiziell gestattet, Kryptowährungen zu kaufen und zu verkaufen, die im Rahmen von Verwahrungsdiensten gehalten werden. Diese Richtlinie stellt eine bedeutende Erweiterung der Dienstleistungen dar, die Banken im Bereich digitaler Assets anbieten können, und birgt weitreichende Konsequenzen für die Finanz- und Kryptowährungsbranche. Die zuvor defensivere Haltung der OCC gegenüber Kryptowährungen hat sich deutlich gewandelt.

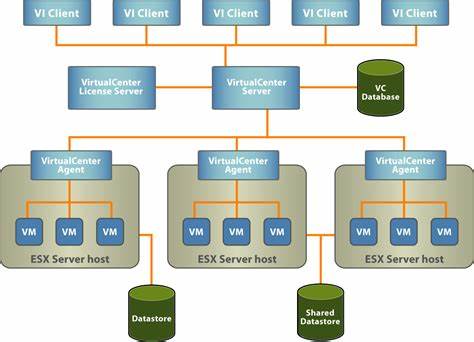

Bisher beschränkten sich viele Banken auf eine vorsichtige Beobachtung des Kryptomarktes, da regulatorische Unsicherheiten und Risiken rund um Sicherheit und Compliance oft abschreckend wirkten. Mit der neuen Klarstellung ist auch der Outsourcing-Aspekt in den Fokus gerückt: Banken können nun legitim Dienstleistungen wie die Verwahrung oder den Handel von Kryptowährungen an Drittanbieter auslagern, vorausgesetzt, diese erfüllen die strengen Anforderungen der OCC in punkto Sicherheit und Risikomanagement. Diese Richtlinie verdeutlicht, dass die OCC Kryptoverwahrung als eine natürliche Erweiterung traditioneller Bankfunktionen ansieht. Die neuen Regulierungsvorgaben schaffen ein klar umrissenes Regelwerk, das den Banken ermöglicht, digitale Assets verantwortungsvoll zu betreuen, den Handel zu erleichtern und ihren Kunden zusätzliche Serviceleistungen anzubieten. Durch die Einbindung von Subverwahrern erhalten Banken die Möglichkeit, skalierbare und zugleich sichere Infrastrukturmodelle zu nutzen, um den Anforderungen einer zunehmend digitalisierten Vermögensverwaltung gerecht zu werden.

Die geschäftlichen Chancen für Banken sind vielschichtig. Zum einen können sie ihr Produktportfolio erweitern und dadurch neue Einnahmequellen erschließen. Zum anderen bieten sie ihren Kunden den Komfort, traditionelle Bankdienstleistungen und Krypto-Produkte aus einer Hand zu erhalten. Die rechtliche Absicherung durch die OCC schafft Vertrauen bei Instituten und Anlegern gleichermaßen, da sie die Einhaltung von Compliance- und Risikoaspekten gewährleistet. Dies könnte langfristig dazu führen, dass Kryptowährungen stärker als Teil des Vermögensmanagements in den Mainstream rücken.

Darüber hinaus trägt die Entscheidung der OCC zu einer Harmonisierung der regulatorischen Landschaft bei. In einem global immer komplexer werdenden Umfeld, in dem nationale Gesetzgeber unterschiedliche Regelwerke für Kryptowährungen entwickeln, schafft die Klarstellung in den USA eine zentrale Richtlinie, auf die Banken zurückgreifen können. Dies unterstützt nicht nur die Innovationsfähigkeit der Banken, sondern stärkt auch den Schutz von Anlegern und die finanzielle Stabilität. Ein weiterer wesentlicher Aspekt ist die Bedeutung für die technologische Weiterentwicklung. Banken sind nun ermutigt, innovative Lösungen für die Verwahrung und den Handel von Kryptowährungen zu entwickeln oder in solche Technologien zu investieren.

Dies bezieht sich unter anderem auf Schnittstellen zur Blockchain-Technologie, sichere digitale Wallets und automatisierte Compliance-Prozesse. Die gesetzlichen Rahmenbedingungen schaffen die nötige Sicherheit, um diese Innovationen mit geringeren regulatorischen Risiken einzuführen. Die Auswirkungen dieser neuen OCC-Richtlinie reichen über die USA hinaus. Da viele internationale Banken auf die Regulierung in Schlüsselmärkten wie den USA achten, könnte die Entscheidung der OCC als Impuls für andere Länder und Aufsichtsbehörden dienen, ähnliche Regelungen zu prüfen oder umzusetzen. Die Integration von Kryptowährungen in das traditionelle Bankwesen wird somit weltweit beschleunigt.

Nichtsdestotrotz bleiben Herausforderungen und Risiken bestehen. Die Volatilität von Kryptowährungen stellt eine latente Gefahr für Banken und deren Kunden dar. Zudem erfordert die Implementierung von Compliance- und Sicherheitsstandards erhebliche Investitionen in Technologie und Personal. Banken müssen eng mit Regulierungsbehörden zusammenarbeiten, um sicherzustellen, dass ihre Aktivitäten im Kryptobereich transparent, sicher und rechtskonform bleiben. Insgesamt öffnet die Entscheidung der OCC Banken die Tür zu einer neuen Welt digitaler Finanzdienstleistungen.

Durch die offizielle Erlaubnis, Kryptowerte, die im Auftrag von Kunden verwahrt werden, aktiv zu handeln und zu verwalten, entsteht eine unmittelbarere Verbindung zwischen traditionellen Banken und dem dynamischen Kryptowährungsmarkt. Diese Entwicklung dürfte maßgeblich dazu beitragen, die Akzeptanz und Nutzung digitaler Assets in der breiten Bevölkerung weiter voranzutreiben und das Bankenwesen nachhaltig zu transformieren.