Ethereum hat sich als das führende Netzwerk für dezentrale Finanzanwendungen (DeFi) etabliert und bietet vielfältige Möglichkeiten für Investoren, Entwickler und Nutzer, von der neuen Finanzwelt zu profitieren. DeFi hat das Potenzial, traditionelle Finanzsysteme durch effiziente, automatisierte und transparente Lösungen zu ersetzen. Insbesondere Ethereum, mit seiner robusten Smart-Contract-Infrastruktur, bildet das Rückgrat für viele der erfolgreichsten und profitabelsten dezentralen Anwendungen. Doch welche DeFi-Anwendungen sind auf Ethereum am lukrativsten? Wie generieren sie Gewinne und welche Trends zeichnen sich in diesem dynamischen Markt ab? Die Welt der dezentralen Finanzen wird üblicherweise in verschiedene Kategorien eingeteilt: dezentrale Börsen (DEXs), Kreditplattformen und Asset-Management-Lösungen. Jede dieser Kategorien bedient unterschiedliche Marktsegmente und bietet auf ihre Weise attraktive Ertragsmechanismen.

Während im traditionellen Finanzwesen große Teile der Gewinne durch Zwischenhändler und Institutionen abgeschöpft werden, erlaubt die Automatisierung von Finanzdienstleistungen auf Ethereum eine höhere direkte Gewinnbeteiligung für Nutzer wie Liquiditätsanbieter und Tokenhalter. Dezentrale Börsen sind nach wie vor die profitabelsten DeFi-Anwendungen und vereinen zahlreiche Nutzer durch den Handel von Kryptowährungen ohne Zwischenhändler. Im Gegensatz zu zentralisierten Börsen ermöglichen DEXs den Handel durch Smart Contracts, die Orderbücher oder automatisierte Market Maker (AMMs) steuern. Diese Automatisierung reduziert Kosten und Komplexität, was höhere Ertragschancen insbesondere für Liquiditätsanbieter schafft. Die Teilnahme als Liquiditätsgeber bedeutet, dass Nutzer ihre Token in sogenannte Liquiditätspools einzahlen und im Gegenzug Gebühren aus den Handelsaktivitäten erhalten.

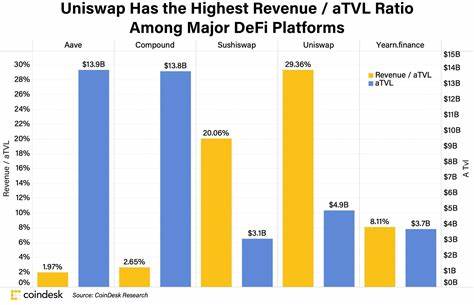

Plattformen wie Uniswap, SushiSwap oder Balancer sind hier Marktführer und konnten durch innovative Anreize konstant hohe Renditen erzielen. Neben dem traditionellen Tokenhandel werden auf DEXs auch zunehmend komplexere Finanzprodukte angeboten, was die Plattformen noch attraktiver und vielseitiger macht. Besonders in Zeiten hoher Volatilität steigen die Handelsvolumina, was zu proportional höheren Gebühren für Liquiditätsanbieter führt. Jedoch bergen DEXs auch Risiken, beispielsweise durch Impermanent Loss, einem Phänomen, bei dem Liquiditätsanbieter durch Kursveränderungen der Token in ihrem Pool Verluste erleiden können. Trotzdem bleibt die Profitabilität im Vergleich zu anderen DeFi-Sektoren besonders hoch.

Der Kreditmarkt im DeFi-Bereich bietet ein weiteres spannendes Feld für Ertragsmöglichkeiten. Plattformen wie Aave, Compound oder Maker ermöglichen Nutzern das Verleihen und Ausleihen von Kryptowährungen ohne traditionelle Zwischenhändler oder Kreditprüfungen. Mit algorithmisch gesteuerten Zinsmechanismen schaffen sie Preisfindungen, die durch Angebot und Nachfrage bestimmt werden. Kreditgeber profitieren von Zinseinnahmen, während Kreditnehmer schnelle und oft günstigere Kredite erhalten. Die Automatisierung durch Smart Contracts sorgt für Transparenz und Sicherheit im Prozess und senkt gleichzeitig Betriebskosten, sodass attraktive Zinsen möglich sind.

Das Verleihen von Token entfaltet gerade in Zeiten anhaltenden Wachstums im DeFi-Markt ein enormes Potenzial. Einige Kreditplattformen bieten zusätzlich Anreize durch Governance-Token, die den Nutzeranteil am Protokolleigentum definieren und oft selbst an Wert gewinnen. Somit profitieren Kreditgeber nicht nur von Zinszahlungen, sondern auch von der Wertsteigerung der Token. Trotz höherer Stabilität als bei Handelsaktivitäten sind auch Missbrauchsrisiken und Liquidationsprozesse von Krediten zu beachten, gerade bei volatilen Krypto-Assets. Ein weiteres bedeutendes Segment der DeFi-Welt sind Asset-Management-Protokolle, die Nutzern automatisierte Strategien zur Renditeoptimierung anbieten.

Anwendungen wie Yearn Finance oder Harvest Finance aggregieren Kapital und ermöglichen durch algorithmische Prozesse das automatische Investieren in lukrative Strategien, z.B. das Yield Farming. Yield Farming beinhaltet das Verleihen oder Bereitstellen von Liquidität in verschiedenen Pools, um die besten Zinsraten und Belohnungen zu erzielen. Diese Protokolle sind besonders für Nutzer interessant, die selbst keine komplexen Finanzstrategien entwickeln möchten, sondern über eine einfache Schnittstelle am DeFi-Markt partizipieren wollen.

Durch die Optimierung von Kapitalallokationen und ständiges Umschichten erhöhen sie die Effizienz und damit potenziell die Renditen ihrer Nutzer. Allerdings sind solche Algorithmen auch anfällig für technische Schwachstellen oder Schwankungen in den zugrundeliegenden Protokollen, weshalb ein gesundes Risiko- und Sicherheitsmanagement essenziell ist. Die steigende Nachfrage nach Ethereum-basierten DeFi-Anwendungen spiegelt sich auch in der zunehmenden Zahl von Validatoren im Ethereum 2.0 Netzwerk wider. Der Umstieg auf Proof of Stake (PoS) verspricht nicht nur eine verbesserte Skalierbarkeit und Nachhaltigkeit, sondern eröffnet neue Möglichkeiten für passives Einkommen durch Staking.

Validatoren, die als Netzwerk-Sicherheitsgaranten fungieren, erhalten Belohnungen für ihre Aktivitäten. Diese Belohnungen sind zwar kein klassischer Teil der DeFi-Anwendungen, doch sie ergänzen die Ökosystem-Verdienstmöglichkeiten und erhöhen die Attraktivität von Ethereum als Plattform erheblich. Interessant ist die Tatsache, dass viele DeFi-Protokolle inzwischen mehrere Einnahmequellen nutzen, um ihre Nachhaltigkeit zu sichern. Die Einnahmen stammen nicht nur aus Handelsgebühren oder Kreditzinsen, sondern auch aus Token-Staking, Governance-Belohnungen und Protokoll-Gebühren, die oft zur Finanzierung von Entwicklungen oder Rückkaufprogrammen verwendet werden. Diese Diversifikation führt zu stabileren Ertragsströmen für Protokoll-Schatzkammern und macht die Netzwerke widerstandsfähiger gegenüber Marktschwankungen.

Zusammenfassend lässt sich sagen, dass Ethereum weiterhin die führende Plattform für DeFi-Anwendungen bleibt, die sowohl für Investoren als auch für Nutzer zahlreiche attraktive Einnahmemöglichkeiten bieten. Dezentrale Börsen, Kreditplattformen und Asset-Management-Protokolle bilden die heutige Drehscheibe für die neue Finanzwelt und generieren durch innovative Automatisierung höhere Renditen als traditionelle Finanzsysteme. Die profitabelsten Anwendungen nutzen fortschrittliche Mechanismen, um Einnahmen gerecht zu verteilen und Nutzer langfristig an sich zu binden. Für Investoren ist es wichtig, neben den potenziellen Erträgen auch die mit DeFi verbundenen Risiken zu verstehen. Dazu zählen technische Risiken, rechtliche Unsicherheiten und Marktvolatilität.

Eine sorgfältige Due-Diligence-Prüfung der Protokolle, Diversifikation und ein klarer Anlagehorizont sind unerlässlich, um nachhaltigen Erfolg zu sichern. Abschließend bietet Ethereum eine vielfältige und dynamische Plattform mit überzeugenden Möglichkeiten für DeFi-Anwendungen, die den Finanzmarkt nachhaltig verändern. Die Profitabilität dieser Anwendungen ist ein starkes Indiz für das Wachstumspotenzial und die zunehmende Akzeptanz dezentraler Finanzsysteme in der breiten Öffentlichkeit. Wer sich schon heute mit den besten DeFi-Anwendungen auseinandersetzt, kann von den Wachstumschancen profitieren und aktiv die Zukunft der Finanzwelt mitgestalten.

![Tires Don't Work the Way You Think They Do [video]](/images/0EBFB788-7BF4-4B0F-B506-33707EF48C56)