Die Hypothekenzinsen in den USA haben am 6. Mai 2025 eine leichte Steigerung erfahren, während die Finanzmärkte auf die bevorstehende Sitzung der US-Notenbank Federal Reserve (Fed) gespannt blicken. Diese Entwicklung beeinflusst potenzielle Immobilienkäufer ebenso wie Hausbesitzer, die eine Refinanzierung ihres bestehenden Kredits anstreben. Die aktuellen Zahlen und die erwarteten Entscheidungen der Fed haben großen Einfluss auf die Richtung der Immobilienfinanzierung in den kommenden Monaten. Laut aktuellen Daten von Zillow ist der Zinssatz für eine 30-jährige Festhypothek um fünf Basispunkte auf 6,75 Prozent gestiegen.

Die 15-jährige Festhypothek erhöhte sich leicht um vier Basispunkte auf 5,99 Prozent. Diese Anpassungen sind als Reaktion auf die anstehende Fed-Sitzung zu sehen, bei der Experten kaum eine Senkung des Leitzinses erwarten. Vielmehr wird mit einer Stabilität oder sogar einem leichten Anstieg der Zinsen gerechnet. Dennoch bleibt die Lage dynamisch, da eine zukünftig aggressivere Zinssenkung seitens der Fed nach Aussage von Präsident Jerome Powell die Hypothekenzinsen bedeutend senken könnte. Bei der Betrachtung der heutigen Hypothekenzinsen sollte man beachten, dass die genannten Werte nationale Durchschnittswerte darstellen.

Lokale Unterschiede können erheblich sein und hängen auch stark von individuellen Faktoren wie der Bonität des Kreditnehmers oder der Art des Darlehens ab. Für potenzielle Kreditnehmer ist es daher wichtig, nicht nur auf den Durchschnitt zu schauen, sondern auch Angebote von verschiedenen Anbietern einzuholen und ihre eigene finanzielle Situation realistisch zu bewerten. Neben den klassischen Festhypotheken sind auch die variabel verzinsten Finanzierungsmöglichkeiten weiterhin präsent auf dem Markt. Die sogenannten Adjustable Rate Mortgages (ARMs) bieten zunächst oft einen niedrigeren Zinssatz, der sich jedoch nach einem festen Zeitraum an die Marktsituation anpasst. Aktuell liegt der Zinssatz für einen 5/1 ARM bei 7,04 Prozent, während der 7/1 ARM sogar bei 7,37 Prozent notiert.

Das bedeutet, dass viele dieser variablen Darlehen teurer sind als die Festzinsoptionen, eine Entwicklung, die in den letzten Monaten verstärkt zu beobachten ist. Diese Veränderungen machen Festzinsdarlehen für viele Kreditnehmer wieder attraktiver, da sie Planungssicherheit gewährleisten. Ein weiterer Faktor im aktuellen Zinsumfeld sind Darlehen für Mitglieder der US-Veteranen, die oft bessere Konditionen und niedrigere Zinsen erhalten. Die 30-jährige VA-Hypothek notiert derzeit bei durchschnittlich 6,32 Prozent, was im Vergleich zum Standardmarkt leicht günstiger ist. Für Veteranen kann dies eine lukrative Möglichkeit darstellen, Immobilien zu finanzieren oder bestehende Kredite zu refinanzieren.

Der Bereich der Refinanzierung ist ebenfalls von den steigenden Zinsen betroffen. Refinanzierungen sind für Hausbesitzer interessant, die entweder von niedrigeren Zinssätzen profitieren, ihre monatliche Belastung reduzieren oder ihre Restschuld schneller tilgen möchten. Die aktuellen Zinssätze für eine 30-jährige Refinanzierung liegen bei 6,81 Prozent – etwas höher als bei Neuabschlüssen. Für eine 15-jährige Refinanzierung beträgt der durchschnittliche Zinssatz 6,01 Prozent. Die höheren Konditionen bei Refinanzierungen im Vergleich zu Erstfinanzierungen sind ein üblicher Marktmechanismus, der die Risiken einer bestehenden Grundschuld widerspiegelt.

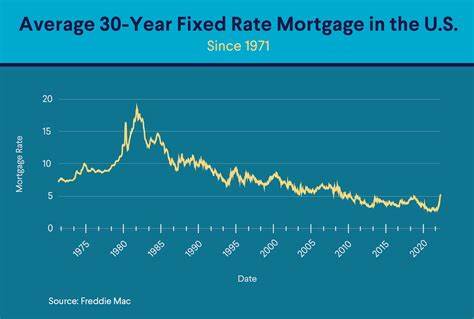

Die Frage, ob Hypothekenzinsen in diesem Jahr noch signifikant fallen werden, beschäftigt viele Marktbeobachter und Verbraucher. Ökonomen gehen davon aus, dass größere Zinssenkungen vor Ende 2025 unwahrscheinlich sind. Die Fed hatte bereits 2024 mit mehreren Leitzinssenkungen begonnen, die im Spätsommer und Herbst für gewisse Entlastungen gesorgt hatten. Seit Anfang dieses Jahres aber hat die Fed keine Senkung vorgenommen und signalisiert bei der kommenden Sitzung mit hoher Wahrscheinlichkeit erneut Beständigkeit. Die Zinsentwicklung wird daher vor allem von zukünftigen Fed-Entscheidungen, der Inflationsrate und der wirtschaftlichen Lage abhängen.

Für Hauskäufer und Kreditnehmer bedeutet dies, dass sie sich auf ein Umfeld einstellen müssen, in dem die Zinsen eher stabil bleiben oder leicht steigen können. Dies kann die Erschwinglichkeit von Immobilien beeinflussen und die Kosten für die monatlichen Raten erhöhen. Insbesondere bei größeren Darlehensvolumina summieren sich kleine Zinsanpassungen deutlich – über die Laufzeit eines Kredits werden so mehrere tausend Dollar Mehrkosten entstehen. Trotz der momentan etwas höheren Zinssätze bieten 15-jährige Festhypotheken weiterhin finanzielle Vorteile gegenüber 30-jährigen Darlehen. Bei einem Beispielkredit über 400.

000 US-Dollar mit einem Zinssatz von 6,75 Prozent und einer Laufzeit von 30 Jahren beträgt die monatliche Rate etwa 2.594 US-Dollar. Die gesamte Zinsbelastung summiert sich dabei auf über 530.000 US-Dollar. Im Vergleich dazu würde ein 15-jähriges Darlehen mit einem Zinssatz von knapp 6 Prozent zwar eine höhere monatliche Belastung von etwa 3.

373 US-Dollar bedeuten, die Zinslast während der Kreditlaufzeit ist mit rund 207.000 US-Dollar jedoch deutlich geringer. Für diejenigen, die mit der höheren monatlichen Rate umgehen können, ist dies langfristig die günstigere Variante. Wer sich nicht für den direkten Abschluss einer 15-jährigen Hypothek entscheidet, kann dennoch durch Sondertilgungen bei einer 30-jährigen Finanzierung seine Zinskosten senken und die Laufzeit verkürzen. Diese Flexibilität ermöglicht es vielen Kreditnehmern, ihre Finanzierung individuell an ihre finanzielle Situation anzupassen und dennoch von den Vorteilen einer längeren Laufzeit zu profitieren – beispielsweise durch niedrigere Basisraten oder höhere finanzielle Liquidität.

Die Wahl zwischen Festzinsdarlehen und variabel verzinsten Krediten stellt weiterhin eine wichtige Entscheidung dar, die von den persönlichen finanziellen Zielen sowie der Marktsituation abhängt. Während festverzinsliche Darlehen Sicherheit bieten, können variable Darlehen in Phasen sinkender Zinsen attraktiv sein, bergen jedoch das Risiko steigender Belastungen nach Ablauf der festen Zinsbindung. Aktuell sind variable Zinssätze im Vergleich zu Festzinsen tendenziell höher, wodurch der Reiz dieser Finanzierungsform abnimmt. Für Kreditnehmer kann es zudem sinnvoll sein, neben den Zinssätzen auch weitere Kreditnebenkosten zu berücksichtigen, wie beispielsweise Bearbeitungsgebühren, Bewertungs- und Antragskosten oder weitere Abschlüsse wie Versicherungen. Ein umfassender Vergleich der Angebote ist daher unbedingt empfehlenswert, um die Gesamtkosten langfristig zu optimieren.

Die kommende Fed-Sitzung am 7. Mai wird mit Spannung erwartet, da sie einen Leitfaden für die zukünftige Geldpolitik und somit auch für die Entwicklung der Hypothekenzinsen liefert. Die Mehrheit der Experten rechnet mit einer Zinspause, es besteht jedoch die Möglichkeit, dass die Fed in ihren Aussagen Hinweise auf zukünftige Senkungen gibt, die insbesondere das zweite Halbjahr 2025 beeinflussen könnten. Ein solcher Ausblick könnte zu leichteren Entlastungen auf dem Hypothekenmarkt führen und neue Impulse für Käufer und Refinanzierer setzen. Insgesamt zeigt die jetzige Lage am US-Hypothekenmarkt eine Phase der Anpassung und Abwägung.