Der 10-jährige US-Staatsanleihen-Note ist ein zentrales Instrument am Finanzmarkt, das für viele Investoren und Verbraucher von großer Bedeutung ist. Aber was genau verbirgt sich hinter diesem Begriff und wie wirkt er sich auf Ihre täglichen Finanzen aus? Um das zu verstehen, lohnt es sich, den Mechanismus und die Funktion dieses Finanzinstruments umfassend zu beleuchten. Ein Staatsanleihen-Note ist im Grunde genommen eine Schuldverschreibung, die vom US-Finanzministerium ausgegeben wird. Diese Anleihen dienen dazu, Geld von Investoren zu leihen, das der Staat für seine Ausgaben nutzt. Die Laufzeit ist jeweils fixiert, und im Fall des 10-jährigen Notes bedeutet das, dass der Kredit für zehn Jahre gewährt wird.

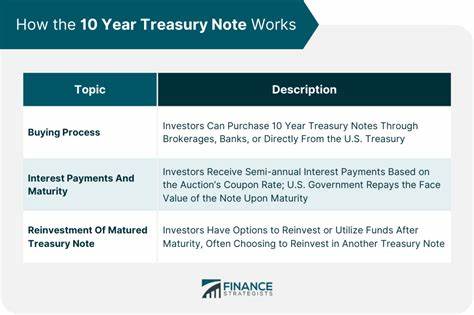

Im Gegenzug verspricht die Regierung, für diese zehn Jahre regelmäßige Zinszahlungen zu leisten. Diese Zinsen, oft als Kupon bezeichnet, sind über die gesamte Laufzeit hinweg fest verankert. Die Tatsache, dass der 10-jährige Treasury-Note von der US-Regierung ausgegeben wird, verleiht ihm ein hohes Maß an Sicherheit. Diese Anleihen gelten als nahezu risikofrei, da die Wahrscheinlichkeit eines Zahlungsausfalls durch die US-Regierung extrem gering ist. Vor allem in Zeiten wirtschaftlicher Unsicherheit oder Krisen suchen Investoren daher oft Schutz in diesen Staatsanleihen und befeuern so deren Nachfrage und Preisentwicklung.

Interessanterweise ist die Rendite des 10-jährigen Notes ein bedeutender Indikator für zahlreiche wirtschaftliche Vorgänge. Die Rendite ist die effektive Verzinsung, die ein Investor erhält, gerechnet auf den Neupreis und die zukünftigen Zinszahlungen. Sie wird oft als eine Art Benchmark herangezogen und gibt Hinweise auf die zukünftige wirtschaftliche Entwicklung, Inflationsannahmen und die allgemeine Stimmung an den Finanzmärkten. Wie beeinflusst nun der 10-jährige Treasury-Note Ihre Finanzen? Eine der unmittelbarsten Auswirkungen betrifft die Hypothekenzinsen. Bei der Aufnahme einer Immobilienfinanzierung orientieren sich die Kreditinstitute stark an den langfristigen Zinsen des 10-jährigen Notes, da dieser als Referenzzinssatz gilt.

Wenn die Rendite des Treasury-Notes steigt, erhöhen sich im Allgemeinen auch die Zinssätze für Immobilienkredite. Das bedeutet, dass die monatlichen Belastungen für Bauherren und Immobilienkäufer steigen können. Doch nicht nur Hypotheken sind betroffen. Der 10-jährige Treasury-Note hat auch Auswirkungen auf andere langfristige Kredite und Investitionen. So beeinflusst er die Konditionen für Anleihen, die von Unternehmen begeben werden, sowie die allgemeine Kreditvergabe am Markt.

Eine steigende Rendite signalisiert in vielen Fällen wachsende Inflationsängste oder eine robuste Wirtschaft, die zu höheren Zinsen führt. Umgekehrt kann ein Rückgang der Rendite auf wirtschaftliche Schwäche oder eine erwartete Geldpolitik mit niedrigen Zinsen hindeuten. Die Volatilität der Treasury-Renditen ist ebenfalls bedeutsam. Sie kann auf politische Ereignisse, geldpolitische Entscheidungen der Federal Reserve (Fed) oder weltweite wirtschaftliche Trends reagieren. Beispielsweise beeinflussen Zinssatzänderungen der Fed die Erwartungshaltungen der Investoren – was sich unmittelbar auf die Nachfrage nach Staatsanleihen und deren Renditen auswirkt.

Ein weiterer Aspekt, den viele nicht sofort sehen, ist die Art und Weise, wie das Verhältnis von Preis und Rendite bei Staatsanleihen funktioniert. Der Preis einer Anleihe und ihre Rendite bewegen sich entgegengesetzt. Steigen die Preise für die Anleihen, sinkt die Rendite und umgekehrt. Dies geschieht, weil ein Investor, der eine Anleihe zu einem höheren Preis kauft, im Verhältnis dazu weniger Rendite für seine Investition erhält. In den letzten Jahren hat sich auch die sogenannte Zinsdifferenz zwischen dem 10-jährigen Treasury und den Hypothekenzinsen verändert.

Während dieser Spread historisch meist zwischen ein und zwei Prozentpunkten lag, hat er sich in jüngerer Vergangenheit auf über zwei Prozentpunkte erweitert. Diese Entwicklung erklärt, warum die Hypothekenzinsen trotz fallender Treasury-Renditen nicht so stark zurückgingen, wie man ursprünglich erwartet hatte. Für Anleger ist der 10-jährige Treasury-Note neben dem Sicherheitsaspekt auch eine wichtige Grundlage, um das Risiko im eigenen Portfolio zu steuern. Aufgrund seiner niedrigen Volatilität gilt er als idealer Baustein, um in Kombination mit risikoreicheren Anlagen wie Aktien oder Immobilien ein ausgewogenes Investment zu erzielen. Wie kann man überhaupt in den 10-jährigen Treasury-Note investieren? In der Regel können Privatanleger diese Anleihen über Online-Plattformen wie TreasuryDirect.

gov erwerben. Der Einstieg ist auch mit kleinen Beträgen möglich, oft schon ab 100 US-Dollar. Dadurch wird dieser Markt auch für kleinere Investoren zugänglich, die von der hohen Sicherheit profitieren möchten. Beim Erwerb eines Treasury-Notes zahlt man den Nennwert, erhält über zehn Jahre halbjährliche Zinszahlungen und am Ende der Laufzeit die ursprüngliche Investitionssumme zurück. Wenn man jedoch vor Ablauf der zehn Jahre verkaufen möchte, hängt der Verkaufspreis von der aktuellen Marktlage ab.

Deshalb kann es zu Gewinnen oder Verlusten kommen, sollte man die Anleihe vorzeitig veräußern. Neben den rein finanziellen Auswirkungen hat der 10-jährige Treasury-Note auch eine Signalwirkung für die Gesamtwirtschaft. Investoren, Unternehmen und politische Entscheidungsträger nutzen die Entwicklung der Renditen zur Einschätzung der zukünftigen Zinsentwicklung und der allgemeinen Wirtschaftsentwicklung. Für den privaten Verbraucher ist es wichtig, die Dynamik des 10-jährigen Treasury-Notes zu verstehen, um bessere Finanzentscheidungen treffen zu können. Beispielsweise kann das Wissen um steigende oder fallende Renditen helfen, günstige Zeitpunkte für die Aufnahme von Krediten zu erkennen oder den richtigen Zeitpunkt für Investitionen abzupassen.

Zusammenfassend ist der 10-jährige US-Treasury-Note ein essenzielles Finanzinstrument mit weitreichenden Folgen für sämtliche Kapitalmärkte und die persönliche Finanzplanung. Er spiegelt wirtschaftliche Trends wider, legt wichtige Entscheidungsgrundlagen für Kreditinstitute fest und bietet eine sichere Anlagemöglichkeit. Wer sich mit seiner Funktionsweise auseinandersetzt, erhält wertvolle Einblicke in das komplexe Geflecht der Finanzmärkte und kann dadurch bewusster und erfolgreicher am wirtschaftlichen Geschehen teilnehmen.