In der heutigen Zeit beschäftigen sich viele Hausbesitzer mit der Frage, ob es sinnvoll sein kann, ihre bestehende Hypothek mittels eines Home Equity Line of Credit, kurz HELOC, abzulösen. Während die Idee auf den ersten Blick verlockend erscheinen mag, gibt es zahlreiche Aspekte, die berücksichtigt werden müssen, bevor man solch eine finanzielle Entscheidung trifft. Ein HELOC ist eine revolvierende Kreditlinie, die auf dem Eigenkapital des Hauses basiert. Dies bedeutet, dass der Kreditnehmer Zugriff auf einen bestimmten Kreditrahmen hat, basierend auf dem Wert der Immobilie abzüglich der bestehenden Hypothek. Die Zinsen werden nur auf den tatsächlich abgerufenen Betrag berechnet, und oft sind die Zinssätze variabel, was zu unterschiedlichen monatlichen Zahlungen führen kann.

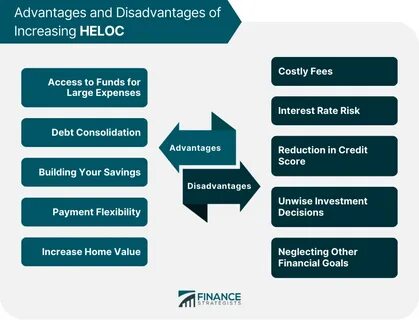

Ein wesentlicher Vorteil eines HELOC ist die Flexibilität. Im Gegensatz zu einer klassischen Hypothek, die feste monatliche Raten und Laufzeiten hat, können Hausbesitzer mit einem HELOC während der sogenannten Zeichnungsphase Geld abheben und teilweise auch zurückzahlen, um Zinskosten zu sparen. Manche Kreditnehmer nutzen diesen Mechanismus, um Schulden mit höheren Zinsen zu konsolidieren oder um Renovierungen und größere Anschaffungen zu finanzieren. Doch die Frage, ob man eine komplette Hypothek mit einem HELOC ablösen sollte, ist komplex. Die Tatsache, dass die Zinssätze bei einem HELOC oft niedriger sind als bei einer Standard-Hypothek, verlockt viele.

Vor allem in Zeiten sinkender oder niedriger Zinsen kann ein HELOC attraktive Zinskonditionen bieten. Jedoch sind diese Zinsen variabel und können sich im Laufe der Zeit erhöhen. Das bedeutet, dass die monatlichen Zahlungen steigen können, was zu finanziellen Belastungen führen kann, wenn keine ausreichende Budgetplanung erfolgt. Im Gegensatz dazu bieten viele traditionelle Hypotheken festverzinsliche Laufzeiten, die Sicherheit über die gesamte Dauer des Kredits bieten. Ein weiterer wichtiger Aspekt ist die Tilgung.

Eine klassische Hypothek beinhaltet eine klare Tilgungsstruktur, die den Kreditnehmer während der Laufzeit zum Schuldenabbau verpflichtet. Dagegen muss bei vielen HELOCs nur während der Zeichnungsphase Zinsen gezahlt werden, und die Tilgung erfolgt entweder am Ende der Kreditlaufzeit oder optional während der Laufzeit. Dies kann dazu führen, dass der Kreditnehmer das Darlehen nicht aktiv reduziert und somit am Ende vor einer großen Rückzahlungsforderung steht, was eine erhebliche finanzielle Belastung bedeuten kann. Für Personen, die diszipliniert tilgen wollen, ist das Risiko hier also größer. Beim Ablösen der Hypothek mit einem HELOC sollte man auch die Kosten beachten, die durch die Kreditaufnahme entstehen.

Auch wenn die Zinsen oft günstiger erscheinen, können Abschlussgebühren, Bewertungskosten für die Immobilie und mögliche Vorfälligkeitsentschädigungen der ursprünglichen Hypothek die Ersparnis teilweise oder ganz aufzehren. Es ist ratsam, diese Kosten genau zu kalkulieren und in die Entscheidung mit einzuberechnen. Die Sicherheit des Kredits ist ebenfalls ein Thema. Ein HELOC ist durch das Eigenheim besichert, was bedeutet, dass bei Zahlungsausfällen die Immobilie auf dem Spiel steht. Wird die Hypothek durch ein HELOC ersetzt, bleibt das Risiko bestehen; jedoch können variable Zinsen und weniger strenge Tilgungsanforderungen dazu verleiten, sich finanziell zu übernehmen.

Dies gilt insbesondere bei unsicherer Einkommenssituation oder wirtschaftlichen Schwankungen. Darüber hinaus gibt es bei der Entscheidung auch steuerliche Überlegungen. In Deutschland sind die Zinsen von privat genutzten Immobilienkrediten grundsätzlich nicht steuerlich absetzbar, anders als bei vermieteten Immobilien. Allerdings können Renovierungsmaßnahmen, die mit einem HELOC finanziert werden, unter bestimmten Voraussetzungen steuerlich geltend gemacht werden. Es ist daher ratsam, einen Steuerberater zu konsultieren, um die individuellen Möglichkeiten und Vorteile zu prüfen.

Es gibt auch Gründe, warum ein HELOC als Ergänzung zur bestehenden Hypothek sinnvoll sein kann, ohne die komplette Ablösung. Viele Hausbesitzer nutzen den HELOC zur kurzfristigen Liquiditätsbeschaffung oder um flexibel auf finanzielle Bedürfnisse zu reagieren, während sie die langfristige Sicherheit und Planung einer festen Hypothek beibehalten. Diese Kombination bietet zum Teil das beste aus beiden Welten. Um herauszufinden, ob das Ablösen der Hypothek mit einem HELOC für Sie infrage kommt, sollten Sie Ihre finanzielle Situation, Ihre Zukunftspläne und Ihre Risikobereitschaft gründlich analysieren. Eine fundierte Beratung bei Banken, Finanzberatern oder unabhängigen Experten ist hierbei unerlässlich.

Nur so kann sichergestellt werden, dass die Entscheidung langfristig vorteilhaft ist und keine unerwarteten Schwierigkeiten entstehen. Insgesamt bietet ein HELOC attraktive Möglichkeiten, die finanzielle Flexibilität zu erhöhen. Doch die Ablösung einer bestehenden Hypothek sollte nicht leichtfertig vorgenommen werden, da variable Zinssätze, Tilgungsmodalitäten und zusätzliche Kosten ebenso bedacht werden müssen wie die eigene finanzielle Stabilität. Ein ausgewogener Ansatz, der die individuellen Bedürfnisse und Rahmenbedingungen berücksichtigt, ist entscheidend für eine erfolgreiche Kreditstrategie rund um die Immobilie.