Die Federal Deposit Insurance Corporation (FDIC) spielt eine entscheidende Rolle im amerikanischen Finanzsystem, indem sie Einleger schützt und das Vertrauen in Banken stärkt. In den letzten Jahren hat die FDIC jedoch mit verschiedenen Herausforderungen zu kämpfen, darunter Debanking-Praktiken, die wachsende Krypto-Branche und der Bedarf an Reformen. In diesem Artikel werfen wir einen Blick auf diese Themen und ihre Auswirkungen auf die Zukunft der FDIC und des Finanzsektors insgesamt. Debanking bezieht sich auf die Praxis von Banken, bestimmte Kunden oder Branchen abzulehnen, eine zunehmend prominente Strategie, insbesondere bei Kunden, die mit höherem Risiko oder regulatorischen Herausforderungen verbunden sind. Zahlreiche kleine Unternehmen, insbesondere im Krypto- und Cannabis-Sektor, berichten von Schwierigkeiten beim Zugang zu Bankdienstleistungen.

Diese Praxis hat zu einem wachsenden Gefühl der Marginalisierung in bestimmten Wirtschaftszweigen geführt, was auch durch die Befürchtungen um Geldwäsche und andere illegale Aktivitäten verstärkt wird. Die FDIC muss eine Balance finden zwischen der Sicherstellung der Finanzintegrität und der Unterstützung innovativer Geschäftsmodelle. Die Krypto-Branche hat in den letzten Jahren einen enormen Aufschwung erlebt, was neue Möglichkeiten, aber auch Herausforderungen mit sich bringt. Digitalwährungen und deren Handel stellen traditionelle Banken vor neue Herausforderungen, einschließlich der Notwendigkeit, innovative Technologien zu integrieren und gleichzeitig die Vorschriften einzuhalten. Die FDIC hat bisher eher vorsichtige Schritte unternommen, während sie gleichzeitig versucht, sich an die ständig verändernde Landschaft anzupassen.

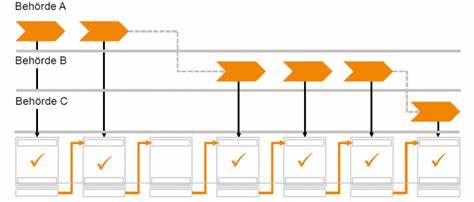

Diese langsame, aber sichere Annäherung könnte die Position der FDIC als Aufsichtsbehörde untergraben, wenn sie nicht proaktiv handelt. Ein wesentlicher Aspekt des Berührungspunktes zwischen Debanking und Kryptowährungen ist die Notwendigkeit von Reformen im regulatorischen Rahmen. Die Finanzregulierungsbehörden, einschließlich der FDIC, stehen unter Druck, klare Richtlinien zu entwickeln, die sowohl traditionelle Bankpraktiken als auch neue Technologien abdecken. Diese Reformen sind entscheidend, um ein sicheres und potenzialreiches Umfeld für FinTechs zu schaffen und gleichzeitig den Schutz der Verbraucher zu gewährleisten. Die DEFI, oder dezentrale Finanzen, stellt ein weiteres aufregendes, wenn auch herausforderndes Element für die FDIC dar.

DEFI-Plattformen ermöglichen es Benutzern, Finanztransaktionen ohne Zwischenhändler durchzuführen. Diese Innovation könnte die Grundprinzipien traditioneller Bankdienstleistungen infrage stellen und gleichzeitig Regulierungsbehörden vor große Herausforderungen stellen. Die FDIC muss auf diese Entwicklungen reagieren, um die Relevanz ihres Modells in einer zunehmend desentralisierten Finanzwelt zu bewahren. Ein weiterer wichtiger Punkt ist die Notwendigkeit der Bildung. Sowohl Regulierungsbehörden als auch Verbraucher müssen besser informiert werden, um fundierte Entscheidungen über ihre Finanztransaktionen und -dienstleistungen treffen zu können.

Die FDIC könnte in Zukunft eine aktiver Rolle bei der Aufklärung der Öffentlichkeit zu den Risiken und Chancen von Krypto und anderen neuen Finanzprodukten übernehmen. Die Frage des Zugangs zu Bankdienstleistungen, insbesondere für unterrepräsentierte Gruppen und Unternehmen, wird ebenfalls immer wichtiger. Debanking hat spezielle Auswirkungen auf diese Gruppen, die oft auf bankgestützte Dienstleistungen angewiesen sind, um am wirtschaftlichen Leben teilzuhaben. Die FDIC muss sich darum bemühen, dieses Ungleichgewicht zu adressieren, sei es durch politische Reformen oder durch Partnerschaften mit FinTechs, die gezielt darauf abzielen, unterversorgte Märkte zu erreichen. Zukünftige Reformen könnten auch beinhalten, wie Banken mit digitalen Währungen umgehen.

Regulierungsbehörden weltweit prüfen, wie sie Krypto-Assets behandeln sollten. Die FDIC sollte die Entwicklungen nicht ignorieren, sondern proaktiv nach Lösungen suchen, die eine Balance zwischen der Förderung von Innovation und dem Schutz der Finanzstabilität bieten. Zusammenfassend lässt sich sagen, dass die FDIC an einem entscheidenden Punkt steht. Die Herausforderungen durch Debanking und die rasante Entwicklung von Kryptowährungen und dezentralen Finanzsystemen erfordern proaktive Überlegungen und Anpassungen. Die Umsetzung von Reformen, die sowohl den Bedürfnissen von Verbrauchern als auch den Anforderungen an die Finanzstabilität gerecht werden, ist unerlässlich.

Durch die aktive Auseinandersetzung mit diesen Themen kann die FDIC nicht nur ihre eigene Relevanz sichern, sondern auch zum stabilen Wachstum eines sich ständig verändernden Finanzsystems beitragen. Der Weg nach vorne erfordert Weitsicht und Engagement für eine inklusive und innovative Finanzlandschaft.