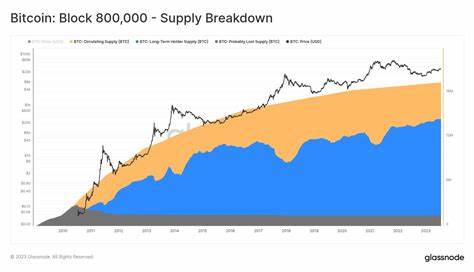

Bitcoin erlebt eine Phase der zunehmenden Angebotsknappheit, die von der wachsenden Zahl sogenannter „uralter“ Bitcoin-Besitzer hervorgerufen wird – Anleger, die ihre Bitcoins bereits seit über zehn Jahren halten. Diese Entwicklung hat einen bemerkenswerten Wendepunkt in der Dynamik des Bitcoins geschaffen, bei der die Menge der Bitcoins, die in den Bestand alter Halter übergehen, die Anzahl der neu geschürften Coins täglich übertrifft. Dieses Phänomen könnte tiefgreifende Auswirkungen auf Angebot und Nachfrage des digitalen Assets haben und den Weg zu erheblichen Preissteigerungen bereiten. Die Grundlagen des Bitcoin-Angebots beruhen auf einem vordefinierten Maximalwert von 21 Millionen Coins, der nicht überschritten werden kann. Bis dato wurden etwa 19,9 Millionen Bitcoins geschürft, was rund 94,66 Prozent der Gesamtmenge entspricht.

Während die Menge der neu emittierten Coins pro Tag im Zuge der regelmäßigen Halving-Ereignisse alle vier Jahre stetig abnimmt, wächst zugleich der Anteil an Bitcoins, die von langfristigen Anlegern gehalten werden – den sogenannten „ancient holders“ oder „uralten Haltern“. Die aktuelle Rate, mit der Bitcoins diesen langfristigen Status erreichen, liegt bei 550 Coins täglich und übertrifft damit die tägliche Neuemission von 450 Coins. Diese zunehmende Konzentration von Bitcoins in den Händen von Anlegern, die ihre Bestände über Jahre hinweg unberührt lassen, führt zu einer signifikanten Verknappung des überhaupt verfügbaren Angebots. Laut aktuellen Daten sind bereits 17 Prozent des gesamten Bitcoin-Bestands als illiquide einzustufen, da sie sich in den Wallets von Besitzern befinden, die seit über einem Jahrzehnt keine Transaktionen durchgeführt haben. Prognosen zufolge könnte dieser Anteil bis 2026 auf bis zu 30 Prozent ansteigen, wodurch ein immer größerer Teil des Bitcoin-Angebots nicht mehr aktiv am Handel teilnimmt.

Diese Verknappung wirkt sich direkt auf die Marktmechanik von Bitcoin aus. Wenn weniger Coins auf dem Markt frei verfügbar sind, trifft eine steigende Nachfrage auf ein begrenztes Angebot, was in der Regel Preissteigerungen nach sich zieht. Hinzu kommt ein zunehmendes Interesse und eine wachsende Kapitalzufuhr durch institutionelle Investoren. Laut einem Bericht von Bitwise werden die Zuflüsse institutionellen Kapitals in Bitcoin bis 2025 voraussichtlich bei 120 Milliarden US-Dollar liegen und könnten bis 2026 sogar auf 300 Milliarden US-Dollar ansteigen. Die institutionelle Beteiligung am Bitcoin-Markt erfolgt auf vielfältigen Ebenen.

So gibt es Überlegungen, dass manche Nationen einen Teil ihrer Goldreserven in Bitcoin umschichten könnten. Ein Beispiel ist die potenzielle Reallokation von bis zu fünf Prozent der Goldbestände, was einem Gegenwert von etwa 161,7 Milliarden US-Dollar entspricht. Auch einzelne US-Bundesstaaten erwägen bereits Bitcoin-Investitionen im zweistelligen Milliardenbereich. Vermögensverwaltungsplattformen und börsennotierte Unternehmen zeigen ebenfalls verstärktes Interesse, indem sie ihre Bitcoin-Bestände weiter ausbauen. Dieses Zusammenwirken aus schwindender Liquidität aufgrund langanhaltender Halteperioden und wachsendem institutionelle Kapitalzuwachs führt zu einem immer engeren Marktumfeld.

Die schwindende Zahl an frei verfügbaren Bitcoins könnte die Voraussetzungen schaffen, um das bisher ungeahnte Preisniveau von einer Million US-Dollar pro Bitcoin zu erreichen. Dafür wäre eine Marktkapitalisierung von etwa 21 Billionen US-Dollar notwendig, was einer Verzehnfachung der aktuellen Marktkapitalisierung von rund 2,1 Billionen US-Dollar entsprechen würde. Historische Preisentwicklungen nach früheren Bitcoin-Halvings bieten zusätzliche Anhaltspunkte für diese zu erwartende Rally. Nach den Halving-Events in den Jahren 2013, 2017 und 2021 folgten jeweils signifikante Kursanstiege, die durch eine Verknappung des Angebots und einen gestiegenen Nachfrageüberhang begünstigt wurden. Die gegenwärtigen Marktbedingungen deuten somit auf eine ähnliche Preisentwicklung hin.

Dennoch gibt es auch Herausforderungen und Risiken, die im komplexen Ökosystem von Bitcoin berücksichtigt werden müssen. So zeigen sich nach dem US-Präsidentschaftswahljahr 2024 verstärkte Schwankungen im Verhalten auch der „uralten“ Bitcoin-Besitzer. Die Analyse von Angebotsveränderungen belegt, dass an rund zehn Prozent der Handelstage Bitcoins aus dem Bestand jenseits der zehn Jahre verkauft wurden – ein Wert, der fast vier Mal höher ist als der historische Durchschnitt. Lieferungen aus dem Fünf-Jahres-Bestand nahmen sogar an 39 Prozent der Handelstage ab. Diese Verkaufsaktivitäten spiegeln eine erhöhte Volatilität wider und könnten vorübergehende Preisrücksetzer zur Folge haben.

Darüber hinaus wurde 2024 aufgrund von risikoscheuen Verhaltensweisen großer Vermögensverwaltungen wie Morgan Stanley und Goldman Sachs eine Nachfrage in Höhe von etwa 35 Milliarden US-Dollar zurückgehalten. Solche Marktreaktionen verdeutlichen, dass das institutionelle Kapitalflusspotenzial zwar enorm ist, aber auch von makroökonomischen und politischen Ereignissen sowie von regulatorischen Rahmenbedingungen beeinflusst wird. Das langfristige Bild bleibt dennoch von steigender Verknappung und wachsender institutioneller Nachfrage geprägt. Die Analysen führen zu der Prognose, dass bis 2026 circa 30 Prozent des Bitcoin-Angebots als illiquide gelten könnten und somit nicht am täglichen Handel teilnehmen. In Kombination mit steigenden Zuflüssen institutioneller Gelder formiert sich ein Szenario, in dem das zum Handel verfügbare Bitcoin-Angebot signifikant eingeschränkt wird.

Diese Angebotsreduktion ist ein entscheidender Faktor für die Preisbildung und dürfte das langfristige Preisziel von einer Million US-Dollar für einen Bitcoin stützen. Das Zusammenspiel aus begrenztem Angebot, wachsender Begehrtheit und zunehmender Marktdisziplin der Halter schafft eine Grundlage für potenziell beeindruckende Wertsteigerungen. Abschließend zeigt die Analyse, dass die aktuellen Angebotsdynamiken von Bitcoin einen strukturellen Wandel markieren. Der Anteil „uralter“ Bitcoin-Besitzer, verstärkt durch institutionelle Investitionen, zieht die verfügbare Liquidität stark zusammen. Auch wenn Marktschwankungen temporäre Angebotsveränderungen hervorrufen können, setzen die fundamentalen Bedingungen die Bühne für eine langfristige Angebotsverknappung und steigende Preise.

Für Investoren und Beobachter bleibt es spannend zu sehen, wie diese Angebotsknappheit die künftige Kursentwicklung von Bitcoin beeinflussen wird und ob die magische Marke von einer Million US-Dollar in Reichweite liegt.