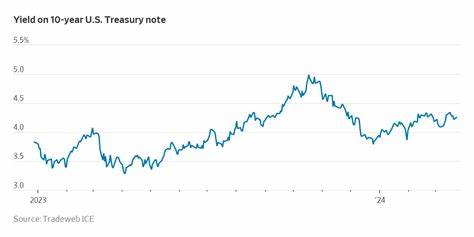

In den letzten Monaten hat sich die Dynamik an den Finanzmärkten spürbar verändert. Trotz der weit verbreiteten Erwartungen an Zinssenkungen der US-Notenbank steigen die Renditen für US-Staatsanleihen weiterhin. Diese scheinbar widersprüchliche Situation wirft Fragen auf und beleuchtet die komplexen Zusammenhänge zwischen Zinspolitik, Inflationserwartungen und dem globalen Wirtschaftsklima. Zunächst ist es wichtig zu verstehen, was die Renditen von Staatsanleihen bestimmen und welche Faktoren hier eine maßgebliche Rolle spielen. Die Renditen steigen in der Regel, wenn die Nachfrage nach Anleihen sinkt oder wenn die Anleger höhere Risiken wahrnehmen.

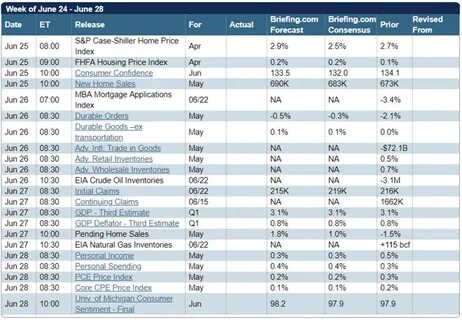

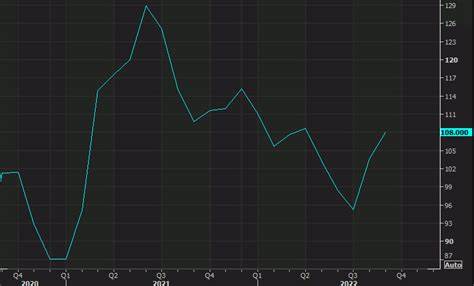

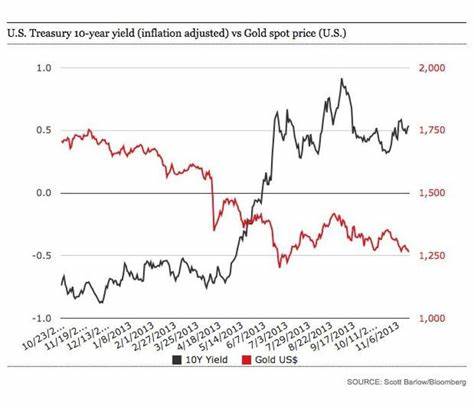

Angesichts der Prognosen einer potenziellen Zinssenkung könnte man annehmen, dass es zu einem Anstieg der Nachfrage nach Anleihen kommt, da niedrigere Zinsen die Attraktivität von festverzinslichen Wertpapieren erhöhen. Doch das Gegenteil scheint der Fall zu sein. Ein wesentlicher Grund für den Anstieg der Renditen kann in den Erwartungen der Anleger hinsichtlich der Inflation und der wirtschaftlichen Erholung liegen. Trotz der Erwartungen, dass die Federal Reserve (Fed) die Zinsen senken wird, um die Wirtschaft zu stützen, gibt es gleichzeitig Anzeichen für eine robuste wirtschaftliche Aktivität. Arbeitsmarktzahlen zeigen eine Stärke, die über den Prognosen liegt, und die Konsumausgaben bleiben stabil.

Diese Faktoren führen zu einer erhöhten Nachfrage nach Waren und Dienstleistungen, was wiederum Inflationsdruck erzeugen kann. Eine weitere Erklärung für den Anstieg der Renditen sind die geopolitischen Unsicherheiten, die die Märkte belasten. Konflikte, Handelsstreitigkeiten und andere politische Unruhen können die Risikobereitschaft der Anleger beeinflussen. In Zeiten von Unsicherheit neigen Investoren dazu, in sicherere Anlagen wie Staatsanleihen zu flüchten, was kurzfristig zu sinkenden Renditen führt. Wenn jedoch die Unsicherheit über potenzielle Zinssenkungen und die Bereitschaft der Fed, die Geldpolitik zu lockern, ungewiss bleibt, könnte dies die Renditen ebenfalls in die Höhe treiben.

Ein weiterer wichtiger Aspekt sind die weltweiten Finanzströme. Ein Anstieg der Renditen kann auch durch externe Faktoren beeinflusst werden, wie etwa durch die wirtschaftlichen Entwicklungen in anderen Ländern und deren Zinspolitik. Wenn beispielsweise andere große Volkswirtschaften, wie die Europäische Union oder China, ebenfalls Anzeichen einer wirtschaftlichen Erholung zeigen, könnte dies dazu führen, dass Investoren ihre Mittel in die US-Wirtschaft verlagern, was zu einem Anstieg der Renditen führt. Die relative Stärke des US-Marktes könnte in diesem Fall den Anstieg der Staatsanleihen-Renditen erklären, trotz der internen Erwartungen an Zinssenkungen. Zudem ist die aktuelle Lage an den Finanzmärkten von einer anhaltenden Unsicherheit geprägt.

Diese trägt dazu bei, dass Anleger nicht bereit sind, langfristige Verpflichtungen zu höheren Preisen einzugehen. Dies führt dazu, dass kurzfristige Schwankungen an den Märkten zu einem Anstieg der Renditen führen können, wenn Investoren ihre Portfolios anpassen. Das Schielen auf Zinssenkungen geht daher oft einher mit einem Anstieg der Risikoprämien und einer Erhöhung der Renditen. Es ist auch wichtig, die Rolle der Anlegerpsychologie zu betrachten. Die Erwartung an Zinssenkungen kann dazu führen, dass Investoren zu optimistisch werden und sich auf eine wirtschaftliche Erholung konzentrieren, die noch nicht vollständig eingetreten ist.

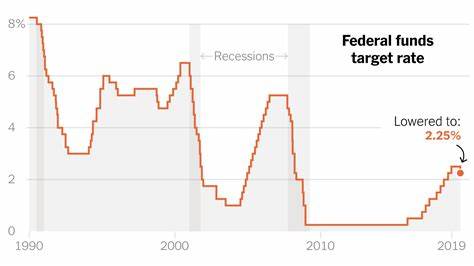

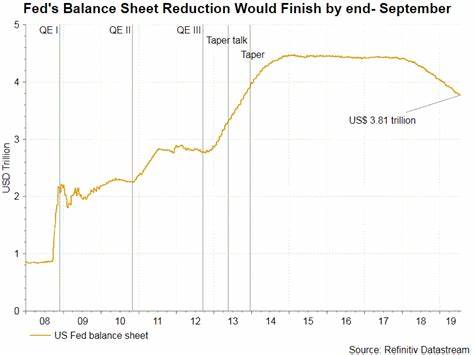

Diese Art von Überoptimismus kann Renditen in die Höhe treiben, da Anleger beginnen, Risiken einzugehen, um von einer möglichen Zinswende zu profitieren. Wenn die Märkte schließlich anfangen, die Auswirkungen dieser Vorzeichen zu berücksichtigen, kann es zu plötzlichen und unerwarteten Bewegungen in den Renditen kommen. Ein weiterer Punkt, der nicht vergessen werden sollte, ist die Rolle der Zentralbanken. Die Fed hat in der Vergangenheit durch ihre Kommunikationsstrategien erheblichen Einfluss auf die Markterwartungen genommen. Daher können auch subtile Hinweise aus den Äußerungen der Zentralbankbeamten große Reaktionen auf den Märkten auslösen.

Wenn die Fed beispielsweise signalisiert, dass sie eine Zinssenkung in Betracht zieht, jedoch gleichzeitig darauf hinweist, dass die wirtschaftlichen Bedingungen robust sind, könnte dies zu einem Anstieg der Renditen führen, weil die Märkte diese gemischten Signale neu bewerten. Letztlich ist die Entwicklung der Renditen von US-Staatsanleihen ein faszinierendes Beispiel für das Zusammenspiel zwischen verschiedenen markt- und wirtschaftsbezogenen Faktoren. Der Anstieg der Renditen trotz der Erwartungen an Zinssenkungen zeigt, wie komplex und repräsentativ die Märkte für die Gesamtlage der Wirtschaft sind. Statt einfach nur auf Zinssenkungen zu reagieren, betrachten die Investoren ein komplettes Bild von wirtschaftlichen Indikatoren, geopolitischen Risiken und globalen wirtschaftlichen Trends. Zusammenfassend lässt sich sagen, dass der Anstieg der Treasury-Renditen trotz der Erwartungen an Zinssenkungen auf eine Vielzahl von Faktoren zurückzuführen ist.

Die心理적 Zusammensetzung der Anleger, wirtschaftliche Fundamentaldaten und geopolitische Entwicklungen tragen allesamt zu einem komplexen Umfeld bei, in dem einfache Erklärungen oft nicht ausreichen. Beobachter der Märkte sollten weiterhin aufmerksam sein und die Entwicklungen im Auge behalten, da die Dynamik der Finanzmärkte stetig im Fluss ist und sich die Lage jederzeit wandeln kann.