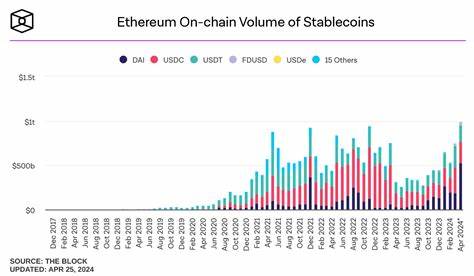

Im Jahr 2025 erlebt Ethereum eine beeindruckende Renaissance im Bereich der dezentralisierten Finanzen (DeFi). Das Netzwerk, das in der Vergangenheit mit Konkurrenz durch Layer-2-Lösungen und alternative Blockchains zu kämpfen hatte, gewinnt nun massiv an Boden zurück. Ein maßgeblicher Faktor für diesen Aufschwung ist die enorme Zunahme von Transaktionen durch automatisierte Bots, die ein Volumen von 480 Milliarden US-Dollar im Bereich der Stablecoin-Transfers erreichen. Der Fokus auf stabile digitale Währungen scheint Ethereum nicht nur wieder ins Rampenlicht zu rücken, sondern weist auch auf eine tiefgehende Veränderung im Nutzungsverhalten und der Akzeptanz von DeFi-Anwendungen hin. Stablecoins gelten als Basisbaustein für den künftigen Erfolg von Ethereum im realen Wirtschaftsleben.

Sie bieten das Potenzial, schnelle, sichere und grenzüberschreitende Zahlungen effizient abzuwickeln und fungieren als Brücke zwischen traditionellen Finanzsystemen und der Blockchain-Technologie. Besonders in Schwellenländern steigt die Nachfrage nach solchen Zahlungsmitteln, da sie Währungsvolatilität umgehen und zuverlässige Wertaufbewahrung gewährleisten können. Die Rolle der automatisierten Bots in diesem Prozess ist umstritten, aber zunehmend anerkannt. Während solche Bots in der Vergangenheit oft mit negativen Praktiken wie Sandwich-Attacken oder der Ausbeutung von sogenanntem Maximal Extractable Value (MEV) assoziiert wurden, zeigen aktuelle Entwicklungen, dass sie einen bedeutenden Beitrag zur Marktliquidität und Effizienz leisten. Im Mai 2025 wurden allein auf Ethereum Layer-1 fast fünf Millionen Stablecoin-Transfers durch Bots abgewickelt, was die höchste je verzeichnete Zahl darstellt.

Automatisierte Handelsstrategien und Liquiditätsbereitstellung sorgten dafür, dass Stablecoin-Swaps erstmals die Spitzenposition im Handelsvolumen auf dezentralen Börsen (DEX) einnahmen. Der anhaltende Rückgang der Transaktionsgebühren auf Ethereum hat maßgeblich zu dieser Trendwende beigetragen. Insbesondere im ersten Quartal 2025 ermöglichte die Senkung der Netzwerkgebühren eine Abwanderung der Liquidität und der aktiven Nutzer zurück von Layer-2-Netzwerken und konkurrierenden Blockchains zum Hauptnetz. Das Ergebnis war eine Steigerung der Marktkapitalisierung von Stablecoins auf Ethereum Layer-1 um 11 Prozent im laufenden Jahr, während die kombinierten Stablecoin-Bestände auf Layer-2-Plattformen sich nur minimal verringerten. Dieser Trend signalisiert, dass Nutzer und Trader den Nutzen des Ethereum-Mainnets als langfristige Infrastruktur für DeFi zunehmend wiederentdecken.

Die größten Profiteure dieser Entwicklung sind Stablecoins mit hoher Akzeptanz und Stabilität, allen voran der USDC von Circle, der mittlerweile zum meistgehandelten Vermögenswert auf Ethereum avanciert ist. Diese Verschiebung spiegelt insgesamt eine stärkere Ausrichtung auf reale Anwendungsfälle und Nutzenorientierung im DeFi-Sektor wider. Anleger und Nutzer fokussieren sich weniger auf volatile Spekulationsassets, sondern bevorzugen stabile Zahlungsmittel, die echte finanzielle Probleme lösen können. Dennoch sind auch Herausforderungen geblieben. Die Fragmentierung der Liquidität und hohe Gebühren auf manchen Netzwerkebenen stellen weiterhin Hürden dar.

Die anhaltende Segmentierung in mehrere Layer trotz der Rekombination von Nutzerinteressen erschwert eine nahtlose und kostengünstige Abwicklung von Transaktionen. Experten betonen, dass die Zukunft von Ethereum stark von der Fähigkeit abhängt, diese Probleme zu adressieren und eine harmonische Integration zwischen Layer-1 und Layer-2 zu gewährleisten. Nur so kann sich Ethereum als führendes Settlement-Layer für Stablecoins und DeFi-Anwendungen dauerhaft behaupten. Ein weiterer Spannungsbogen ergibt sich aus der Balance zwischen der Rolle der Bots und deren Regulierung oder Kontrolle. Während sie zur Effizienzsteigerung beitragen und Liquidität bereitstellen, müssen schädliche Praktiken und übermäßige Risiken vermieden werden.

Hier ist ein intelligentes Zusammenspiel von technologischen Innovationen, Protokollentwicklungen und möglicherweise regulatorischen Rahmenbedingungen notwendig, um Vertrauen und Stabilität im Ökosystem zu fördern. Die aktuellen Daten und Entwicklungen bei Ethereum unterstreichen eine wichtige strategische Ausrichtung: DeFi ist nicht nur ein Markt für spekulative Token, sondern entwickelt sich zunehmend zu einem integralen Bestandteil des globalen Zahlungsverkehrs und der digitalen Finanzwelt. Ethereum ist dabei gut positioniert, seine Vorreiterrolle auszubauen, wenn es gelingt, technische Grenzen zu überwinden und nachhaltige, nutzerfreundliche Lösungen anzubieten. Insgesamt zeigt sich, dass die Zukunft von Ethereum maßgeblich von der erfolgreichen Integration von Stablecoins, der Optimierung der Netzwerkstruktur und der produktiven Nutzung von algorithmischen Bots abhängt. Dieser Wandel könnte die DeFi-Landschaft neu definieren und Ethereum als das zentrale Rückgrat eines dezentralisierten Finanzsystems etablieren, das weit über Spekulation hinauszugehen verspricht.

Für Investoren, Entwickler und Nutzer bedeutet dies spannende Möglichkeiten und die Notwendigkeit, die Dynamik des Netzwerks aufmerksam zu beobachten und aktiv mitzugestalten.