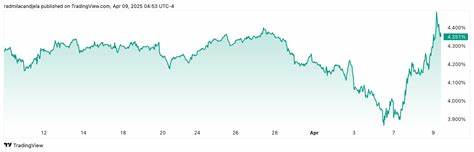

Die jüngste Veröffentlichung der US Treasury I Bonds mit einer Rendite von 4 % hat bei vielen Anlegern Interesse geweckt, auch wenn sich dieser Zinssatz auf den ersten Blick eher moderat anhört. Dennoch handelt es sich bei den I Bonds um ein durchaus attraktives Anlageinstrument, das vor allem in einem von Inflation und wirtschaftlicher Volatilität geprägten Umfeld viele Vorteile bietet. Im Folgenden wird erläutert, warum es sich lohnt, diese US-Staatsanleihen in Betracht zu ziehen und welche Aspekte sie besonders interessant machen. I Bonds sind inflationsgeschützte Wertpapiere, die vom US-Finanzministerium ausgegeben werden. Ihre Besonderheit liegt darin, dass die Verzinsung aus zwei Komponenten besteht: einem festen Zinssatz und einem variablen Inflationsanteil, der sich alle sechs Monate entsprechend der offiziellen Inflationsrate anpasst.

Das bedeutet, dass Anleger von einem gewissen Schutz gegen steigende Verbraucherpreise profitieren, was in Zeiten hoher Inflation ein entscheidender Vorteil ist. Trotz der aktuellen Nominalverzinsung von 4 % bieten diese Anleihen damit eine Performance, die tatsächlich über der nominalen Rendite liegen kann, vor allem wenn die Inflation steigt. Anders als viele traditionelle Sparprodukte, die oft feste oder niedrige Zinssätze aufweisen, erhöhen sich die Erträge bei I Bonds parallel zur Preisentwicklung im Inland. Dadurch werden die realen Kaufkraftverluste für den Anleger minimiert oder sogar verhindert. Ein weiterer Pluspunkt der Treasury I Bonds ist ihre Sicherheit.

Da sie von der US-Regierung garantiert werden, gelten sie als eine der sichersten Anlageformen weltweit. Für Anleger, die ihr Kapital schützen und zugleich von einer gewissen Rendite profitieren möchten, stellen I Bonds deshalb eine ausgezeichnete Alternative zu risikoreicheren Aktien oder Unternehmensanleihen dar. Darüber hinaus sind I Bonds auch steuerlich attraktiv. Die Zinsen sind auf Bundesebene steuerpflichtig, aber in den meisten US-Bundesstaaten sowie auf kommunaler Ebene steuerfrei. Zudem können Anleger die Steuerzahlung aufgeschoben bis zur Fälligkeit oder dem Verkauf der Anleihen genießen.

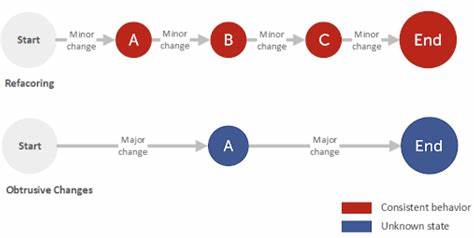

Für längerfristige Investitionen bedeutet das eine gewisse steuerliche Entlastung und insgesamt eine bessere Nettorendite. Dies macht die I Bonds für viele Privatanleger noch interessanter. Im Vergleich zu anderen inflationsgebundenen Anlagen zeichnen sich die Treasury I Bonds insbesondere durch ihre Flexibilität aus. Sie können ab zwölf Monaten üblicherweise gekündigt werden, wobei innerhalb der ersten fünf Jahre ein Zinsverlust von drei Monaten anfällt. Danach können die Anleihen ohne Strafen verkauft werden.

Diese Kombination aus Sicherheit, Inflationsschutz und relativ unkomplizierter Liquidität unterscheidet sie von anderen Anlageprodukten, die oft längere Laufzeiten oder höhere Kündigungsgebühren verlangen. Ein weiterer Vorteil besteht darin, dass der Erwerb von I Bonds auch für Kleinanleger zugänglich ist. Mit Mindestinvestitionen ab wenigen Dollar können auch Menschen mit geringeren Finanzmitteln von diesem Instrument profitieren. Das macht die Anleihen besonders attraktiv für Privatanleger, die ihr Portfolio diversifizieren und gleichzeitig ihr Geld inflationsgeschützt anlegen wollen. Trotz ihrer Stärken sollten potenzielle Investoren allerdings einige Einschränkungen beachten.

So ist die Anlagesumme pro Jahr und Person begrenzt, was insbesondere für große Vermögenswerte eine Hürde darstellen kann. Außerdem sind die I Bonds ausschließlich US-Staatsbürgern oder Steuerzahlern mit Wohnsitz in den USA vorbehalten. Für internationale Anleger ist der Zugang daher in der Regel nicht möglich. Zudem profitiert die Rendite der Bonds nur dann optimal, wenn die Inflation tatsächlich hoch bleibt. Sollte die Inflation sinken oder gar negative Werte annehmen, reduziert sich die variable Komponente entsprechend, was die Gesamtverzinsung schmälern kann.

Dennoch bleibt der feste Zinssatz als Mindestbasis bestehen, wodurch ein gewisser Mindestgewinn gewährleistet ist und Verluste durch negative Inflationsraten ausgeschlossen sind. In Zeiten wirtschaftlicher Unsicherheit und schwankender Kapitalmärkte kommen Anleger häufig ins Nachdenken, wie sie ihr Geld sinnvoll schützen können. Die Kombination aus staatlicher Sicherheit, Inflationsschutz und steuerlichen Vorteilen macht die neuen Treasury I Bonds trotz ihrer vergleichsweise moderaten Nominalverzinsung zu einer überlegenswerten Option. Sie bieten eine Stabilität, die in volatilen Märkten häufig gesucht wird, und können als ergänzende Anlageform im Portfolio dienen. Abschließend lässt sich sagen, dass die neuen Treasury I Bonds mit ihrer aktuellen Rendite von 4 % ausgedehntere Vorteile bieten, als auf den ersten Blick vermutet wird.

Sie sind geeignet für Anleger, die Wert auf Sicherheit und Inflationsschutz legen, gleichzeitig aber nicht auf Rendite verzichten möchten. In einem Umfeld erhöhter Inflation und wirtschaftlicher Herausforderungen stellen sie eine clevere Möglichkeit dar, das Vermögen zu bewahren und gleichzeitig moderat zu vermehren. Wer seine Anlagestrategie diversifizieren will und nach einem vergleichsweise risikoarmen Weg sucht, sollte die I Bonds als festen Bestandteil seiner Strategie in Betracht ziehen.