Ethereum nimmt eine wichtige Rolle in der Welt der Kryptowährungen ein und steht mit entscheidenden Entwicklungen an einem Wendepunkt. Besonders das Aufkommen von Ether Exchange Traded Funds (ETFs) sowie das zunehmende institutionelle Engagement im Bereich des Stakings markieren einen erheblichen Meilenstein in der Evolution dieser Blockchain-Technologie. In diesem Zusammenhang stellt sich die Frage, welche Chancen und Risiken mit dieser Dynamik einhergehen und wie sich das Ethereum-Netzwerk sowie seine Akteure darauf einstellen können. Institutionelle Investoren sind mittlerweile ein zentraler Faktor im Kryptomarkt, da sie erhebliches Kapital und professionelle Strukturen mitbringen. Derzeit halten institutionelle Anleger über Ether ETFs etwa 3,3 Millionen Ether, was etwa drei Prozent der gesamten zirkulierenden Token entspricht.

Dieser Anteil ist beachtlich, vor allem wenn man bedenkt, dass schon rund 27 Prozent aller Ether im Netzwerk gestaked sind. Allein die Ether-Bestände in ETFs könnten folglich den bisher gestakten Anteil um mehr als zehn Prozent steigern. Das wachsende Interesse am Staking, also dem Verleihen von Kryptowährungen zur Sicherung des Netzwerks gegen Belohnungen, ist für Ethereum von großer Bedeutung. Staking ist nicht mehr nur eine optionale technische Funktion, sondern wird zunehmend zu einem zentralen Mechanismus, der Sicherheit, Dezentralisierung und wirtschaftliche Anreize im Netzwerk miteinander verknüpft. Die dramatische Zunahme der institutionellen Beteiligung an diesem Prozess kann das Ökosystem nachhaltig verändern.

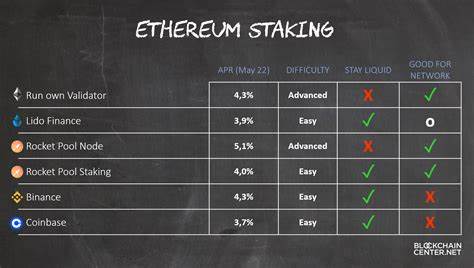

Es geht längst nicht mehr nur darum, ob Institutionen staken, sondern vielmehr, wie und auf welchem Weg sie es tun. Ein zentrales Thema ist dabei die Frage der Dezentralisierung. Derzeit dominiert Lido als Liquid-Staking-Protokoll mit über 30 Prozent des gestakten Ether den Markt, was schon heute Bedenken zur Konzentration von Validator-Macht weckt. In der Ethereum-Community sind derzeit mehr als 500 unterschiedliche Validator-Betreiber aktiv, unterstützt durch neue Technologien wie das Community Staking Module, das im letzten Jahr eingeführt wurde. Dennoch droht die Gefahr, dass durch die Verwahrung großer ETF-Bestände die Macht in den Händen von wenigen zentralisierten Custodians und Betreibern verbleibt.

Diese Konzentration könnte sich verstärken, wenn ETF-Anbieter das Staking über wenige Drittanbieter abwickeln, was zu einer Validator-Oligarchie führen könnte. Das wäre ein Rückschritt auf dem Weg zu einem wirklich dezentralen Ethereum-Netzwerk, das auf verteilte Kontrolle und breite Beteiligung aller Teilnehmer setzt. Denn die Machtfülle von einzelnen Validatoren oder Netzwerkteilnehmern könnte das Vertrauen in die Neutralität und Sicherheit des Protokolls überraschend erschüttern und zentrale Schwachstellen schaffen. Auf der anderen Seite bietet sich durch die institutionelle Beteiligung eine wertvolle Gelegenheit für ETF-Anbieter, durch vertikale Integration das Staking selbst in die Hand zu nehmen. Unternehmen, die eigene Nodes betreiben oder mit unabhängigen Anbietern partnerschaftlich zusammenarbeiten, können nicht nur zur Dezentralisierung beitragen, sondern auch wirtschaftlich profitieren.

Denn die üblichen Validatorgebühren, die im Bereich von fünf bis fünfzehn Prozent der Staking-Erträge liegen und aktuell hauptsächlich von Betreibern wie Lido oder RocketPool sowie zentralisierten Wallet-Providern vereinnahmt werden, könnten durch eigene Infrastruktur signifikant reduziert werden. Die Investoren könnten dadurch insgesamt bessere Renditen erzielen und die Wertschöpfung innerhalb des Fonds erhöhen. In einem Marktsegment, das sich zunehmend durch minimale Ertragsunterschiede und Wettbewerbsdruck auszeichnet, ist eine solche Verbesserung der Effizienz ein entscheidender Vorteil. Erste Unternehmenskäufe und Partnerschaften – zum Beispiel der Erwerb eines Staking-Operators durch Bitwise – verdeutlichen den Trend, Staking nicht als rein technische Dienstleistung, sondern als integralen Bestandteil der Wertschöpfungskette von Fonds zu betrachten. Ethereum steht damit vor einer richtungsweisenden Entscheidung: Entweder akzeptieren die institutionellen Akteure das Staking als bequemes Add-on, das von wenigen zentralisierten Akteuren betrieben wird – oder sie nutzen die Chance, das Netzwerk aktiv zu dezentralisieren und das Protokoll robuster und vertrauenswürdiger zu machen.

Beide Wege haben weitreichende Folgen für das Ethereum-Ökosystem und seine Governance. Ein positiver Aspekt für diese Entwicklung ist, dass die Warteschlangen für das Staking aktuell kurz sind und die Zahl der Validatoren stetig steigt. Damit besteht eine günstige Ausgangssituation, um neue Teilnehmer – nicht nur institutionelle, sondern auch unabhängige Betreiber – in den Prozess einzubinden. Zudem liegt heute bereits ein hoher Wert an Ether im Netz brach, der durch weiteres Staking aktiviert werden kann. Dies fördert nicht nur die Netzwerksicherheit, sondern bietet auch attraktive Ertragschancen für Anleger.

Dennoch ist bei der institutionellen Expansion Vorsicht geboten. Zentralisierungstendenzen können die Resilienz des Ethereum-Netzwerks beeinträchtigen und das grundlegende Prinzip der Blockchain – die Verteilung der Macht über viele unabhängige Teilnehmer – infrage stellen. Auf der Ebene der Regulierungsbehörden und Netzwerkentwickler ist es deshalb wichtig, Mechanismen zu fördern, die Diversifikation und Wettbewerbsfähigkeit erhöhen. Es gilt, Konstellationen zu vermeiden, in denen einige wenige Custodians oder Validatoren dominieren und damit ein Klumpenrisiko darstellen. Im Kern steht hinter all diesen Entwicklungen die Frage nach der richtigen Balance zwischen Effizienz, Renditechancen und dezentraler Sicherheit.

Ein immer zentralisierteres Staking-Modell mag zwar kurzfristig ökonomisch sinnvoll erscheinen, birgt jedoch langfristig Risiken für die Stabilität und Glaubwürdigkeit der Blockchain. Andererseits kann ein stärker verteilter Operateurbestand, verbunden mit technologischen Weiterentwicklungen und neuen Governance-Modellen, das Fundament für ein nachhaltiges Wachstum legen. Technologisch stehen Ethereum und seine Community zudem vor spannenden Innovationen, die durch erhöhte institutionelle Beteiligung angestoßen werden. Beispielsweise bieten fortschrittliche Node-Betriebssysteme und automatisierte Verwaltungswerkzeuge eine Möglichkeit, die Komplexität des Stakings zu reduzieren und gleichzeitig die Dezentralisierung zu fördern. Institutionelle Anleger können so zu Multiplikatoren für die technologische Weiterentwicklung werden und neue Standards in der Branche setzen.

Auch regulatorische Fragen sind auf der Agenda. Da ETFs regulierte Produkte sind, bringen sie eine Vielzahl von Regeln und Anforderungen mit sich, die sich auf das Staking auswirken können. Die Zulassung von ETH ETF-Staking-Modellen hängt maßgeblich von der Zusammenarbeit mit Regulierungsbehörden ab. Zugleich muss sichergestellt werden, dass neue Produkte den Schutz der Anleger gewährleisten, ohne die Innovationskraft der Blockchain und des dezentralen Finanzwesens zu hemmen. Abschließend lässt sich festhalten, dass der Aufstieg von Ether ETFs und das institutionelle Staking eine bedeutende Weichenstellung für Ethereum darstellen.

Die Branche sollte diese Chance nutzen, um das Netzwerk widerstandsfähiger, sicherer und wirtschaftlich attraktiver zu machen – und dabei den Grundgedanken der Dezentralisierung nicht aus den Augen verlieren. Mit entsprechender Weitsicht und klugem Management kann Ethereum von der institutionellen Professionalisierung profitieren, ohne die Essenz der Blockchain-Technologie zu gefährden. Die kommenden Jahre werden zeigen, wie Ethereum diese Herausforderungen meistert und welche Rolle Liquidität, Governance und Netzwerksicherheit künftig spielen. Klar ist jedoch, dass das Staking mehr als nur ein technisches Feature ist – es ist ein zentraler Baustein für die Zukunftsfähigkeit von Ethereum und ein Indikator für die Reife des gesamten Krypto-Ökosystems.