Der Begriff „Widow Maker“ hat in der Finanzwelt seit Langem eine besondere Bedeutung. Ursprünglich bezeichnete man damit extrem riskante Trades, die Investoren schnell ins Verderben treiben konnten. Im Kontext von Bond-ETFs hat sich der Ausdruck auf einen Handelsansatz bezogen, der trotz seines risikoreichen Charakters für eine spezielle Gruppe von Anlegern attraktive Renditechancen bietet. Der „Widow Maker“ Bond-ETF-Handel beschreibt eine Strategie, bei der gezielt auf Kursrücksetzer, sogenannte Dips, gesetzt wird, um daraus schnelle Gewinne abzuleiten. Diese Herangehensweise erfordert tiefes Marktverständnis und ein gutes Timing, denn Anleihen-ETFs reagieren sensibel auf Veränderungen im Zinsumfeld, politische Entscheidungen und makroökonomische Entwicklungen.

Der „Widow Maker“ Bond-ETF ist insbesondere für seine Volatilität bekannt. Viele Anleger scheuen sich vor einem Engagement in diesen Markt, da schnelle Kursbewegungen und unerwartete Zinsänderungen Verluste beschleunigen können. Dennoch ziehen gerade diese Schwankungen spezialisierte Investoren an, die es gezielt schaffen, in günstigen Momenten einzusteigen und rasch von Aufwärtsbewegungen zu profitieren. Das Geheimnis ihres Erfolgs liegt darin, Kursrückgänge nicht als Fehlschläge, sondern als Einstiegsgelegenheiten zu betrachten. Ein grundlegender Faktor, der den „Widow Maker“ Handel im Anleihen-ETF-Bereich prägt, ist die enge Abhängigkeit der Anleihekurse von Zinsentscheidungen.

Steigen die Zinssätze, fallen in der Regel die Anleihepreise. Diese inverse Beziehung ist ein Risiko, bietet aber auch die Möglichkeit, bei niedrigen Kursen einzusteigen, wenn die Zinserwartungen sich stabilisieren oder drehen. Anleger, die dies richtig einschätzen, können innerhalb kurzer Zeit deutliche Kursgewinne realisieren. Die Volatilität sorgt aber auch für schnelle Bewegungen nach unten, weshalb ein fundiertes Risikomanagement unerlässlich ist. Zu den wesentlichen Treibern gehört auch das Zusammenspiel zwischen Wirtschaftsdaten und der Geldpolitik der Zentralbanken.

In Phasen wirtschaftlicher Unsicherheit oder steigender Inflationstendenzen reagieren die Zentralbanken oft mit Maßnahmen, die den Anleihemarkt stark beeinflussen. Beispielsweise führen Zinserhöhungen dazu, dass bestehende Anleihen mit niedrigerem Kupon weniger attraktiv werden, was die ETF-Kurse belastet. Für Dip-Käufer entstehen dadurch Chancen, günstige Positionen aufzubauen, sofern sie davon ausgehen, dass sich die Marktlage wieder normalisiert. Die Anleihe-ETFs selbst bieten gegenüber Direktinvestments in Anleihen mehrere Vorteile. Sie sind liquide, ermöglichen eine breite Diversifikation und erlauben den Zugang zu unterschiedlichen Laufzeiten und Emittenten.

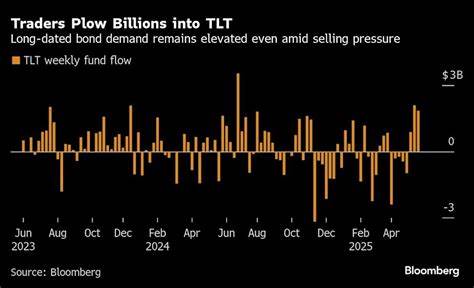

Trotz dieser Vorteile ist die Komplexität der Zinsentwicklung ein Thema, das viele unerfahrene Anleger unterschätzen. Im „Widow Maker“ Kontext werden daher meist erfahrene Händler aktiv, die Marktsignale schnell analysieren und proaktiv auf Schwankungen reagieren. Diese Spezialisierung ist entscheidend, um Verluste zu vermeiden und Gewinne abzusichern. Interessant ist auch das Verhalten der Märkte in Bezug auf große institutionelle Investoren und deren Einfluss auf Bond-ETFs. Oft sind es massive Positionsänderungen institutioneller Akteure, die zu den gefürchteten Kursrücksetzern führen, welche der „Widow Maker“ Handel bewusst zu nutzen versucht.

Dabei ist die Marktpsychologie ein weiterer Faktor, da in volatilen Phasen viele Investoren aus Panik verkaufen, während gezielte Dip-Käufer genau dann einsteigen, wenn die Kurse am niedrigsten sind. Dieses konträre Verhalten schürt einerseits Risiken, birgt aber gleichzeitig erhebliche Gewinnpotenziale. Des Weiteren spielen geopolitische Ereignisse und globale Handelskonflikte eine immer wichtigere Rolle. Politische Unsicherheiten oder sich verschärfende Spannungen zwischen großen Wirtschaftsräumen können die Kapitalflüsse stark beeinflussen, was direkte Auswirkungen auf Bond-ETF-Kurse hat. Solche Situationen erhöhen die Volatilität zusätzlich und bieten kurzfristig Chancen für Anleger, die flexibel und schnell handeln können.

Gleichzeitig müssen sie sich der Risiken bewusst sein, die sich aus unerwarteten Entwicklungen ergeben können. Ein weiterer Aspekt, der den „Widow Maker“ Bond-ETF-Handel attraktiv macht, ist die zunehmende Popularität von Leveraged- und Inverse-ETFs im Anleihenmarkt. Diese Produkte ermöglichen es Investoren, auf steigende oder fallende Zinsen und Kurse mit Hebelwirkung zu setzen. Hier greifen Dip-Käufer oftmals zu, um bei Marktkorrekturen besonders hohe Gewinne zu erzielen. Allerdings erhöht dies auch die Komplexität und das Verlustrisiko erheblich.

Für professionelle Investoren ist dieser Hebelhandel daher eine große Chance, für Privatanleger häufig eine Herausforderung. Fazit ist, dass der „Widow Maker“ Bond-ETF-Handel ein faszinierendes Phänomen darstellt, das von der Volatilität und der Dynamik des Anleihenmarktes lebt. Investoren, die sich auf diese Strategie einlassen, müssen ein tiefes Verständnis für Zinsmärkte und makroökonomische Zusammenhänge mitbringen sowie über umfassende Analysen verfügen. Die Fähigkeit, bei Kursrücksetzern schnell zu handeln und Risiken zu managen, ist essenziell. Für Anleger, die diese Fähigkeiten mitbringen, bieten sich attraktive kurzfristige Gewinnmöglichkeiten.

Gleichzeitig bleibt der Handel mit solchen Bond-ETFs riskant und erfordert stets eine bewusste Auseinandersetzung mit den eigenen Anlagezielen und der Risikotoleranz. Im aktuellen Marktumfeld, geprägt von globalen Unsicherheiten, Zinsschwankungen und geopolitischen Spannungen, könnte der „Widow Maker“ Bond-ETF-Handel weiterhin an Relevanz gewinnen. Es bleibt spannend zu beobachten, wie sowohl institutionelle als auch private Investoren diese Entwicklungen nutzen, um im Anleihenmarkt Chancen zu identifizieren und Kapital gezielt zu vermehren. Jeder, der sich mit dem Thema beschäftigt, sollte sowohl die Risiken als auch die potenziellen Belohnungen sorgfältig abwägen und gegebenenfalls professionelle Beratung in Anspruch nehmen, um die bestmöglichen Entscheidungen im volatilen Umfeld der Anleihen-ETFs zu treffen.