Im April 2025 erlebte die Aktie des Halbleiter-Riesen Intel einen überraschenden Kursrückgang von 11,5 Prozent, obwohl das Unternehmen einen soliden Quartalsbericht vorlegte, der die meisten Analystenerwartungen übertraf. Dieses Ereignis sorgte in der Finanzwelt und unter Investoren für Verwunderung und regte zahlreiche Diskussionen darüber an, was hinter der negativen Marktreaktion steckte. Um die Ursachen dieses Rückgangs besser zu verstehen, lohnt es sich, genauer auf die Unternehmensstrategie, die kommunizierten Pläne des Managements sowie die Marktstimmung im Kontext globaler Entwicklungen zu blicken. Zu Beginn des Monats stellte Intels CEO Lip-Bu Tan auf der Vision-2025-Konferenz eine umfangreiche Umstrukturierungs- und Wachstumsstrategie vor. Er betonte die Rückkehr zu Intels Ursprüngen als innovativer Chip-Designer mit dem Ziel, spezifische Chips für maßgeschneiderte Software-Workloads zu entwickeln.

Zudem unterstrich Tan die fortgesetzte Verpflichtung zur Foundry-Sparte, mit dem Ziel, eine hochmoderne Halbleiterfertigung in den USA aufzubauen und langfristig zu gewährleisten. Trotz dieser ambitionierten Pläne reagierten viele Anleger enttäuscht, da sie gehofft hatten, das Unternehmen würde eine direktere und möglicherweise mutigere Trennung vom Foundry-Geschäft vornehmen, um sich stärker auf Prozessor-Designs zu fokussieren. Diese Unsicherheit und die widersprüchlichen Erwartungen der Investoren führten zu erhöhter Volatilität im Aktienkurs der Intel. Insbesondere kursierten Gerüchte über eine mögliche Ausgliederung der Foundry-Sparte durch eine strategische Partnerschaft mit dem taiwanesischen Branchenführer Taiwan Semiconductor Manufacturing Company (TSMC). Diese Spekulationen erzeugten Erwartungshaltungen, die das Unternehmen jedoch mit seinem ersten Quartalsbericht, der am 24.

April veröffentlicht wurde, nicht erfüllen konnte. Der Bericht zeigte zwar starke finanzielle Kennzahlen, doch gab es keine neuen oder bahnbrechenden Entwicklungen hinsichtlich der Foundry-Strategie, was viele Investoren als enttäuschend wahrnahmen. Am Ende des Monats präsentierte Intel dann eine detailliertere Ausführung seiner Foundry-Pläne, die aber nur minimale Kursbewegungen verursachte. Die Betonung lag weiterhin auf dem Aufbau eines „weltklasse“ heimischen Fertigungsbetriebs innerhalb der nächsten fünf Jahre, was zwar strategisch sinnvoll, jedoch aus Sicht der Marktteilnehmer weder neu noch revolutionär war. Die zurückhaltende Reaktion am Markt unterstreicht das Bedürfnis der Investoren nach klareren, mutigeren Zielen und Veränderungen, die kurzfristig sichtbare Auswirkungen auf die Wettbewerbsfähigkeit und Profitabilität Intels versprechen.

Unter der Führung von Lip-Bu Tan setzt Intel also weiterhin auf einen langfristigen und kostspieligen Transformationsprozess, der allerdings die Vision und auch die Ziele des ehemaligen CEOs Pat Gelsinger weitgehend fortführt. Diese Kontinuität ist insofern interessant, als Tan überzeugt scheint, dass der eingeschlagene Kurs grundsätzlich richtig ist, auch wenn die Umsetzung unter schwierigen Marktbedingungen langsam voranschreitet. Die geopolitischen Spannungen zwischen den USA und China schaffen zudem einen Rahmen, in dem der Aufbau einer lokal verankerten Halbleiterfertigung politisch gefördert und aus strategischer Sicht immer wichtiger wird. Die rationale Einschätzung der aktuellen Lage lässt erkennen, dass Intel trotz momentaner Unprofitabilität mit einer moderaten Bewertung am Aktienmarkt gehandelt wird, die vor allem im Blick auf künftige Erträge als attraktiv gelten kann. Das Kurs-Gewinn-Verhältnis auf Basis der erwarteten Gewinne liegt bei etwa 25,8, während das Kurs-Umsatz-Verhältnis bei 1,7 angesetzt wird.

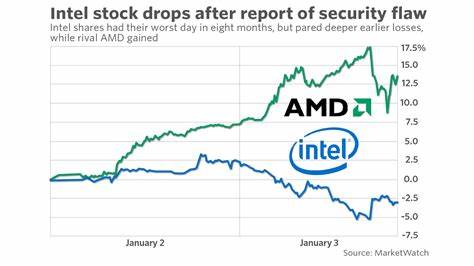

Diese Werte deuten darauf hin, dass Investoren derzeit eine gewisse Skepsis hegen, jedoch auch ein Potential sehen, das Intel bei erfolgreicher Umsetzung seiner Strategie langfristig ausschöpfen kann. Die Aktie von Intel zeigt im Jahresvergleich jedoch eine deutlich schwächere Performance als der Gesamtmarktindex S&P 500. Während der S&P 500 im letzten Jahr um rund 13 Prozent zulegte, verzeichnete Intel einen Kursverlust von circa 33 Prozent. Diese relative Underperformance spiegelt die Herausforderungen wider, vor denen der Konzern steht, und wird durch die prognostizierten hohen Investitionskosten für den Ausbau der Produktionskapazitäten und die Forschung neuer Technologien verstärkt. Darüber hinaus muss Intel sich weiterhin in einem äußerst wettbewerbsintensiven Markt behaupten, in dem es nicht nur gegen die traditionellen Industriegrößen wie AMD und Nvidia antritt, sondern auch gegen spezialisierte Foundry-Anbieter wie TSMC verliert.

Die technologische Dynamik und der Innovationsdruck sind hoch, was Unternehmen zwingt, kontinuierlich in ihre Fertigungstechnologien zu investieren und gleichzeitig flexible sowie innovative Produktdesigns voranzutreiben. Die Investoren scheinen aktuell vor allem eine klarere Fokussierung und visionäre Ansätze zu vermissen, die Intel von der historischen Struktur hin zu einem agilen und wettbewerbsfähigen Zukunftsunternehmen transformieren können. Die Hoffnung auf einen strategischen Befreiungsschlag, etwa durch den Verkauf oder eine strategische Kooperation der Foundry-Abteilung, blieb im April ungefüllt, obwohl genau dies von einigen Marktteilnehmern erwartet wurde. Aus langfristiger Perspektive bietet Intel allerdings weiterhin eine spannende Story. Die Ambition, ein führender Foundry-Player mit „weltklasse“ europäischer und amerikanischer Produktion zu werden, könnte in Zeiten der zunehmenden Sanitierung globaler Lieferketten und gegenseitiger Handelssanktionen ein entscheidender Wettbewerbsvorteil sein.

Sollte Intel seine operative Effizienz verbessern und parallel die technologische Führerschaft zurückerlangen, könnte das Unternehmen nach der derzeitigen Durststrecke eine Renaissance erleben. Zum jetzigen Zeitpunkt ist Intel also in einer Phase des Übergangs, in der die strategische Ausrichtung zwar auf langfristige Stabilität und Wachstum abzielt, jedoch die kurzfristigen Erfolge und klaren Fortschritte noch auf sich warten lassen. Die Marktentwicklung im laufenden Jahr wird entscheidend dafür sein, wie Anleger die Position des Konzerns beurteilen und ob das Vertrauen in CEO Lip-Bu Tan und sein Führungsteam wächst. Künftige Entwicklungen, wie die Intensivierung der Partnerschaften, technologische Innovationssprünge oder politische Rahmenbedingungen, könnten maßgeblich über Intels Aktienentwicklung entscheiden. Anleger sollten daher aufmerksam beobachten, wie das Unternehmen seine Versprechen umsetzt und ob die geplanten Investitionen tatsächlich zu einer nachhaltigen Verbesserung der Wettbewerbsfähigkeit führen.

Zusammenfassend lässt sich sagen, dass der Kursrückgang der Intel-Aktie im April 2025 vor allem Ausdruck enttäuschter Erwartungen an eine mutige strategische Neuausrichtung war, trotz guter operativer Ergebnisse. Der Fokus auf eine heimische Foundry-Nutzung und eine moderate Fortschreibung der Unternehmensstrategie signalisieren zwar Kontinuität, aber keine revolutionären Veränderungen, die viele Investoren für notwendig hielten, um Intel im dynamischen Halbleitermarkt wieder an die Spitze zu bringen. Die kommenden Monate werden zeigen, ob dieser Weg nachhaltigen Erfolg bringt oder ob weitere Kurskorrekturen folgen.