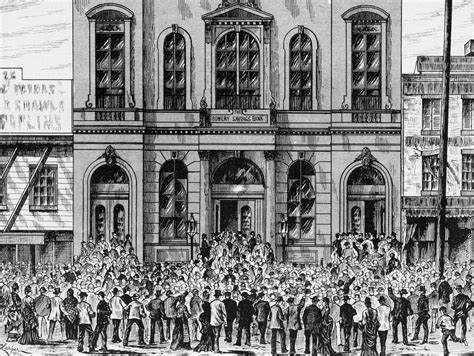

Im Jahr 2022 erlebte die Kryptowelt einen beispiellosen Absturz, der viele Anleger und Marktteilnehmer in den Strudel von Panik und Misstrauen zog. Diese Ereignisse standen nicht isoliert da, sondern lassen sich durch die Linse der Geschichte von Bank Runs betrachten. Eine historische Analyse zeigt, wie psychologische Faktoren und das Vertrauen in Finanzinstitute entscheidend für die Stabilität eines Marktes sind. Der Fall von FTX, der zusammen mit anderen bedeutenden Krypto-Börsen im Jahr 2022 scheiterte, gibt uns tiefere Einblicke in den Verlauf dieser Ereignisse. Historisch gesehen sind Bankruns Phänomene, die auftreten, wenn eine große Anzahl von Kunden gleichzeitig ihr Geld abheben will, aus Angst, dass die Bank insolvent ist oder wird.

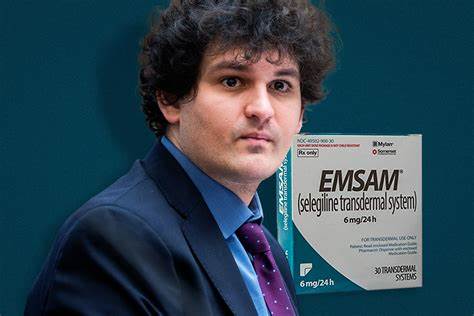

Das Vertrauen in die Finanzinstitute ist von essenzieller Bedeutung, und wenn dieses Vertrauen bricht, kann es einen Dominoeffekt auslösen, der zu einem Kollaps des gesamten Systems führt. Die Parallelen zwischen Bankläufen und den Ereignissen rund um FTX und andere Krypto-Börsen in 2022 sind erschreckend deutlich. FTX wurde 2019 gegründet und entwickelte sich schnell zu einer der größten und angesehensten Krypto-Börsen weltweit. Geleitet von dem charismatischen Sam Bankman-Fried zog FTX Investoren und Nutzer mit dem Versprechen an, Sicherheit und Liquidität zu bieten. Doch die Realität war eine andere: Hinter den Kulissen wurde das Unternehmen von Betrug und Missmanagement geprägt.

Als die ersten Warnsignale aufleuchteten und Kunden begannen, ihr Vertrauen zu verlieren, setzte eine Kettenreaktion ein. Die Konfrontation an dem Punkt, an dem viele Kunden massenhaft ihre Einlagen abheben wollten, ließ die Börse einstürzen. Das Phänomen ließ sich gut beobachten, als Klienten von FTX begannen, ihre Gelder in immer größerem Umfang abzuheben. Die Angst, dass FTX nicht in der Lage sein würde, die Gelder auszuzahlen, führte zu einem modernen Bankrun der Krypto-Welt. Ähnlich wie bei traditionellen Banken erkannten die Menschen, dass sie möglicherweise nicht die Zeit hatten, zu warten, bis das Unternehmen seine finanziellen Schwierigkeiten öffentlich eingestand – sie mussten schnell handeln.

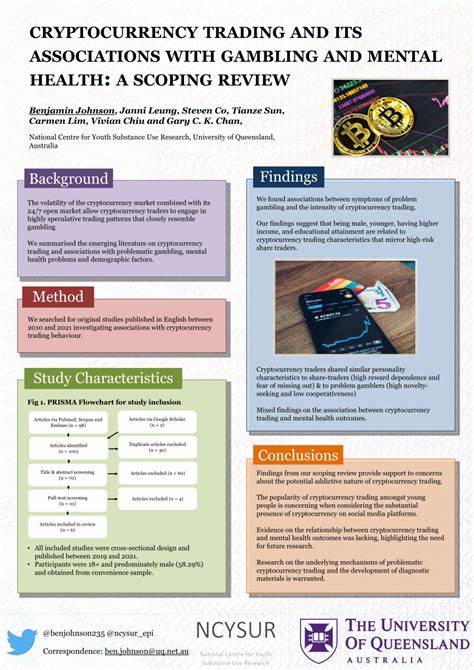

Das Ergebnis war eine Spirale abnehmenden Vertrauens, in der die Panik immer weiter um sich griff. Im Kontext von FTX ist es ebenfalls bedeutend, die Rolle der sozialen Medien zu betrachten. Schnelle Informationsverbreitung durch Plattformen wie Twitter und Reddit trugen dazu bei, das Misstrauen in die Institution weiter zu schüren. Nishit Nayar, ein Krypto-Experte, erklärt, dass "in der digitalen Welt, in der wir leben, sich Nachrichten wie ein Lauffeuer verbreiten können, das Vertrauen schnell zum Wanken bringen kann." Das, was als Löschflamme begann – ein Gerücht, eine zweifelhafte Meldung – wurde zu einem Flächenbrand, der ganze Investitionen niveaulos machte.

Die Parallele zwischen dem Absturz von FTX und den historischen Banklanfragen wird deutlich. Viele der großen Bankprobleme, darunter die Great Depression, sind immer wieder aus einem Bruch des Vertrauens entstanden. Menschen, die bei Banken einlagern, sind im Wesentlichen darauf angewiesen, dass die Bank über genügend Liquidität verfügt, um ihre Forderungen zu decken. Wenn das Vertrauen in die Institution erodiert, geschieht genau das gleiche, was wir bei FTX gesehen haben: Ein anhaltender Rückgang der Liquidität, der zu einem Kollaps führt. Weitere Krypto-Plattformen, die im Jahr 2022 mit ähnlichen Herausforderungen konfrontiert waren, bieten zusätzliche Einblicke.

Luna und Celsius sind zwei Beispiele, die sowohl durch Managementfehler als auch durch einen Vertrauensverlust unter Investoren betroffen waren. Die ständigen Preisschwankungen der Kryptowährungen schufen zusätzlich Druck, der, gepaart mit dem Wegbrechen des Vertrauens, katastrophale Folgen hatte. Investoren forderten ihre Rücklagen zurück, und in einer Kettenreaktion brach auch hier das Vertrauen in die Plattformen zusammen. Ein weiterer Aspekt, der nicht übersehen werden darf, ist die regulatorische Umgebung der Kryptowährungen. Während traditionelle Banken strengen Auflagen und Regelungen unterworfen sind, agieren viele Krypto-Börsen oft in einem rechtlichen Graubereich.

Diese Unsicherheit kann das Vertrauen sowohl von Kunden als auch von Investoren stark beeinträchtigen. Das Fehlen von klaren Richtlinien macht es für Anleger schwierig zu beurteilen, auf welche Plattformen sie sich verlassen können. Dies schafft einen nährenden Boden für Misstrauen und stetige Panik. Es zeigt sich, dass sowohl der Bankrun als auch die Ereignisse rund um FTX von ähnlichen psychologischen Mechanismen geprägt sind. Vertrauen ist eine fragile Struktur, die sowohl durch externe Kräfte als auch durch interne Misswirtschaft schnell zum Einsturz gebracht werden kann.

Was wir aus der Geschichte lernen können, ist die kritische Bedeutung der Stabilität in Finanzsystemen – egal ob klassisch oder digital. Die Lehren aus der FTX-Fiasco und ähnlichen Krypto-Fehlschlägen sind weitreichend. Anleger, Regulierungsbehörden und Unternehmen sind gefordert, sich mit den Herausforderungen eines Systems auseinanderzusetzen, das sowohl volatil als auch anfällig für Mängel ist. Investoren müssen ihre Due-Diligence-Prüfungen sorgfältig durchführen und sich nur für Plattformen entscheiden, die transparent und stabil sind. Gleichzeitig müssen Regierungen und Aufsichtsbehörden nicht nur Regulationen schaffen, sondern auch ein Umfeld des Vertrauens wiederherstellen, das in der Finanzwelt vonnöten ist.

Im Fazit verdeutlicht die Analyse der Bank Runs und der FTX-Krise, dass das Vertrauen das Herzstück jedes Finanzsystems ist. Die Geschichte lehrt uns, wie zerbrechlich dieses Vertrauen ist und wie schnell es verloren gehen kann. In einer Welt, die sich zunehmend digitalisiert und in der finanzielle Praktiken sich schnell ändern, müssen wir Lehren aus der Vergangenheit ziehen, um eine stabilere und vertrauenswürdigere Zukunft zu gestalten.

![[Newsmaker] Cryptocurrency crashes take a mental toll on young investors - The Korea Herald](/images/F019F37C-40CA-43FE-86C2-D1542B3F8965)