Titel: Bitcoinausbrüche: Ähnlichkeiten mit vergangenen Finanzblasen Die Welt der Finanzen erlebt immer wieder Phänomene, die unser Verständnis von Wert und Marktwirtschaft herausfordern. Eine der bemerkenswertesten Entwicklungen der letzten Jahre ist der Aufstieg des Bitcoins, der aus seiner Nische als digitale Währung zu einem globalen Phänomen geworden ist. Die Aufmerksamkeit, die Bitcoin und andere Kryptowährungen auf sich ziehen, hat eine Diskussion über die Frage entfacht: Ähnliche sich die kursiven Verhaltensweisen des Bitcoins denen anderer Finanzblasen in der Geschichte? Dieser Artikel beleuchtet die faszinierenden Parallelen zwischen Bitcoin und früheren Blasen und versucht, Lehren aus der Vergangenheit zu ziehen. Die Dotcom-Blase, die im späten 20. Jahrhundert ihren Höhepunkt erreichte, ist ein hervorragendes Beispiel für eine Spekulationsblase.

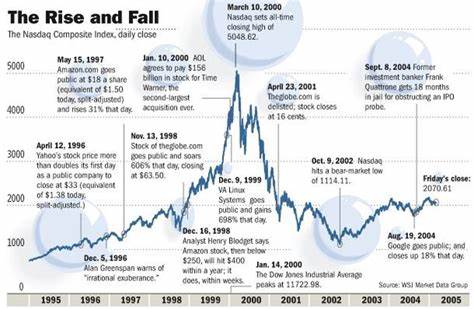

Anfang der 2000er Jahre erlebten Technologieaktien einen beispiellosen Anstieg, getrieben von dem Glauben, dass das Internet die Weltwirtschaft revolutionieren würde. Unternehmen ohne signifikante Einnahmen wurden mit Billionen bewertet, und Anleger strömten in großem Stil in den Markt. Wie beim Bitcoin spekulierten viele, dass die Technologie die Zukunft sei, ohne dabei die grundlegenden wirtschaftlichen Prinzipien zu beachten. Der Bitcoin-Hype in den letzten Jahren spiegelt ähnliche Verhaltensmuster wider. Zu Beginn des Jahrzehnts war Bitcoin noch relativ unbekannt und wurde hauptsächlich von Technik-Enthusiasten und Nerds genutzt.

Doch als Kryptowährungen populär wurden, schoss der Wert von Bitcoin in die Höhe. Die Medien berichteten euphorisch, und immer mehr Menschen investierten, oft ohne wirklich zu verstehen, was sie taten. Bei der Spitze im Jahr 2017 erreichte Bitcoin beinahe 20.000 US-Dollar, bevor der Markt einen brutalen Rückgang erlebte. Dieses Auf und Ab erinnert stark an die Volatilität, die die Dotcom-Ära prägte.

Eine weitere markante Blase ist die Tulpenmanie des 17. Jahrhunderts in den Niederlanden, die oft als erste spekulative Blase der Geschichte angesehen wird. Zu dieser Zeit erlebten Tulpenzwiebeln einen exzessiven Preisanstieg. Manche Zwiebeln wurden für mehr als ein ganzes Haus verkauft. Investoren waren überzeugt, dass die Preise immer weiter steigen würden, was zu einer massiven Spekulationsblase führte.

Als die Blase schließlich platzte, verloren viele Anleger ihr Vermögen. Eine ähnliche Dynamik findet sich im aktuellen Bitcoin-Markt. Der Glaube, dass der Preis weiter steigen wird, zieht immer neue Investoren an, viele von ihnen unwissend über die möglichen Risiken. Kritiker argumentieren, dass Bitcoin fundamental anders sei als frühere Blasen, da es sich um eine neuartige Technologie handelt, die das Potenzial hat, das Finanzsystem zu revolutionieren. Sie betonen die dezentralisierte Natur von Bitcoin, die es von herkömmlichen Währungen abhebt.

Die Blockchain-Technologie, die hinter Bitcoin steht, hat in der Tat das Potenzial, viele Branchen zu transformieren. Dennoch ist anzumerken, dass die reine Existenz einer revolutionären Technologie nicht vor spekulativen Blasen schützt. Historisch gesehen haben wir gesehen, dass viele neue Technologien anfänglich überbewertet wurden, bevor sich der Markt stabilisierte. Eine der Fragen, die oft aufgeworfen werden, ist, ob der Bitcoin-Markt tatsächlich ein stabiler Wertaufbewahrer ist oder ob er weiterhin anfällig für spekulative Bubbles bleibt. Die Volatilität von Bitcoin ist astronomisch; innerhalb weniger Tage kann der Preis stark schwanken.

Viele Investoren haben nach dem dramatischen Rückgang im Jahr 2018 große Verluste erlitten. Diese Schwankungen stellen die Annahme in Frage, dass Bitcoin als digitales Gold fungieren kann und eine sichere Anlagemöglichkeit darstellt. Recherchen und Analysen haben gezeigt, dass emotionales Investieren eine bedeutende Rolle bei der Entstehung von Blasen spielt. Menschen neigen dazu, irrational zu handeln, insbesondere wenn es um potenzielle Gewinne geht. Das Social-Media-Phänomen hat zudem den Einfluss verstärkt, den Meinungen von Influencern und Trends auf den Markt haben können.

Tweets von prominenten Persönlichkeiten oder plötzliche, virale Nachrichten können den Bitcoin-Kurs innerhalb von Stunden beeinflussen. Dies ist ein weiteres Zeichen dafür, dass der Bitcoin-Markt nicht immun gegen die typischen Verhaltensmuster während Blasen ist. Kritiker warnen auch vor dem potenziellen Einfluss von Regierungen und Regulierungsbehörden. Während einige Länder Bitcoin und Kryptowährungen als legitime Anlageklasse anerkennen, gibt es andere, die ihrer Verwendung mit Skepsis begegnen oder gar eine Verbotserklärung in Betracht ziehen. Solche Maßnahmen können einen plötzlichen Preisverfall verursachen, ähnlich wie es bei anderen Blasen der Fall war, wenn regulatorische Unsicherheiten auftauchen.

Blickt man auf den Bitcoin-Markt, wird deutlich, dass es sowohl Parallelen als auch Unterschiede zu vergangenen Finanzblasen gibt. Sicher ist, dass der Bitcoin und die zugrunde liegende Blockchain-Technologie neue Möglichkeiten und Herausforderungen mit sich bringen. Doch bis dies geschieht, bleibt Bitcoin weiterhin ein Spekulationsobjekt, mit der Gefahr, dass blinde Euphorie oder unbegründete Ängste den Markt beeinflussen. Abschließend lässt sich sagen, dass die Entwicklungen rund um Bitcoin und andere Kryptowährungen zwar viele Menschen in ihren Bann ziehen, jedoch auch zur Vorsicht mahnen. Die Geschichte hat gezeigt, dass Blasen häufig mit irrationalen Erwartungen und übertriebenem Optimismus einhergehen.

Während die Technologie hinter Bitcoin das Potenzial hat, einen fundamentalen Wandel herbeizuführen, bleibt die Frage offen, ob der Markt in der Lage ist, sich von den typischen Verhaltensmustern der Vergangenheit zu befreien oder ob wir uns auf eine weitere große Blase zubewegen. Nur die Zeit wird zeigen, ob Bitcoin in die annalen der Finanzgeschichte eingehen wird, als ein Beispiel für bahnbrechende Innovation oder als warnendes Beispiel für Spekulation und Gier.