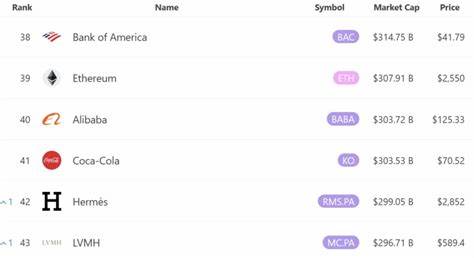

Stablecoins haben sich seit ihrer Einführung als eine der stabilsten und verlässlichsten Formen digitaler Währungen positioniert. Anders als viele volatile Kryptowährungen sind Stablecoins meist an traditionelle Währungen wie den US-Dollar oder den Euro gekoppelt. Dies verleiht ihnen eine konstante Bewertung und macht sie besonders attraktiv für den Einsatz in verschiedenen wirtschaftlichen Bereichen. Eine aktuelle Prognose der globalen Bank Citi zeigt nun, dass Stablecoins längst nicht mehr nur im Bereich des Krypto-Handels eine Rolle spielen, sondern sich als integraler Bestandteil der Mainstream-Wirtschaft etablieren werden. Aktuelle Marktentwicklung und Zukunftsaussichten Derzeit beläuft sich die Marktkapitalisierung von Stablecoins auf etwa 240 Milliarden US-Dollar, wobei prominente Akteure wie Tether (USDT) und Circle (USDC) den Markt anführen.

Laut Citi wird erwartet, dass diese Zahl bis zum Jahr 2030 auf 1,6 Billionen US-Dollar anwächst. In einem optimistischeren Szenario könnte die Marktkapitalisierung sogar rund 3,7 Billionen US-Dollar erreichen – und damit den gesamten derzeitigen Markt für Kryptowährungen übersteigen. Diese Entwicklung setzt allerdings voraus, dass regulatorische Rahmenbedingungen geschaffen werden, welche die Integration von Stablecoins in traditionelle Finanzsysteme erleichtern und fördern. Der Wandel von Handelsinstrumenten zu Zahlungslösungen Derzeit werden Stablecoins vor allem als Mittel für den Handel und die Abwicklung von Transaktionen innerhalb der Krypto-Community genutzt. Doch immer mehr Anbieter im Zahlungssektor erkennen das Potenzial dieser digitalen Vermögenswerte, nicht nur als Brückenwährung beim Kauf und Verkauf von Kryptowährungen, sondern für grenzüberschreitende Zahlungen, Überweisungen und auch den alltäglichen Zahlungsverkehr von Unternehmen.

Das auf Kryptoverwahrung spezialisierte Unternehmen Fireblocks berichtet von einer deutlichen Verlagerung bei den Stablecoin-Transaktionen hin zu zahlungsorientierten Anwendungen. Schon heute stammen 11 Prozent der Kunden von Fireblocks aus dem Bereich Zahlungsdienstleister, doch sie generieren bereits 16 Prozent des Stablecoin-Transaktionsvolumens – mit einem Viertel des Wachstums allein im letzten Quartal. Stablecoins im globalen Zahlungsverkehr Gerade im internationalen Zahlungsverkehr zeigen Stablecoins immense Vorteile. Traditionelle Überweisungen können langwierig und mit hohen Gebühren verbunden sein. Stablecoins ermöglichen hingegen schnelle, kostengünstige Transaktionen, die besonders für Überweisungen in Entwicklungsländer oder Geschäftsbeziehungen zwischen unterschiedlichen Währungsräumen attraktiv sind.

Die Tatsache, dass diese digitalen Vermögenswerte an stabile Fiat-Währungen gekoppelt sind, schafft Vertrauen und erleichtert deren Akzeptanz bei Unternehmen und Privatpersonen. Integration in Banken und Finanzsysteme Die Zukunft von Stablecoins ist eng mit der Akzeptanz und Integration durch etablierte Finanzinstitutionen verknüpft. Nach Ansicht der Citi-Expertin Ronit Ghose könnten Stablecoins in naher Zukunft als digitales Pendant zu Bargeld dienen, insbesondere für tokenisierte Finanzprodukte oder als Zahlungsinstrument für kleine und mittlere Unternehmen sowie Großkonzerne. Zudem könnten Yield-bearing Stablecoins, sogenannte ertragsbringende Stablecoins, in der Form von Termingeldern oder kurzfristigen Geldmarktfonds angeboten werden, was Ertragspotenziale innerhalb der traditionellen Finanzstruktur eröffnet. Regulatorische Herausforderungen und Chancen Noch sind viele Länder dabei, ihre Haltung gegenüber Stablecoins zu definieren.

Die USA stehen vor der Herausforderung, eine Balance zwischen Innovationsförderung und Verbraucherschutz zu finden. Die Regulierung wird eine entscheidende Rolle spielen, um das Vertrauen in Stablecoins weiter zu stärken und gleichzeitig Missbrauch zu verhindern. Parallel dazu beobachten andere Regionen, vor allem Europa und Asien, die Entwicklungen genau. Während einige Länder eher auf zentrale digitale Währungen, sogenannte CBDCs (Central Bank Digital Currencies), setzen, sehen andere im Stablecoin-Ökosystem eine Chance für wirtschaftlichen Fortschritt. Stablecoins vs.

CBDCs – Ein Blick auf das Zukunftsszenario Der Vergleich zwischen Stablecoins und CBDCs ist in Politik und Wirtschaft ein häufig diskutiertes Thema. CBDCs sind digitale Währungen, die direkt von Zentralbanken ausgegeben werden und so den traditionellen Fiat-Währungen digital entsprechen. Stablecoins hingegen werden meist von privaten Unternehmen oder Konsortien herausgegeben und sind ebenfalls an eine Fiat-Währung gekoppelt. Citi sieht beide Varianten nicht als Gegenspieler, sondern als sich ergänzende Innovationen. Je nach Land könnten unterschiedliche Lösungen dominieren.

Banken werden aller Voraussicht nach beide Formen für verschiedene Zahlungsarten nutzen, wodurch ein hybrides System von digitalen Währungen entstehen kann. Technologische Entwicklung treibt den Wandel voran Die Infrastruktur hinter Stablecoins entwickelt sich beständig weiter. Verbesserungen in der Blockchain-Technologie, erhöhte Transaktionsgeschwindigkeiten, niedrigere Kosten und eine stärkere Einbindung institutioneller Investoren schaffen eine solide Basis für zukünftiges Wachstum. Plattformen wie Fireblocks erleichtern die Verwahrung und Verwaltung von Stablecoins, was besonders für größere Unternehmen und Finanzinstitute relevant ist. Stablecoins als Wegbereiter für finanzielle Inklusion Neben den Vorteilen für Unternehmen könnten Stablecoins auch eine wichtige Rolle bei der finanziellen Inklusion spielen.

In vielen Teilen der Welt haben Menschen keinen oder nur eingeschränkten Zugang zu traditionellen Bankdienstleistungen. Durch die Nutzung von Stablecoins könnten sie in digitale Zahlungssysteme integriert werden, die schnell, sicher und kostengünstig sind. So eröffnet sich das Potenzial, wirtschaftliche Barrieren zu überwinden und innovative Geschäftsmodelle zu fördern. Einfluss auf die Geldpolitik und das Bankensystem Stablecoins könnten in Zukunft auch das Verhältnis zwischen Zentralbanken und Geschäftsbanken verändern. Der Einsatz von Stablecoins als kurzfristige Liquiditätsreserve oder als Bestandteil von Einlagenprodukten könnte neue Herausforderungen und Chancen für die Geldpolitik mit sich bringen.

Regulatoren und Zentralbanken beobachten daher genau, wie Stablecoins in den Finanzkreislauf integriert werden und welche Auswirkungen dies auf Stabilität und Effizienz im Finanzsystem hat. Fazit Die Prognosen von Citi zeichnen ein Bild, in dem Stablecoins weit mehr sind als nur ein Instrument innerhalb der Krypto-Ökonomie. Sie entwickeln sich zu einem zentralen Baustein der Mainstream-Wirtschaft, der traditionelle Zahlungsformen ergänzt oder gar ersetzt. Dabei stehen regulatorische Rahmenbedingungen und technologische Fortschritte im Mittelpunkt, um das volle Potenzial auszuschöpfen. Ob als Zahlungslösung, Anlageprodukt oder Mittel zur finanziellen Inklusion – Stablecoins könnten in den kommenden Jahren die Art und Weise, wie wir Geld nutzen, grundlegend verändern.

Für Unternehmen, Investoren und politische Entscheidungsträger eröffnet sich damit ein spannendes Feld voller Chancen und Herausforderungen.