In den letzten Jahren hat Bitcoin oft die Rolle eines digitalen Goldes eingenommen, einer Absicherung gegen wirtschaftliche Turbulenzen und Marktunsicherheiten. Doch jüngste Entwicklungen zeigen, dass die Korrelation zwischen Bitcoin und dem traditionellen Safe-Haven-Gold auf ein Zweijahrestief gefallen ist. Diese Divergenz sendet ein wichtiges Warnsignal an Investoren und verdeutlicht, dass Bitcoin nach wie vor ein hochvolatiles und risikoreiches Anlageinstrument bleibt. Trotz der steigenden Popularität und der beeindruckenden Kursgewinne gerade in diesem Jahr zeigt der Rückgang der Korrelation, dass die angestrebte Rolle als stabiler Wertspeicher noch in weiter Ferne liegt. Der Hintergrund dieser Entwicklung liegt in der Natur der beiden Vermögenswerte.

Gold gilt seit Jahrhunderten als zuverlässiger Schutz gegen Inflation, wirtschaftliche Instabilität und geopolitische Krisen. Seine Wertbeständigkeit basiert auf physischem Besitz, einer begrenzten Verfügbarkeit und einem traditionellen Vertrauen in dessen Werthaltigkeit. Bitcoin hingegen ist eine digitale Währung, deren Wert maßgeblich durch Marktgeschehen, Investorenstimmung und technologische Entwicklungen beeinflusst wird. Trotz der unbegrenzten Verfügbarkeit der digitalen Token ist der Markt für Kryptowährungen weiterhin stark volatil und durch Spekulation geprägt. Analysen der letzten Monate verdeutlichen, wie stark diese Unterschiede geworden sind.

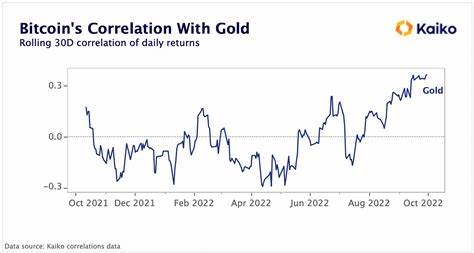

Die Pearson-Korrelation zwischen Bitcoin und Gold hat sich in einem 30-Tage-Zeitraum auf fast -1 zubewegt, was eine nahezu perfekte negative Korrelation bedeutet. Das bedeutet, dass Bitcoin und Gold sich meist gegenläufig verhalten. Diese Situation ist seit der FTX-Krise im November, einem bedeutenden Ereignis, das den Kryptomarkt stark erschütterte, nicht mehr vorgekommen. Während die traditionellen Märkte und Gold relativ stabil blieben, fiel Bitcoin zeitweise stark und führte viele Investoren in Unsicherheit. Auch über längere Zeiträume von 60 Tagen ist die Korrelation niedrig – auf dem niedrigsten Stand seit 18 Monaten.

Die letzte derartige Phase fiel mit dem Beginn des Krieges in der Ukraine zusammen, einem Ereignis, das zu großer Unsicherheit an den Finanzmärkten führte. Doch im Gegensatz zu Gold, das typischerweise als sicherer Hafen in Krisenzeiten nachgefragt wird, spiegelt sich dies in Bitcoin nicht wider. Dieses Verhalten unterstreicht, dass Bitcoin weiterhin als risikobehaftetes Asset stärker auf die Stimmung und Schwankungen der globalen Märkte reagiert als als unabhängige Absicherung gegen Krisen. Für traditionelle Investoren ist diese Entwicklung besonders bedeutend. Viele hatten gehofft, Bitcoin würde sich in Zukunft ähnlich wie Gold entwickeln – als diversifizierender Bestandteil eines Portfolios, der Risiken mindert und eine stabile Wertentwicklung im Krisenfall bietet.

Doch die Realität zeigt, dass Bitcoin nach wie vor eine Spekulationsanlage ist, die sich in turbulenten Marktphasen stark bewegen kann und dabei oft die Richtung der globalen Aktienmärkte widerspiegelt. Diese Risikobereitschaft spiegelt sich auch in den jüngsten Preisrückgängen wider, wie nach dem FTX-Zusammenbruch oder den rechtlichen Auseinandersetzungen zwischen großen Kryptobörsen und Aufsichtsbehörden in den USA. Die rechtlichen Herausforderungen, mit denen Unternehmen wie Binance und Coinbase konfrontiert sind, verstärken die Unsicherheit auf dem Kryptomarkt zusätzlich. Die Klagen der SEC gegen diese Plattformen sorgten im Juni für erhebliche Turbulenzen und machten klar, dass die Regulierung von Kryptowährungen weiterhin im Fokus steht. Im Gegensatz dazu blieben traditionelle Märkte und Gold relativ unbeeindruckt von diesen Ereignissen.

Solche Entwicklungen verdeutlichen für Investoren, dass die Märkte für digitales Asset-Management noch nicht vollständig ausgereift sind und höhere Risiken mit sich bringen. Darüber hinaus entkräftigt die sinkende Korrelation die Theorie, wonach Bitcoin bereits seinen Status als Absicherungsinstrument gegen Finanzmarktkrisen erlangt hat. Im März, während der Volatilitätsphase aufgrund von Unsicherheiten im Bankensektor, stieg der Bitcoin-Preis zunächst an, was einige Kommentatoren als Hinweis darauf werteten, dass Kryptowährungen eine Art Schutz vor finanziellen Schocks bieten könnten. Eine überlegte Analyse zeigt jedoch, dass diese Kursentwicklung wahrscheinlich eher auf Erwartungen eines leichteren geldpolitischen Kurses zurückzuführen war – also darauf, dass die Wahrscheinlichkeit weiterer Zinserhöhungen gesunken ist – und nicht auf eine langfristige Trendwende in der Funktion von Bitcoin als sicherer Hafen. Max Coupland, Direktor von CoinJournal, bringt es auf den Punkt, indem er Bitcoin als „progressives Projekt“ erklärt, das noch einen weiten Weg vor sich hat, um die angestrebte Rolle als unkorreliertes Wertsicherungsinstrument zu erreichen.

Die aktuelle negative Korrelation zeigt klar, dass der Wert von Bitcoin weiterhin stark von den Konjunkturzyklen, Stimmungsschwankungen der Aktienmärkte und allgemeinen makroökonomischen Entwicklungen abhängt. Für Anleger bedeutet das, dass Kryptoinvestments als spekulative Anlage eingeschätzt werden sollten, deren Wert sich nach wie vor eng am Verhalten riskanter Anlageklassen orientiert. Der Blick auf das vergangene Jahr bietet weitere Einblicke. Erstmals in seiner Historie reagierte Bitcoin im Zuge der Marktturbulenzen mit deutlichen Rücksetzern, ähnlich wie traditionelle Risikoanlagen. Der Wertverlust von 75 Prozent von seinem Hoch bis zum Tief war einer der größten seiner Geschichte und widersprach damit Spekulationen über eine sogenannte „Supercycle“, eine Phase langanhaltender und stabiler Kursgewinne.

Diese Volatilität mahnt zur Vorsicht, besonders wenn Investoren auf der Suche nach stabilen Wertspeichern sind. Trotz der jüngsten Krisen und Rücksetzer hat Bitcoin im Jahr 2023 eine beeindruckende Erholung erlebt, mit einem Anstieg von über 80 Prozent. Diese Rally deutet darauf hin, dass der Markt zumindest kurzfristig optimistisch ist und das Interesse am Krypto-Sektor wieder gewachsen ist. Gleichzeitig liegt der Kurs jedoch noch immer deutlich unter dem Allzeithoch vom November 2021 – ein klares Zeichen dafür, dass Marktmehrheiten nach wie vor vorsichtig sind und an der Zukunftsfähigkeit von Bitcoin zweifeln. Ein weiterer wichtiger Aspekt ist die makroökonomische Situation, insbesondere der Einfluss der Geldpolitik.

Die aggressiven Zinserhöhungen der letzten Zeit haben die Finanzierungskosten in die Höhe getrieben und den Druck auf risikoreiche Anlagen wie Aktien und Kryptowährungen erhöht. Die vollständigen Auswirkungen dieser geldpolitischen Straffungen sind noch nicht überall in den Bewertungen angekommen. Viele Experten warnen davor, dass Märkte den wirtschaftlichen Anpassungsprozess möglicherweise zu optimistisch einschätzen. Historisch gesehen folgen auf Zinserhöhungszyklen oft weitere Kurseinbrüche, sobald die Geldpolitik ihren Höhepunkt erreicht hat. Diese Geschichte unterstreicht, dass Anleger im derzeitigen Umfeld mit Vorsicht agieren sollten.

Zusätzlich ist die zunehmende Rückkehr von Begriffen wie „Meme-Stock“ oder „Altcoin“, die oft mit spekulativen und riskanten Investmentstrategien assoziiert werden, ein Indiz dafür, dass die Anlegerlandschaft im Kryptosektor weiterhin volatil bleibt und von Euphorie geprägt sein kann. Sofern keine fundamentalen Änderungen bei der Wahrnehmung von Bitcoin eintreten, bleibt das digitale Asset anfällig für Kursschwankungen und Marktkorrekturen. Abschließend lässt sich sagen, dass Bitcoin trotz seiner technologischen Innovationen und seines zunehmenden institutionellen Interesses weiterhin ein risikoreiches Investment ist. Seine momentan schwache Verbindung zu Gold zeigt deutlich, dass es sich nicht um einen stabilen Wertspeicher handelt, der in Krisenzeiten Schutz bietet. Anleger sollten diese Dynamik berücksichtigen und ihre Portfolioentscheidungen entsprechend anpassen.

Gold wird in Phasen starker Marktverwerfungen wahrscheinlich weiterhin deutlich besser performen als Bitcoin. Sollte sich die Situation in Zukunft ändern, könnte Bitcoin vielleicht eines Tages tatsächlich den Weg zum digitalen Gold finden. Bis dahin ist es wichtig, die derzeitige Realität zu akzeptieren: Bitcoin ist ein spekulatives, stark schwankendes Asset, das vor allem von globalen Marktbedingungen abhängig ist und somit eine risikoreiche Komponente in jedem Portfolio darstellt. Das Bewusstsein darüber ist essenziell, um fundierte und verantwortungsbewusste Investmententscheidungen zu treffen.