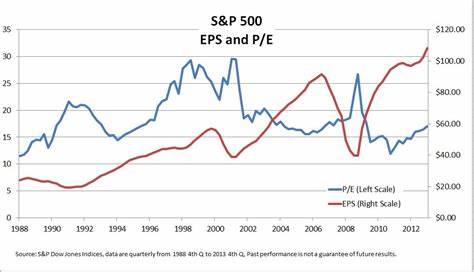

Die Finanzwelt erlebt derzeit eine Phase großer Unsicherheit, die sich auf die Bewertungen zahlreicher Aktien im S&P 500 auswirkt. Besonders die Schwankungen im Technologiesektor haben zu heftigen Kursrückgängen geführt, was für langfristige Investoren aber auch Chancen eröffnet. Unter den vielen betroffenen Aktien rückt Devon Energy Corporation (NYSE: DVN) in den Fokus der Anleger, da es Hinweise gibt, dass das Unternehmen zu den Aktien mit dem niedrigsten Kurs-Gewinn-Verhältnis (KGV) im Index gehört. Doch was bedeutet das für Investoren und wie positioniert sich DVN im aktuellen Marktumfeld? Eine umfassende Analyse soll Aufschluss darüber geben. Das Kurs-Gewinn-Verhältnis ist eine wesentliche Kennzahl zur Bewertung von Aktien.

Es setzt den aktuellen Aktienkurs ins Verhältnis zum Gewinn je Aktie und bietet damit einen schnellen Überblick darüber, ob eine Aktie im Vergleich zu ihren erzielten Gewinnen teuer oder günstig bewertet ist. Ein niedriges KGV kann auf eine Unterbewertung hindeuten, birgt aber auch Risiken, wenn es durch negative Zukunftserwartungen verursacht wird. Im Fall von DVN zeigen die aktuell verfügbaren Daten, dass das Unternehmen ein vergleichsweise niedriges KGV im S&P 500 aufweist, was es zu einem attraktiven Kandidaten für Value-Investoren macht. Die jüngsten Marktbewegungen, ausgelöst durch politische Entscheidungen wie die Ankündigung neuer Zölle auf Importe aus China, führten zu erheblichen Kursverlusten großer Technologiekonzerne. Diese Entwicklung belastete den Gesamtmarkt und schuf Unsicherheit über künftiges Wachstum und Renditen.

Inmitten dieses Volatilitätsumfelds suchen Anleger nach stabilen Werten mit soliden Fundamentaldaten. Experten wie Bill Nygren sehen in der aktuellen Marktphase eine seltene Gelegenheit, Qualitätsaktien zu günstigen Preisen zu erwerben. Dies trifft insbesondere auf Branchen zu, die vom Technologiesektor unabhängig sind, wie etwa Energieunternehmen. Devon Energy, ein bedeutender Akteur im Energiesektor, bietet interessante Perspektiven in diesem Zusammenhang. Das Unternehmen profitiert von einer starken operativen Basis und einer klaren Ausrichtung auf die Nutzung von Erdöl- und Erdgasreserven, die im aktuellen Zinsumfeld und angesichts der geopolitischen Entwicklungen an Bedeutung gewinnen.

Obwohl die Energiewerte in der Vergangenheit zyklisch waren, deuten aktuelle Trends auf eine langfristige Nachfrage nach fossilen Energieträgern in Kombination mit zunehmend integrierten Nachhaltigkeitsansätzen hin. Sowohl Warren Buffett als auch Bill Nygren setzen auf Value Investing, eine Strategie, die Unternehmen mit unterbewerteten Aktien identifiziert und auf lange Sicht hält. Diese Herangehensweise bedeutet, kurzfristige Marktschwankungen zu ignorieren und sich stattdessen auf die fundamentale Qualität eines Unternehmens zu konzentrieren. In diesem Kontext stellt DVN eine mögliche Investitionsmöglichkeit dar, da das niedrige KGV auf eine Attraktivität für Anleger hindeutet, die langfristig an das Potenzial der Firma glauben. Die Methodik zur Ermittlung der niedrigsten KGV-Werte im S&P 500 beinhaltete eine sorgfältige Analyse mithilfe von Screening-Tools wie Finviz.

Aktien wurden nach ihrem Kurs-Gewinn-Verhältnis sortiert, um die zehn günstigsten Titel zu identifizieren. DVN taucht dabei regelmäßig unter diesen Top-Kandidaten auf. Darüber hinaus liefert die Datenbank von Insider Monkey Informationen zur Stimmung institutioneller Anleger, was für die Einschätzung der Marktmeinung von großer Bedeutung ist. Wichtig ist jedoch zu verstehen, dass ein niedriges KGV nicht automatisch ein Indikator für eine sichere Investition ist. Es kann auch eine Abbildung von Risiken sein, wie etwa Unsicherheiten in der Energiewirtschaft oder potenzielle regulatorische Herausforderungen im Zusammenhang mit Umweltthemen.

Anleger sollten deshalb neben der reinen Bewertung auch weitere Faktoren berücksichtigen, darunter die Qualität des Managements, die Finanzlage des Unternehmens und die zukünftigen Wachstumsmöglichkeiten. Seit Beginn des Jahres zeigt sich, dass die großen Tech-Konzerne, oft als die ‚Magnificent Seven‘ bezeichnet, erhebliche Marktkapitalisierungsverluste hinnehmen mussten. Diese Situation führte zu einer Neubewertung vieler Branchen und eröffnete Chancen insbesondere für den Energiesektor. Während Tech-Aktien von globalen Handelsspannungen und neuen Zollerhebungen direkt betroffen sind, profitiert DVN indirekt von einer Diversifikation und einem stabileren Umfeld, was seine Attraktivität unterstreicht. Die Rolle des Hedgefonds in der aktuellen Marktlage zeigt, dass institutionelle Investoren zunehmend in stabile und unterbewertete Unternehmen investieren.

Hedgefondsbesitzer wie Bill Nygren betonen, dass Geduld und eine langfristige Perspektive im derzeitigen Umfeld besonders wichtig sind, um von der laufenden Volatilität zu profitieren. DVN könnte von dieser Strategie profitieren, wenn das Unternehmen es schafft, seine operative Stärke beizubehalten und mögliche Risiken zu minimieren. Zusammenfassend lässt sich sagen, dass Devon Energy Corporation ein starker Kandidat unter den Aktien mit niedrigem KGV im S&P 500 ist. Die aktuelle Marktphase bietet eine Gelegenheit, unterbewertete Unternehmen zu identifizieren, die langfristig solide Erträge erzielen können. Allerdings sollte jeder Anleger eine umfassende Due-Diligence-Prüfung durchführen und sich nicht allein auf Kennzahlen wie das KGV verlassen.

Die Berücksichtigung von Branchenentwicklungen, geopolitischen Einflüssen und unternehmensspezifischen Faktoren ist entscheidend für eine fundierte Investitionsentscheidung. Die Zukunft von DVN hängt nicht zuletzt von der Entwicklung der globalen Energienachfrage sowie von regulatorischen Maßnahmen zur Energiewende ab. Dennoch zeigt das niedrige KGV, dass der Markt das Unternehmen derzeit mit einer gewissen Vorsicht bewertet, was eine Chance für langfristige Investoren darstellt. Die Kombination aus stabiler Fundamentalanalyse und günstiger Bewertung macht DVN zu einem interessanten Wert im aktuellen Marktumfeld. Abschließend lässt sich feststellen, dass Devon Energy Corporation durch ihr niedriges Kurs-Gewinn-Verhältnis und solide Geschäftsgrundlagen im S&P 500 erkennbar ist.

Während die Unsicherheiten am Markt weiterhin bestehen, eröffnet sich für Value-Investoren die Möglichkeit, in ein Unternehmen zu investieren, das mit einer nachhaltigen Strategie für die Zukunft gut aufgestellt ist. Branchenexperten und erfahrene Investoren setzen auf die Erkenntnis, dass gerade in Zeiten von Turbulenzen die geduldigen Anleger langfristig belohnt werden – eine Perspektive, die auch auf DVN zutreffen könnte.