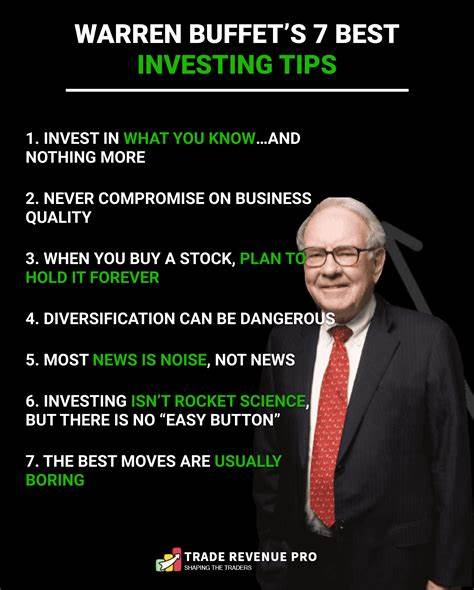

Warren Buffett gilt als einer der erfolgreichsten Investoren unserer Zeit und seine Ratschläge für das Investieren an der Börse genießen weltweit hohes Ansehen. Gerade in Zeiten, in denen der Aktienmarkt durch Schwankungen und Unsicherheiten gekennzeichnet ist, bieten Buffetts Grundprinzipien wertvolle Orientierung für Anleger – sowohl für Einsteiger als auch für erfahrene Investoren. Trotz der jüngsten Marktschwankungen und einer Aufwärtsbewegung der Märkte bleibt ein Aspekt klar: Es ist wichtig, vorsichtig zu sein, aber gleichzeitig Chancen nicht zu verpassen. Buffett hat es immer wieder betont, dass ein langfristiger und disziplinierter Anlageansatz unerlässlich ist, um an den Börsen erfolgreich zu sein. Sein berühmtes Zitat „Sei ängstlich, wenn andere gierig sind, und gierig, wenn andere ängstlich sind“ bringt diesen Ansatz treffend auf den Punkt und hilft Anlegern, ihren Kurs auch in turbulenten Zeiten zu halten.

Die Börse erlebt ständig Phasen von Euphorie und Panik. Diese Schwankungen können kurzfristig verunsichern, sind jedoch auch potenzielle Chancen für kluge Investoren. Während viele Anleger in Phasen des Börsenbooms zu riskanten Käufen neigen, warnt Buffett davor, sich von der allgemeinen Euphorie mitreißen zu lassen. Stattdessen ist es wichtig, in solchen Phasen vorsichtig zu agieren und auf solide Unternehmen mit gesunden Fundamentaldaten zu setzen. Buffett empfiehlt, nicht blind Aktien zu kaufen, nur weil der Markt gerade ansteigt, sondern vielmehr auf Qualität und Nachhaltigkeit der Investments zu achten.

Andererseits eröffnen Marktkrisen und Phasen erhöhter Volatilität oftmals hervorragende Gelegenheit vor allem für langfristig orientierte Anleger. Wenn andere Marktteilnehmer in Panik geraten und Aktien zu günstigen Preisen verkaufen, können sich für geduldige Investoren lukrative Chancen ergeben. Buffett selbst hat mehrfach bewiesen, dass er gern dann investiert, wenn andere sich ängstigen. Diese Strategie erfordert allerdings ein gutes Verständnis des Unternehmens, in das investiert wird, und die Fähigkeit, kurzfristige Schwankungen auszuhalten. Ein zentraler Bestandteil von Buffetts Philosophie ist die Vorstellung, nicht einfach Aktien zu kaufen, sondern Unternehmen als Ganzes zu bewerten.

Dabei geht es darum, die langfristigen Geschäftsmodelle zu verstehen, die Wettbewerbsvorteile zu analysieren und die Qualität des Managements zu prüfen. Nur wenn ein Unternehmen diese Kriterien erfüllt, sollte man sich überlegen, Anteile zu erwerben. Diese Denkweise unterscheidet sich deutlich von spekulativem kurzfristigem Handel oder Aktienscouting nach Trends. Langfristigkeit ist eines der Schlüsselwörter bei Warren Buffetts Anlageansatz. Er hält an seinen Investments über viele Jahre oder gar Jahrzehnte fest und sieht kurzfristige Schwankungen als normale Begleiterscheinungen.

Geduld und Nervenstärke sind dabei wichtige Tugenden. Die Fähigkeit, auch in turbulenten Marktphasen nicht zu verkaufen, sondern „ruhig zu bleiben“, war immer ein Merkmal seiner erfolgreichen Strategie. Dadurch profitierte Buffett von langfristigem Wachstum und Dividenden, die sich über Jahre anhäuften. Darüber hinaus empfiehlt Buffett eine konsequente und regelmäßige Spar- beziehungsweise Investitionsroutine. Statt zu versuchen, den Markt zu timen oder perfekte Einstiegszeitpunkte zu finden, sollten Anleger kontinuierlich Geld investieren, beispielsweise durch monatliche Sparpläne.

Dies sorgt für einen Durchschnittskosteneffekt, der das Risiko reduziert und von langfristigen Trends profitiert. Neben der Wahl der richtigen Unternehmen und dem langfristigen Halten der Investments spielt auch die Diversifikation eine wichtige Rolle. Buffett warnt jedoch davor, zu sehr zu streuen und sich damit womöglich in weniger profitable Anlagen zu verzetteln. Er selbst konzentriert sein Kapital bewusst auf wenige qualitativ hochwertige Firmen, in die er ein tiefes Vertrauen hat. Für Privatanleger kann es jedoch sinnvoll sein, breit diversifizierte Fonds oder ETFs zu wählen, um das Risiko zu minimieren und trotzdem von der Gesamtmarktentwicklung zu profitieren.

Ein weiterer wesentlicher Punkt ist die Vermeidung von Panikreaktionen. Wenn die Märkte fallen, neigen viele Anleger dazu, ihre Aktien zu verkaufen, um Verluste zu begrenzen. Buffett betont jedoch, dass gerade in solchen Momenten die Ruhe bewahrt werden sollte, um später von einer Erholung zu profitieren. Wer jetzt vorschnell verkauft, realisiert Verluste, während diejenigen, die ihre Positionen halten oder sogar aufstocken, oft belohnt werden. Buffetts Ratschläge sind besonders relevant, wenn man sich die letzten Börsenzyklen ansieht.

Zum Beispiel bot die Finanzkrise von 2008 viele Anleger die Gelegenheit, starke Unternehmen zu günstigen Kursen zu erwerben. Wer diesem Prinzip folgte, konnte in den darauffolgenden Jahren außerordentliche Gewinne erzielen. Das zeigt, wie wichtig es ist, auch in schwierigen Zeiten zum richtigen Zeitpunkt investiert zu sein und nicht auf einen günstigen Moment zu warten, der vielleicht nie kommt. In einer zunehmend komplexen und unvorhersehbaren Welt ist es außerdem ratsam, sich auf das zu konzentrieren, was man kontrollieren kann. Das heißt, seine Emotionen im Griff zu haben, regelmäßig zu investieren und eine klare Anlagestrategie zu verfolgen.

Buffett rät dazu, das große Ganze im Auge zu behalten und kurzfristige Ereignisse nicht überzubewerten. Stattdessen sollten Anleger auf solide Fundamentaldaten und eine vernünftige Analyse setzen, um fundierte Entscheidungen zu treffen. Die Bedeutung der Fundamentalanalyse lässt sich bei Buffett sehr gut erkennen. Er bevorzugt Unternehmen, die schon länger am Markt sind, eine bewährte Geschäftsstrategie haben und verlässlich Gewinne erwirtschaften. Branchen mit nachhaltigen Wettbewerbsvorteilen, sogenannten „wirtschaftlichen Burggräben“, sind besonders attraktiv.

Dazu zählen beispielsweise Firmen mit starken Marken, hohen Markteintrittsbarrieren oder technologischem Vorsprung. Wer Buffets Prinzipien beherzigt, sollte darüber hinaus bereit sein, sich laufend weiterzubilden und Marktgegebenheiten regelmäßig zu reflektieren. Die Börse ist niemals statisch und neue Herausforderungen wie geopolitische Spannungen oder technologische Umbrüche können die Bewertung von Unternehmen beeinflussen. Ein flexibler, informierter Umgang mit Veränderungen und dennoch konsequentes Festhalten an bewährten Regeln ist daher ein Erfolgsrezept. Zusammenfassend lässt sich sagen, dass Warren Buffetts beste Tipps für das Anlegerverhalten vor allem auf langfristige Orientierung, Geduld, regelmäßige Investitionen und eine sorgfältige Unternehmensauswahl setzen.

Panik und kurzfristige Gier sind zu vermeiden, stattdessen ist Ruhe und Disziplin gefragt. Wer diese Prinzipien befolgt, kann auch in volatilen Marktphasen seine Risiken besser steuern und Chancen optimal nutzen. Der Fokus sollte stets darauf liegen, echte Wertschöpfung zu erkennen und nicht auf kurzfristige Spekulationen zu setzen. Für jeden, der bereits am Aktienmarkt investiert ist oder erst einsteigen möchte, bieten diese Leitlinien eine wertvolle Orientierung. Zudem zeigen historische Beispiele und Buffetts eigenes Portfolio, wie erfolgreich dieser Ansatz sein kann.

Eine Investition am Aktienmarkt ist keine Garantie für schnelle Gewinne, aber mit einer soliden Strategie und klugen Entscheidungen lässt sich das Risiko begrenzen und langfristig Wohlstand aufbauen. Die Essenz von Buffetts Philosophie besteht darin, ruhig zu bleiben, gute Unternehmen zu finden und auf lange Sicht am Wachstumsprozess teilzuhaben. Diese Haltung macht ihn zu einem Vorbild für Anleger weltweit, die in einer oft unübersichtlichen Börsenwelt Orientierung suchen.