Die Einführung von Donald Trump als 45. Präsident der Vereinigten Staaten markierte einen Wendepunkt, nicht nur in der Politik, sondern auch an den Finanzmärkten. Besonders bemerkenswert ist der Rückgang der Aktienmärkte in den ersten 100 Tagen seiner Amtszeit, der seit der Ära Richard Nixons seinesgleichen sucht. Um die Bedeutung dieser Entwicklung zu verstehen, ist es wichtig, die historischen Zusammenhänge zu betrachten und herauszufinden, wie sich die Märkte nach vergleichbaren Phasen verhalten haben. Dies kann wertvolle Einblicke für Investoren und Analysten bieten, die den weiteren Verlauf der Märkte unter einem neuen Präsidenten bewerten möchten.

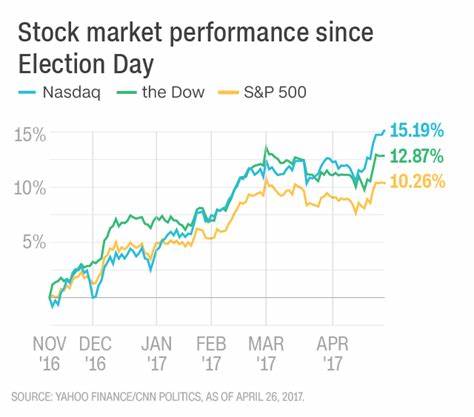

Donald Trumps Antritt war geprägt von großer Unsicherheit. Seine unkonventionellen politische Ansätze, unvorhersehbare Entscheidungen und teilweise widersprüchlichen Aussagen schürten Ängste bei Investoren. Die erste Phase seiner Präsidentschaft zeigte sich am Aktienmarkt als deutlicher Rückgang. Die Entwicklung der Indizes wie Dow Jones, S&P 500 oder Nasdaq verschlechterte sich spürbar, was Zweifel an der Stabilität und am Vertrauen in die neue Administration aufkommen ließ. Historisch gesehen sind die ersten Tage und Wochen eines neuen Präsidenten oft durch Volatilität geprägt, da Marktteilnehmer versuchen, die potenziellen Auswirkungen neuer Politiken einzuschätzen.

Trumps vorangegangene wirtschafts- und handelspolitische Ansagen sowie seine Pläne zur Steuerreform und Deregulierung verursachten gemischte Reaktionen. Die Situation erinnerte an die Amtszeit von Richard Nixon, insbesondere an dessen erste 100 Tage, die ebenfalls durch eine Instabilität an den Aktienmärkten gekennzeichnet waren. Nixon stand damals vor Herausforderungen wie Inflation und geopolitischen Spannungen, die sich in einem volatilen Marktumfeld niederschlugen. Die Parallelen zu Trump liegen in der Marktreaktion auf politische Unsicherheit und wirtschaftliche Herausforderungen. Erfahrungen aus der Vergangenheit zeigen, dass ein schwerer Start an den Märkten nicht zwangsläufig auf dauerhaft schlechte Performance hindeutet.

Vielmehr sind nach schwierigen Anfangszeiten häufig Erholungen und längere Phasen des Wachstums beobachtet worden. Anleger sollten dabei jedoch beachten, dass Faktoren wie globale wirtschaftliche Trends, monetäre Politik der Zentralbanken und internationale Beziehungen einen erheblichen Einfluss haben und die reine politische Führung nur einen Teil des Gesamtbildes ausmacht. Zudem ist hervorzuheben, dass die Reaktionen der Märkte oftmals mit Verzögerung erfolgen können. Die ersten negativen Impulse sollen Investoren zwar auf Risiken hinweisen, sie können jedoch ebenso eine Kaufchance darstellen, wenn langfristige Fundamentaldaten stabil bleiben. Ein Blick auf historische Daten zeigt, dass nach einem turbulenten Start vergleichbarer Präsidentschaften häufig eine Phase der Konsolidierung und anschließenden Erholung folgte.

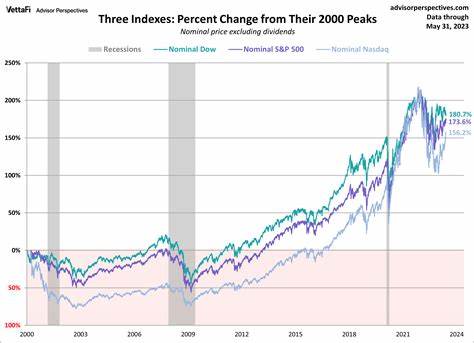

Beispielsweise erlebte der Dow Jones nach den anfänglichen Rückschlägen unter Nixon letztlich eine Aufwärtsentwicklung, die mehrere Jahre anhielt. Dies legt nahe, dass Anleger Geduld und strategische Ausrichtung bewahren sollten, anstatt in Panik zu verfallen. Neben makroökonomischen und politischen Faktoren spielen auch technische Marktmechanismen und das Verhalten institutioneller Investoren eine Rolle. In Phasen größerer Unsicherheit tendieren professionelle Anleger dazu, ihr Portfolio umzuschichten, was kurzfristige Schwankungen verstärken kann. Langfristig orientierte Investitionen basieren hingegen stärker auf Fundamentaldaten und zukünftigen Gewinnaussichten, was ein wichtiger Hinweis für die Risikobewertung ist.

Angesichts der speziellen Umstände rund um Trumps Präsidentschaft, insbesondere seiner Außenhandelsstrategie und seiner Politik gegenüber Großunternehmen, bleiben die Märkte weiterhin aufmerksam. Sanktionen, Handelskonflikte und sektorale Verschiebungen haben direkte Auswirkungen auf einzelne Regionen und Branchen. Anleger sollten daher verstärkt auf Diversifikation und Flexibilität setzen, um unerwarteten Veränderungen zu begegnen. Ein weiterer wichtiger Aspekt ist das Vertrauen in regulatorische Rahmenbedingungen. Trumps Versprechen, Bürokratie abzubauen und Unternehmen stärker zu unterstützen, wurde von Märkten positiv aufgenommen, jedoch gleichzeitig von Unsicherheit begleitet, da konkrete Gesetze oft nur zögerlich umgesetzt wurden.

Dieses Spannungsfeld trägt zu der Volatilität bei, die in den ersten 100 Tagen besonders ausgeprägt war. Insgesamt zeigt die historische Analyse, dass ein schwieriger Börsenstart im Kontext einer neuen Präsidentschaft zwar herausfordernd ist, aber keineswegs einen negativen Langzeittrend vorbestimmt. Langfristige Stabilität und Wachstum hängen von zahlreichen Faktoren ab, die sich oft erst im Laufe der Zeit deutlich manifestieren. Für Investoren gelten daher die bewährten Prinzipien von Diversifikation, Risikomanagement und Geduld besonders. Wer sich von kurzfristigen Schwankungen nicht verunsichern lässt und fundierte Marktinformationen nutzt, hat bessere Chancen, Chancen zu erkennen und Marktphasen gewinnbringend zu nutzen.